01/05/2024 00:01

Thị trường không hào hứng với nhiệm kỳ tổng thống thứ hai của ông Trump

Nhiệm kỳ tổng thống thứ hai của Trump có thể ít được chào đón hơn, dựa trên những ước tính ngày càng rõ ràng về việc các chính sách của Trump sẽ tác động như thế nào đến thị trường và nền kinh tế nếu ông giành được nhiệm kỳ thứ hai.

Paul Ashworth, nhà kinh tế trưởng Bắc Mỹ tại Capital Economics, đã viết trong một phân tích ngày 29/4: "Hầu hết các sáng kiến chính sách quan trọng được đề xuất bởi chiến dịch tranh cử của Donald Trump sẽ gây ra lạm phát".

Ashworth trích dẫn một số đề xuất của Trump có thể làm đảo lộn thị trường: Thêm thuế quan đối với hàng nhập khẩu, phá giá đồng USD, hạn chế nhập cư và có thể can thiệp vào chính sách của Cục Dự trữ Liên bang Mỹ (Fed).

Chương trình nghị sự kinh tế của Trump trong nhiệm kỳ thứ hai vừa là vở kịch vừa là sự ngẫu hứng. Trump đã tuyên bố rõ ràng mong muốn tăng thuế vượt quá mức mà ông đã thiết lập trong nhiệm kỳ tổng thống đầu tiên của mình và hạn chế nhập cư một cách mạnh mẽ nhất có thể.

Các kế hoạch khả thi nhằm phá giá đồng USD và khẳng định quyền kiểm soát nhiều hơn đối với Fed đến từ việc đưa tin trên các phương tiện truyền thông với các trợ lý của Trump và những người mách nước khác, những người có thể thả bong bóng thử nghiệm để đánh giá phản ứng của công chúng.

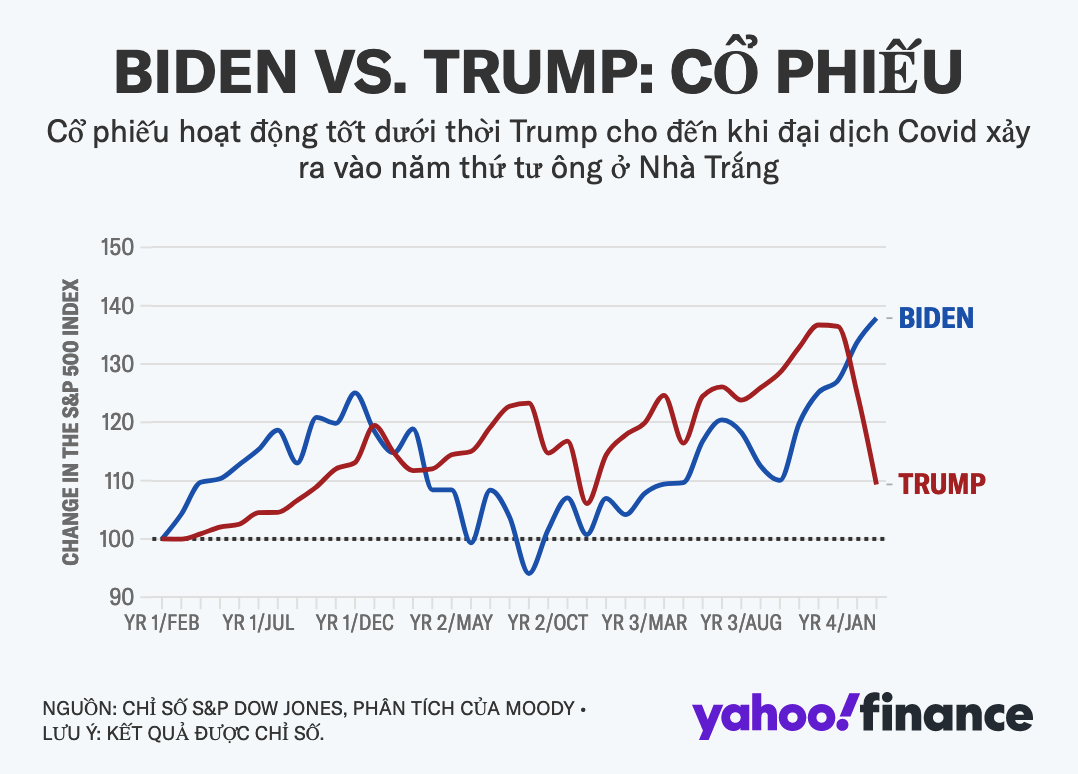

Thị trường vẫn tồn tại sau cuộc chiến thương mại của Trump trong nhiệm kỳ đầu tiên của ông, bất chấp những dự đoán rằng thuế quan của Trump sẽ gây tổn hại cho nền kinh tế. Tuy nhiên, với tư cách là tổng thống, Trump đã áp đặt mức thuế nhẹ hơn nhiều so với những gì ông đề xuất khi còn là ứng cử viên.

Chẳng hạn, lời kêu gọi của ông khi còn là ứng cử viên vào năm 2016 là áp dụng mức thuế 45% mới đối với tất cả hàng nhập khẩu của Trung Quốc. Tuy nhiên, với tư cách là tổng thống, Trump đã áp đặt mức thuế từ 7,5% đến 25% và chúng chỉ áp dụng cho khoảng một nửa tổng số hàng nhập khẩu của Trung Quốc.

Ngay cả khi đó, chứng khoán vẫn biến động trong phần lớn thời gian Trump đe dọa và áp đặt các mức thuế mới, trong khi Trung Quốc đáp trả bằng biện pháp thương mại trừng phạt đối với hàng nhập khẩu từ Mỹ. Và mức thuế ban đầu của Trump đã gây tổn hại cho nền kinh tế Mỹ.

Một phân tích cho thấy các công ty và người tiêu dùng Mỹ phải trả thêm 48 tỷ USD mỗi năm cho thuế quan của Trump. Con số này có thể sẽ cao hơn nếu một số nhà nhập khẩu Trung Quốc chuyển hướng vận chuyển hàng hóa của họ qua các quốc gia khác, chẳng hạn như Việt Nam và Mexico, để tránh thuế. Không có bằng chứng nào cho thấy thuế quan của Trump đã thúc đẩy ngành sản xuất của Mỹ như ông dự định.

Trump thật may mắn khi đã thông qua thuế quan của mình trong thời điểm lẽ ra là thuận lợi cho nền kinh tế toàn cầu. Đại dịch COVID-19 bùng phát vào năm 2020 đã thay đổi toàn bộ bức tranh, như chính Trump lẽ ra phải biết, vì đại dịch đã gây ra suy thoái kinh tế cùng với những xáo trộn lớn có thể góp phần khiến Trump thua Joe Biden trong cuộc bầu cử tổng thống năm 2020.

Một số cử tri đổ lỗi cho Joe Biden về tình trạng lạm phát không biết từ đâu xuất hiện vào năm 2021, nhưng nó chủ yếu đến từ sự trục trặc của chuỗi cung ứng liên quan đến COVID-19, những thay đổi đáng kể trong mô hình mua hàng và thị trường lao động thắt chặt đã đẩy chi phí lao động lên cao. Những áp lực đó đã giảm bớt, nhưng nền kinh tế hậu COVID-19 dễ bị lạm phát hơn bất kể ai là người chịu trách nhiệm.

Điều đó có thể khiến loạt thuế quan mới của Trump gây thiệt hại nặng nề hơn mức đầu tiên. Oxford Economics gần đây đã mô hình hóa hai kịch bản, một trong đó thuế quan tăng mạnh trong nhiệm kỳ tổng thống thứ hai của Trump và một kịch bản khác là thuế quan tăng khiêm tốn. Những điều đó tương ứng với toàn bộ các mức thuế được đề xuất của Trump và một kết quả khác trong đó áp lực trong thế giới thực có thể hạn chế các mức thuế mới mà Trump có thể áp đặt.

Trong kịch bản "hoàn toàn" của Trump, các mức thuế mới sẽ phá vỡ thương mại toàn cầu và gây ra sự suy giảm kinh tế ở Mỹ cũng như hầu hết các đối tác thương mại chính của nước này. Vì thuế quan đẩy chi phí lên cao, lạm phát trở nên tồi tệ hơn và Fed phải đẩy lãi suất cao hơn mức có thể để giảm thiểu lạm phát.

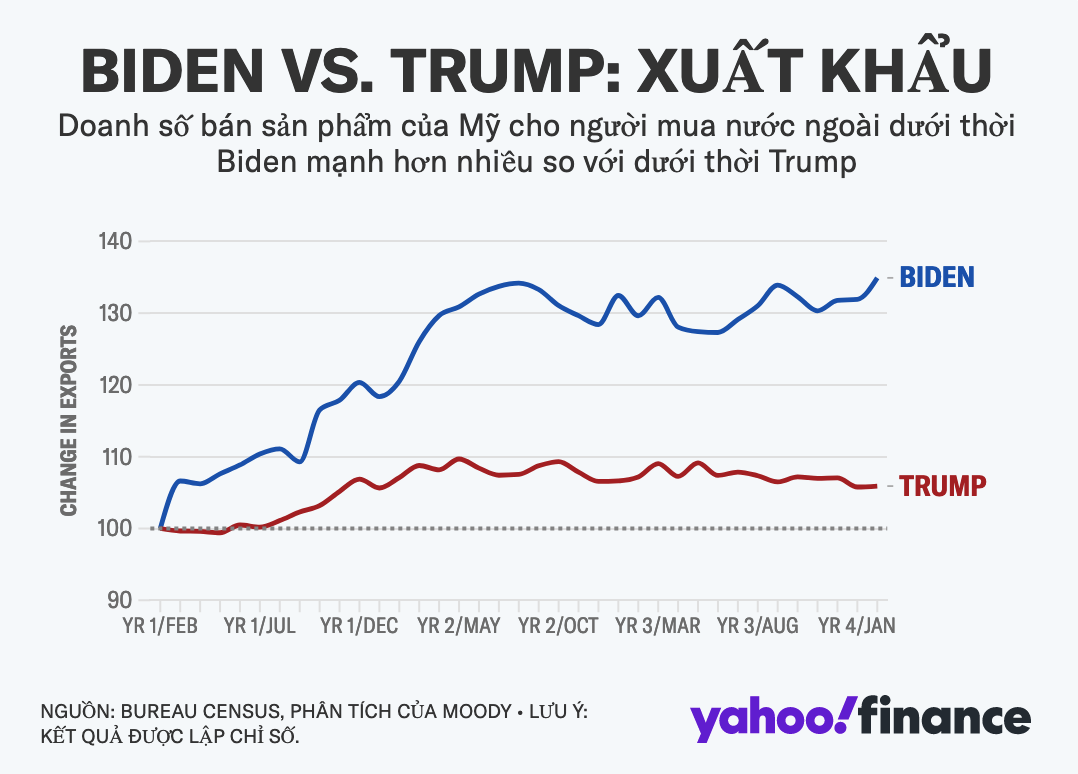

Mô hình Oxford không bao gồm tác động lên cổ phiếu, nhưng lãi suất tăng trong môi trường suy thoái thường sẽ gây áp lực giảm giá nặng nề lên cổ phiếu. Lãi suất Mỹ cao hơn sẽ làm cho đồng USD mạnh hơn chứ không yếu hơn và do đó làm cho xuất khẩu của Mỹ trở nên đắt hơn ở nước ngoài, có thể gây ra sự sụt giảm trong xuất khẩu.

Trong kịch bản "hạn chế" của Trump, tác động cuối cùng của một loạt thuế quan nhẹ hơn cũng là tiêu cực, chỉ là không nhiều. Cả hai kịch bản đều không mang lại lợi ích ròng cho nền kinh tế Mỹ.

Ngoài thuế quan, vấn đề lớn khác đối với các nhà đầu tư trong cuộc bầu cử năm nay là điều gì sẽ xảy ra khi các đợt cắt giảm thuế năm 2017 đối với cá nhân hết hạn vào cuối năm 2025. Trump sẽ nhất quyết gia hạn tất cả các đợt cắt giảm thuế đó hoặc biến chúng thành vĩnh viễn. Ông cũng sẽ thúc đẩy mức thuế doanh nghiệp thậm chí còn thấp hơn, với hy vọng cắt giảm từ 21% xuống 15% .

Thuế suất doanh nghiệp được ấn định ở mức 21%, do đó mức thuế này sẽ không thay đổi vào cuối năm 2025 trừ khi Quốc hội thông qua một đạo luật khác quy định mức thuế cao hơn hoặc thấp hơn. Điều đó khó xảy ra, trừ khi Trump hoặc Biden giành chiến thắng với việc đảng của ông nắm toàn quyền kiểm soát Quốc hội.

Tuy nhiên, nếu Biden thắng nhiệm kỳ thứ hai, ông sẽ thúc đẩy việc để tất cả các mức thuế cá nhân quay trở lại mức cao hơn trước đó, ngoại trừ những gia đình có thu nhập dưới 400.000 USD mỗi năm. Điều đó có thể xảy ra với một Quốc hội bị chia rẽ, dựa trên cách hai bên đàm phán.

Chương trình nghị sự của Trump bao gồm một số đặc thù khác có thể làm rung chuyển thị trường. Trump không thích Chủ tịch Fed Jerome Powell - mặc dù ông đã bổ nhiệm ông này vào năm 2018 - và có thể cố gắng thay thế Powell bằng một số người trung thành trước khi nhiệm kỳ của Powell hết hạn vào năm 2026.

Thượng viện sẽ phải phê chuẩn người thay thế, điều này có thể hạn chế số lượng người nịnh bợ Trump. Nhưng bất kỳ hình thức can thiệp chính trị nào vào sự độc lập của Fed đều có thể làm suy yếu niềm tin vào tổ chức tài chính quan trọng nhất thế giới.

Về lý thuyết, chính sách đồng USD yếu sẽ làm cho hàng xuất khẩu của Mỹ rẻ hơn ở nước ngoài và do đó thúc đẩy sản xuất của Mỹ. Cựu giám đốc thương mại của Trump, Robert Lighthizer, lập luận rằng đồng USD yếu hơn và có thể đóng vai trò quan trọng trong nhiệm kỳ thứ hai của Trump. Tuy nhiên, đồng USD yếu cũng sẽ khiến hàng nhập khẩu trở nên đắt đỏ hơn, làm tăng thêm lạm phát, tại thời điểm lạm phát cơ bản đã tăng cao.

Các nhà giao dịch làm việc trên sàn của Sở giao dịch chứng khoán New York trong phiên giao dịch buổi sáng ngày 29/4/2024, tại Thành phố New York. Ảnh: Getty Images

Nếu lạm phát trở nên tồi tệ hơn và Fed vẫn giữ nguyên kế hoạch thông thường của mình, họ sẽ tăng lãi suất, điều này thường làm cho đồng USD mạnh hơn chứ không yếu đi. Vì vậy, Fed của Trump có thể phải tham gia vào kế hoạch làm suy yếu đồng USD, đặt nhiệm vụ cốt lõi của nó là kiểm soát lạm phát theo bất cứ điều gì Trump muốn.

Thao túng thị trường vì mục đích chính trị có thể sẽ phản tác dụng. Ashworth của Capital Economics giải thích: "Bất kỳ nỗ lực nào nhằm chà đạp lên tính độc lập của Fed có lẽ sẽ gây ra phản ứng bất lợi trên thị trường".

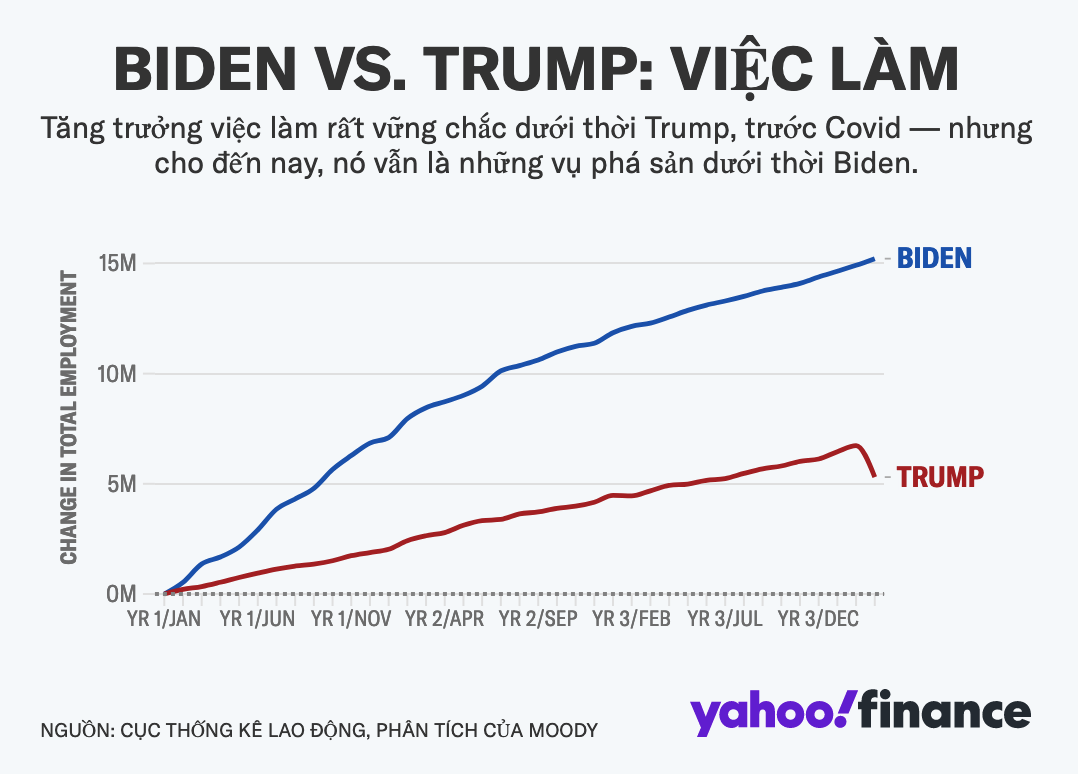

Kế hoạch cắt giảm nhập cư và trục xuất người lao động không có giấy tờ của Trump có thể gây ra tác động kinh tế tương tự. Trong khi hệ thống nhập cư lỗi thời của quốc gia rõ ràng cần được đại tu, nghiên cứu mới phát hiện ra rằng số lượng người di cư kỷ lục đã thúc đẩy việc làm và tăng trưởng kinh tế và có thể giữ lạm phát ở mức thấp hơn mức bình thường.

Lời tuyên bố của Trump nhằm ngăn chặn tình trạng nhập cư nghe có vẻ giống như ông sẽ mang lại trật tự cho một tình huống hỗn loạn. Tuy nhiên, sẽ có một tổn thất kinh tế mà Trump không thừa nhận. Mỹ cần nhiều người nhập cư hơn, chứ không phải ít hơn, để bù đắp tỷ lệ sinh giảm và dân số già, đồng thời giúp chi trả phúc lợi cho người về hưu trong vài thập kỷ tới.

Nếu Trump hạn chế mạnh mẽ vấn đề nhập cư và tăng cường trục xuất, thị trường lao động chặt chẽ có thể còn trở nên chặt chẽ hơn và việc tìm kiếm người lao động thậm chí còn khó khăn hơn.

Về phần mình, Biden hầu như không phải là người cổ vũ thị trường chứng khoán. Tuy nhiên, chứng khoán đã đạt mức cao mới trong nhiệm kỳ của ông và 4 năm nữa có thể cũng sẽ rất giống như vậy. Biden khó có thể tăng thuế khi các đảng viên Đảng Dân chủ của ông kiểm soát cả hai viện của Quốc hội, vì vậy khả năng thuế kinh doanh cao hơn dưới thời Biden là khá thấp.

Biden cũng rất tôn trọng việc thắt chặt tiền tệ mạnh mẽ của Fed, mặc dù bất kỳ tổng thống nào cũng mong muốn làn sóng cắt giảm lãi suất trong chiến dịch tái tranh cử. Nếu Biden thắng vào tháng 11, đơn giản là sẽ có ít bất ngờ hơn trong bốn năm tới so với việc Trump tiến hành nhiều thử nghiệm hơn với các cuộc chiến thương mại và tranh chấp của Fed.

(Nguồn: Yahoo Finance)

Tin liên quan

Chủ đề liên quan

Advertisement