14/03/2023 14:55

Ngân hàng SVB sụp đổ tác động thế nào tới chứng khoán Việt Nam?

Theo chuyên gia VNDIRECT, Ngân hàng Silicon Valley Bank sụp đổ ít có tác động đến rủi ro hệ thống của các thị trường châu Á, trong đó có Việt Nam và thị trường chứng khoán Việt Nam cũng không ảnh hưởng nhiều.

Sau sự sụp đổ của ngân hàng Silicon Valley Bank (SVB), hai ngân hàng Silvergate Bank và Signature Bank cũng thông báo phá sản. Thị trường chứng khoán toàn cầu chao đảo trước mối lo ngại của các nhà đầu tư.

Tuy nhiên theo nhóm phân tích của VNDIRECT, tác động của sự kiện SVB lên khu vực tài chính châu Á sẽ không lớn. Và khủng hoảng SVB hiện nay sẽ ít có tác động đến rủi ro hệ thống của các thị trường châu Á, trong đó có Việt Nam.

Điều này có được là nhờ vào sự phục hồi ổn định của nền kinh tế Trung Quốc. Hiện nay, thị trường bất động sản tín dụng Trung Quốc đã qua giai đoạn khó khăn nhất khi doanh số bán nhà bắt đầu tăng trưởng dương từ tháng 2/2023.

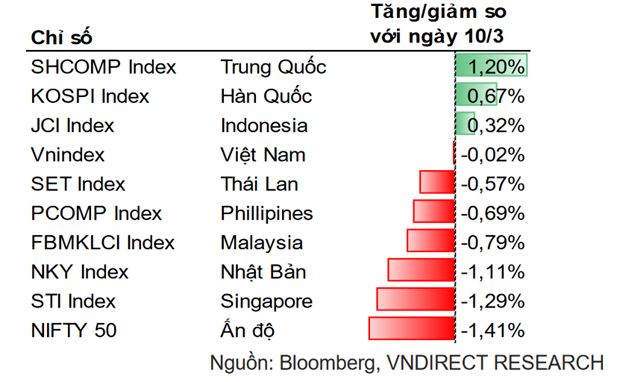

Thị trường chứng khoán châu Á không có nhiều biến động trong phiên giao dịch gần đây. Mặt khác, đồng USD dự kiến sẽ yếu hơn sau sự kiện SVB cũng là yếu tố tích cực đối các nước mới nổi.

Ngân hàng Silicon Valley Bank sụp đổ ít tác động tới chứng khoán Việt Nam.

Theo phân tích của VNDIRECT, thị trường chứng khoán Việt Nam, dự báo tiếp tục duy trì quan điểm thận trọng trong nửa đầu năm 2023. Hơn nữa, Nghị quyết 33/NQ-CP (ban hành ngày 11/3) có lưu ý về vấn đề tái cấu trúc các khoản nợ của các doanh nghiệp bất động sản.

Đây là một trong những thông tin thị trường khá mong chờ trong thời gian gần đây. Ngoài ra, dòng vốn nước ngoài từ các quỹ ETFs (ước khoảng 4.000 tỷ đồng) dự kiến vào Việt Nam cũng sẽ là yếu tố tích cực cho thị trường trong nước.

Trên cơ sở đó, các chuyên gia VNDIRECT nhận định trong nửa đầu năm 2023, đà tăng trưởng của VN-Index còn khá mong manh và không ổn định trong bối cảnh thanh khoản thấp cộng thêm áp lực lãi suất, tỷ giá và bài kiểm tra năng lực thanh toán cho trái phiếu doanh nghiệp đáo hạn vẫn còn đó.

Vì vậy, các nhà đầu tư cần hết sức thận trọng trong việc sử dụng đòn bẩy, quan sát các diễn biến tiếp theo của thị trường thế giới cũng như nên ưu tiên phòng thủ trong ngắn hạn với các nhóm cổ phiếu giá trị hoặc cổ tức hấp dẫn.

Sillicon Valey Bank là ngân hàng thương mại lớn thứ 16 của Mỹ, rơi vào khủng hoảng thanh khoản ngày 10/3. Ngân hàng này có tổng tài sản trị giá 209 tỷ USD tại thời điểm cuối năm 2022, chiếm khoảng 0,9% tổng tài sản hệ thống ngân hàng Mỹ.

Thị trường chứng khoán châu Á tương đối bình tĩnh trong phiên13/3.

Danh mục đầu tư của SVB chiếm khoảng 50% là trái phiếu Chính phủ Mỹ và các giấy tờ đảm bảo bằng tài sản thế chấp với mức lợi suất thấp. Trong bối cảnh Cục dự trữ liên bang Mỹ (FED) liên tục tăng lãi suất, SVB phải đối diện với khoản lỗ vượt qua cả vốn chủ sở hữu. Mặt khác, phần lớn tiền gửi huy động của SVB lại tập trung vào các startup và quỹ đầu cơ. Vì vậy, SVB rơi vào khủng hoảng khi hàng loạt các khách hàng thực hiện rút tiền.

Sự sụp đổ của SVB được xem là hệ quả nảy sinh từ quá trình thắt chặt lãi suất mạnh tay trong thời gian vừa qua nhằm kiềm chế lạm phát. Sau SVB, Signature Bank - ngân hàng tiền số lớn nhất nước Mỹ cũng phải đóng cửa và chịu sự tiếp quản của của cơ quan quản lý.

Hiện, nhiều rủi ro vẫn tập trung ở một số ngân hàng nhỏ của Mỹ. Nhằm đảm bảo an toàn cho hệ thống, ngày 12/3, FED công bố Chương trình tài trợ có kỳ hạn (bank term funding) với quy mô 25 tỷ USD, cung cấp các khoản vay lên đến một năm với tài sản đảm bảo là trái phiếu Chính phủ Mỹ và được cho vay bằng mệnh giá.

Đồng thời, FED, Bộ Tài chính và Công ty Bảo hiểm Tiền gửi Liên bang (FDIC) đồng thời kích hoạt điều khoản ngoại lệ đặc biệt, cho phép bảo vệ cả những khoản tiền gửi lớn hơn 250.000 USD.

Đây là một trong những biện pháp để trấn an người gửi tiền và giảm thiểu rủi ro hệ thống, tuy nhiên rủi ro vẫn đang hiện hữu và tập trung ở một số các ngân hàng quy mô nhỏ khi khả năng thanh khoản và tỷ lệ dự trữ ngày càng suy giảm. Thêm vào đó, giới đầu tư kỳ vọng FED giảm cường độ tăng lãi suất để cứu các ngân hàng.

Sự sụp đổ của SVB đang đặt FED vào tình thế khó, một mặt vẫn chịu áp lực phải tăng lãi suất điều hành để kiềm chế tình hình lạm phát, mặt khác phải tiếp tục tăng lãi suất có thể đẩy các tổ chức tài chính vào tình thế nguy hiểm. Theo đó, các nhà phân tích dự báo mức đỉnh lãi suất điều hành của FED sẽ khoảng 5%-5,25% và thấp hơn so với mức dự báo thời điểm trước sự kiện SVB là 5,5%-5,75%. Và kỳ vọng FED có thể bắt đầu giảm lãi suất điều hành kể từ Quý 4/2023, sớm hơn so với dự báo trước đó là vào quý 1/2024.

Tin liên quan

Advertisement

Advertisement

Đọc tiếp