23/03/2023 03:52

Fed tăng lãi suất thêm 0,25% và cho thấy đà tăng sắp kết thúc

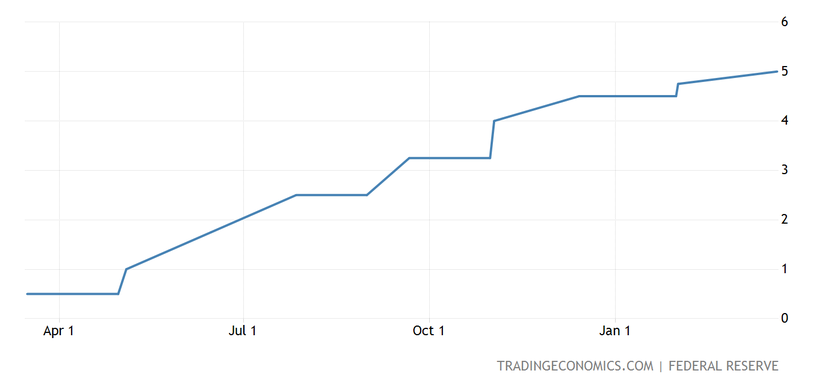

Cục Dự trữ Liên bang Mỹ (Fed) đã ban hành mức tăng lãi suất 0,25% vào rạng sáng 23/3 (theo giờ Việt Nam), với sự thận trọng về cuộc khủng hoảng ngân hàng gần đây và cho thấy rằng các đợt tăng lãi suất sắp kết thúc.

Cùng với lần tăng thứ chín kể từ tháng 3/2022, Ủy ban Thị trường mở Liên bang Mỹ (FOMC) thiết lập lãi suất lưu ý rằng các mức tăng trong tương lai không được đảm bảo và sẽ phụ thuộc phần lớn vào dữ liệu sắp tới.

"Ủy ban sẽ giám sát chặt chẽ thông tin đến và đánh giá tác động đối với chính sách tiền tệ", tuyên bố sau cuộc họp của FOMC cho biết. "Ủy ban dự đoán rằng một số chính sách bổ sung có thể phù hợp để đạt được lập trường của chính sách tiền tệ đủ hạn chế để đưa lạm phát trở lại mức 2% theo thời gian".

Cách diễn đạt đó khác với những tuyên bố trước đó cho thấy "sự gia tăng liên tục" sẽ phù hợp để giảm lạm phát. Cổ phiếu giảm trong cuộc họp báo của Chủ tịch Fed Jerome Powell. Một số người cho rằng nhận xét của Powell có nghĩa là ngân hàng trung ương có thể sắp kết thúc chu kỳ tăng lãi suất, mặc dù ông đủ điều kiện để nói rằng cuộc chiến lạm phát vẫn chưa kết thúc.

"Quá trình đưa lạm phát trở lại mức 2% còn một chặng đường dài phía trước và có thể sẽ gập ghềnh," lãnh đạo ngân hàng trung ương cho biết tại cuộc họp báo sau cuộc họp. Tuy nhiên, ông Powell thừa nhận rằng các sự kiện gần đây trong hệ thống ngân hàng có khả năng dẫn đến các điều kiện tín dụng chặt chẽ hơn.

Giọng điệu mềm mỏng trong tuyên bố chuẩn bị sẵn của ngân hàng trung ương được đưa ra trong bối cảnh khủng hoảng ngân hàng làm dấy lên lo ngại về sự ổn định của hệ thống. Tuyên bố ghi nhận tác động có thể xảy ra từ các sự kiện.

Fed đã tăng lãi suất quỹ liên bang thêm 0,25% lên 4,75% -5% vào tháng 3 năm 2023, phù hợp với mức tăng trong tháng 2 và đẩy chi phí đi vay lên mức cao mới kể từ năm 2007 do lạm phát vẫn tăng cao.

FOMC cho biết: "Hệ thống ngân hàng Hoa Kỳ hoạt động tốt và linh hoạt. Những sự cố gần đây có thể dẫn đến các điều kiện tín dụng chặt chẽ hơn đối với các hộ gia đình và doanh nghiệp, đồng thời ảnh hưởng đến hoạt động kinh tế, việc tuyển dụng và lạm phát. Mức độ của những tác động này là không chắc chắn. Ủy ban vẫn rất chú ý đến rủi ro lạm phát".

Trong cuộc họp báo, ông Powell cho biết FOMC đã cân nhắc tạm dừng tăng lãi suất do khủng hoảng ngân hàng, nhưng cuối cùng nhất trí thông qua quyết định tăng lãi suất do dữ liệu trung gian về lạm phát và sức mạnh của thị trường lao động.

"Chúng tôi cam kết khôi phục sự ổn định về giá cả và tất cả các bằng chứng đều cho thấy rằng công chúng tin tưởng rằng chúng tôi sẽ làm như vậy, điều đó sẽ đưa lạm phát xuống 2% theo thời gian. Điều quan trọng là chúng ta phải duy trì niềm tin đó bằng hành động cũng như lời nói của mình", ông Powell nói.

Với lần tăng này, tỷ lệ quỹ liên bang chuẩn được nâng lên phạm vi mục tiêu trong khoảng 4,75% - 5%. Tỷ lệ đặt ra những gì các ngân hàng tính cho nhau khi cho vay qua đêm nhưng lại chuyển sang vô số khoản nợ tiêu dùng như thế chấp, cho vay mua ô tô và thẻ tín dụng.

Các dự báo được đưa ra cùng với quyết định lãi suất chỉ ra mức cao nhất là 5,1%, không thay đổi so với ước tính cuối cùng vào tháng 12 và cho thấy rằng phần lớn các quan chức chỉ mong đợi một đợt tăng lãi suất nữa.

Dữ liệu được công bố cùng với tuyên bố cho thấy rằng 7 trong số 18 quan chức Fed đã gửi ước tính cho "biểu đồ dấu chấm" cho thấy lãi suất sẽ cao hơn "tỷ lệ cuối cùng" 5,1%.

Các dự đoán về giá trị của hai năm tới cũng cho thấy sự bất đồng đáng kể giữa các thành viên, thể hiện ở sự phân tán rộng rãi giữa các "chấm". Tuy nhiên, trung bình của các ước tính chỉ ra mức giảm 0,8% vào năm 2024 và 1,2% giá trị cắt giảm vào năm 2025.

Tuyên bố đã loại bỏ tất cả các tài liệu tham khảo về tác động của cuộc chiến ở Ukraine của Nga. Các thị trường đã theo dõi chặt chẽ quyết định này, điều này đi kèm với mức độ không chắc chắn cao hơn so với các động thái điển hình của Fed.

Jerome Powell, Chủ tịch Fed, phát biểu trong cuộc họp báo sau cuộc họp của Ủy ban Thị trường Mở Liên bang (FOMC) tại Washington, DC, vào Thứ Tư, ngày 22/3/2023. Ảnh: Bloomberg

Đầu tháng này, Powell đã chỉ ra rằng ngân hàng trung ương có thể phải thực hiện một con đường tích cực hơn để chế ngự lạm phát. Nhưng một cuộc khủng hoảng ngân hàng đang diễn ra nhanh chóng đã cản trở bất kỳ ý tưởng nào về một động thái diều hâu hơn – và góp phần tạo ra tâm lý thị trường chung rằng Fed sẽ cắt giảm lãi suất trước khi năm 2023 kết thúc.

Các ước tính được công bố hôm thứ Tư về nơi các thành viên của FOMC nhìn thấy tỷ lệ lạm phát, tỷ lệ thất nghiệp và tổng sản phẩm quốc nội đã nhấn mạnh sự không chắc chắn đối với đường lối chính sách.

Các quan chức cũng điều chỉnh dự báo kinh tế của họ. Họ tăng nhẹ kỳ vọng về lạm phát, với tỷ lệ 3,3% được ấn định cho năm nay, so với 3,1% trong tháng 12. Tỷ lệ thất nghiệp đã giảm xuống còn 4,5%, trong khi triển vọng GDP giảm xuống 0,4%.

Các ước tính cho hai năm tới ít thay đổi, ngoại trừ dự báo GDP năm 2024 giảm xuống 1,2% từ 1,6% trong tháng 12.

Các dự báo được đưa ra trong bối cảnh đầy biến động.

Bất chấp sự hỗn loạn của ngành ngân hàng và những kỳ vọng không ổn định xung quanh chính sách tiền tệ, thị trường vẫn giữ vững lập trường của mình. Chỉ số trung bình công nghiệp Dow Jones tăng khoảng 2% trong tuần qua, mặc dù lợi tức trái phiếu kho bạc 10 năm đã tăng khoảng 0,2% trong cùng kỳ.

Mặc dù dữ liệu cuối năm 2022 đã chỉ ra một số dấu hiệu giảm nhẹ của lạm phát, nhưng các báo cáo gần đây lại kém khả quan hơn.

Chỉ số giá chi tiêu tiêu dùng cá nhân, thước đo lạm phát ưa thích của Fed, đã tăng 0,6% trong tháng 1 và tăng 5,4% so với một năm trước – 4,7% khi loại bỏ lương thực và năng lượng. Con số này cao hơn nhiều so với mục tiêu 2% của ngân hàng trung ương và dữ liệu đã khiến Powell vào ngày 7 tháng 3 cảnh báo rằng lãi suất có thể sẽ tăng hơn dự kiến.

Nhưng các vấn đề ngân hàng đã làm phức tạp thêm các tính toán ra quyết định khi tốc độ thắt chặt chính sách của Fed đã góp phần gây ra các vấn đề về thanh khoản.

Silicon Valley Bank (SVB) , Signature Bank, Silvergate Bank... và các vấn đề về vốn tại Credit Suisse đã làm dấy lên lo ngại về tình trạng của ngành.

Trong khi các ngân hàng lớn được coi là có vốn tốt, thì các tổ chức nhỏ hơn phải đối mặt với tình trạng thiếu thanh khoản do lãi suất tăng nhanh khiến các khoản đầu tư dài hạn an toàn mất giá trị. Chẳng hạn, SVB đã phải bán lỗ trái phiếu, gây ra một cuộc khủng hoảng niềm tin.

Fed và các cơ quan quản lý khác đã can thiệp bằng các biện pháp khẩn cấp dường như đã ngăn chặn được những lo ngại về tài trợ ngay lập tức, nhưng những lo lắng vẫn còn đó về mức độ thiệt hại giữa các ngân hàng khu vực.

Đồng thời, những lo ngại về suy thoái kinh tế vẫn tồn tại khi tỷ lệ gia tăng hoạt động theo cách của chúng thông qua hệ thống kinh tế.

Một chỉ số mà Fed New York tạo ra bằng cách sử dụng chênh lệch giữa Trái phiếu kho bạc 3 tháng và 10 năm cho thấy khả năng xảy ra sự co lại trong 12 tháng tới ở mức khoảng 55% vào cuối tháng Hai. Sự đảo ngược đường cong lợi suất đã tăng lên kể từ đó.

Tuy nhiên, theo dõi GDP của Fed Atlanta đặt mức tăng trưởng quý đầu tiên là 3,2%. Người tiêu dùng tiếp tục chi tiêu - mặc dù việc sử dụng thẻ tín dụng đang gia tăng - và tỷ lệ thất nghiệp ở mức 3,6% trong khi tốc độ tăng trưởng tiền lương rất nhanh.

(Nguồn: CNBC)

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement