21/09/2022 23:02

Báo cáo ngành ngân hàng: Thận trọng trong ngắn hạn

Tín dụng toàn ngành đã tăng mạnh 9,91% so với đầu năm tính đến cuối tháng 8, đà tăng đã chậm lại khi chỉ tăng thêm 0,47% kể từ quý 2/2022. Ngân hàng Nhà nước đã nới hạn mức tín dụng cho 18 ngân hàng thương mại vào đầu tháng 9.

Theo hạn mức tín dụng mới của các ngân hàng này (chiếm 80% tín dụng hệ thống), tổng tăng trưởng tín dụng sẽ đạt gần 13% vào cuối năm (lưu ý 20% thị phần tín dụng còn lại không được phản ánh trong tính toán của chúng tôi), sát với mục tiêu 14% của NHNN.

Với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô hiện nay, chúng tôi nhận thấy sẽ ít có khả năng các ngân hàng thương mại được nhận thêm hạn mức tín dụng từ giờ cho đến hết năm.

Bên cạnh đó, việc tăng lãi suất là điều không thể tránh khỏi trong thời gian tới. Một số chuyên gia kỳ vọng làn sóng tăng lãi suất sẽ còn trong vài năm tới nhưng tốc độ sẽ chậm. Hành vi người gửi tiền đã thay đổi tại các ngân hàng số hóa và hệ sinh thái được kết nối tốt.

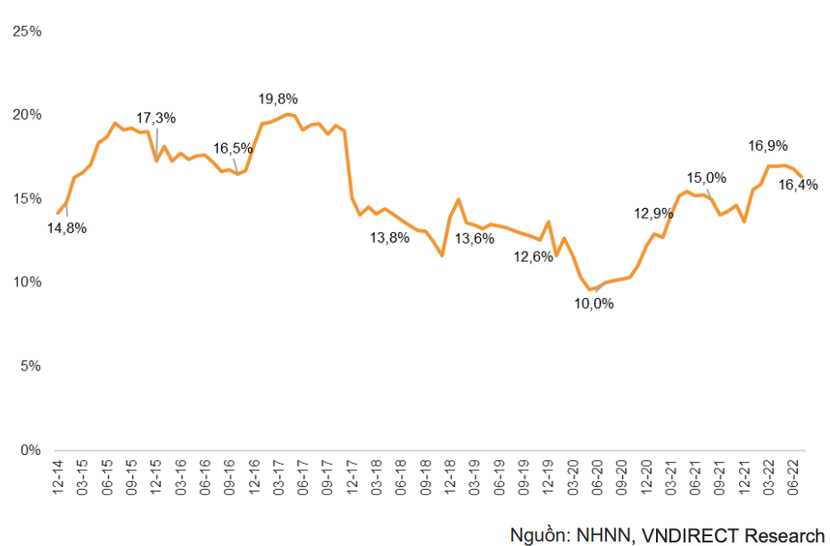

Tăng trưởng tín dụng so với cùng kỳ.

Cạnh tranh lãi suất có khả năng xảy ra ở các ngân hàng nhỏ hơn, gây áp lực lớn lên NIM do môi trường chi phí đang thay đổi. Kết hợp với cơ cấu kỳ hạn, nhóm ngân hàng nhà nước sẽ được hưởng lợi khi lãi suất huy động niêm yết cao hơn.

Ngoài ra, lãi suất tăng khiến vốn trở nên đắt hơn. Sự gia tăng biên của vốn huy động với chi phí cao đòi hỏi lợi nhuận điều chỉnh rủi ro cao hơn. Với các phân khúc rủi ro hơn có thể mang lại lợi nhuận không như mong muốn do chi phí huy động và chi phí vốn tăng, do đó yêu cầu phân bổ và quản lý vốn hiệu quả sẽ dẫn đến thay đổi chiến lược tại một số ngân hàng.

Lãi suất huy động cao hơn, tốc độ giải ngân đầu tư công và hiệu quả sử dụng vốn sẽ quyết định cơ cấu và khả năng tăng trưởng tiền gửi, có thể thu hẹp chênh lệch tăng trưởng tín dụng và huy động do hạn mức tăng trưởng tín dụng bị hạn chế.

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp