24/05/2023 09:32

Vì sao tỷ phú Warren Buffett thay đổi mục tiêu đầu tư vào châu Á?

Đối với ông Antonius Budianto, một nhà đầu tư chứng khoán độc lập đến từ Indonesia, giấc mơ được đến Omaha, Nebraska lần đầu tiên đã trở thành hiện thực.

Đi từ Đông Java cùng vợ và con gái 14 tuổi, ông Antonius đang đứng xếp hàng trước Trung tâm Y tế CHI của Omaha lúc 3 giờ sáng để giành lấy một ghế trong cuộc họp đại hội đồng cổ đông thường niên của công ty đầu tư Berkshire Hathaway vào ngày 6/5.

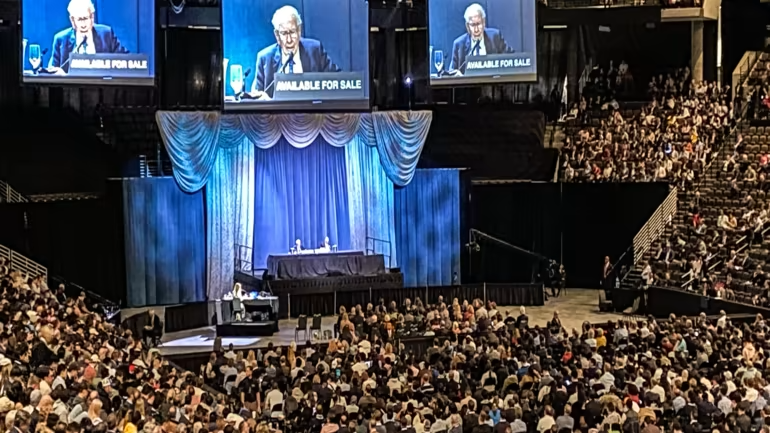

Ông Antonius cho biết họ muốn "gần nhất có thể" với bục phát biểu khi hai thần tượng kinh doanh của mình, đó là tỷ phú - nhà đầu tư huyền thoại Warren Buffett và Charlie Munger đang ngồi và nhận câu hỏi từ các cổ đông có mặt trong khán phòng và trên khắp thế giới.

Ông Antonius đã đầu tư vào các cổ phiếu niêm yết ở Indonesia trong hơn 20 năm, trung thành tuân theo phương pháp của nhà đầu tư Warren Buffett: tập trung vào một số công ty có thu nhập cao, chi trả cổ tức hấp dẫn và quản trị doanh nghiệp lành mạnh, và giữ chúng, đôi khi trong nhiều thập kỷ.

Tại Berkshire, chiến lược này đã được chắt lọc thành câu châm ngôn thường được lặp đi lặp lại: "Chỉ cần giữ cổ phiếu", như ông Munger đã nói vào ngày hôm đó.

Chủ tịch kiêm Giám đốc điều hành Berkshire Hathaway Warren Buffett, 92 tuổi, phát biểu tại cuộc họp cổ đông thường niên của công ty tại Omaha, Mỹ, vào ngày 6/5. Ảnh: Nikkei

Về phần mình, ông Antonius kiếm sống bằng nghề đầu tư chuyên nghiệp toàn thời gian kể từ năm 2010.

"Tôi rất mệt, nhưng hài lòng" ông nói sau cuộc họp, đồng thời nói thêm rằng bản thân đã học được "rất nhiều kiến thức" từ hai nhà đầu tư, những người đã trả lời hàng chục câu hỏi trong hơn 5 giờ.

Antonius là một trong số hơn 30.000 người tham dự đã hành hương đến thành phố nhỏ miền Trung Tây này để nghe những gì "Nhà tiên tri xứ Omaha" nói.

Vị chủ tịch kiêm giám đốc điều hành 92 tuổi của Berkshire, người nổi tiếng thích ăn tối với bít tết, khoai tây chiên và Cherry Coke, và hiếm khi rời khỏi Omaha, đã đưa ra lời khuyên đầu tư và dự báo kinh tế tại nhà, chưa kể đến triết lý sống: "Viết danh mục của bạn và sau đó thử và tìm ra cách để sống theo nó", ông nói.

Danh mục vốn cổ phần của Berkshire Hathaway cũng giống như Buffett. Trong số danh mục đầu tư vốn cổ phần trị giá 328 tỷ USD hồi cuối tháng 3, 77% được tạo thành từ 5 cổ phiếu của Mỹ - Apple, Bank of America, American Express, Coca-Cola và Chevron.

Tuy nhiên, gần đây, thêm vào hoạt động kinh doanh của các công ty Mỹ, tỷ phú Buffett đã bắt đầu tăng cường tiếp xúc trực tiếp với các thị trường châu Á, bắt đầu với khoản đầu tư vào PetroChina năm 2002, sau đó vào nhà sản xuất thép Posco của Hàn Quốc trong khoảng một thập kỷ bắt đầu từ năm 2006.

Năm 2008, ông bắt đầu đầu tư tại nhà sản xuất ô tô điện BYD có trụ sở tại Thâm Quyến. Châu Á hiện chiếm phần lớn sự tăng trưởng trong danh mục đầu tư của Berkshire Hathaway và chiếm tỷ lệ cao hơn nhiều trong sự phấn khích xung quanh các động thái tiếp theo của tỷ phú Buffett.

Thật vậy, một sự kiện gần đây ở châu Á đã nổi bật đối với những người tham dự cuộc họp. Trong một bước ngoặt khác thường, năm 2022 Berkshire Hathaway đã mua cổ phần trị giá 4,1 tỷ USD của Công ty Sản xuất Chất bán dẫn Đài Loan (TSMC), một trong những công ty sáng tạo và có giá trị nhất châu Á, chỉ để bán nó vài tháng sau đó. Trong báo cáo hàng quý mới nhất vào tháng 5, TSMC đã không còn thuộc sở hữu của Berkshire.

Quyết định này dường như nhấn mạnh sự thiếu quan tâm đến rủi ro địa chính trị tại Berkshire Hathaway, công ty có thể không thoải mái với các cổ phần nước ngoài mới của mình.

Ông Buffett đã ám chỉ trước đó trong một cuộc phỏng vấn với Nikkei Asia vào giữa tháng 4 trong chuyến thăm Nhật Bản rằng vấn đề địa chính trị "chắc chắn là một sự cân nhắc", vì vị trí địa lý của TSMC rất quan trọng. "Có sự khác biệt nào giữa việc đặt trụ sở tại Omaha, Nebraska và Đài Loan không?, câu trả lời của ông là có.

Tỷ phú Warren Buffett đã nói chuyện với Nikkei tại Tokyo vào ngày 11/4 về việc tăng cổ phần của ông trong năm công ty thương mại lớn của Nhật Bản. Ảnh: Nikkei

Khi bị một cổ đông tại ĐHCĐ thúc ép về thời điểm bán, vì các vấn đề địa chính trị xung quanh Đài Loan "dường như không khác gì khi bạn mua cổ phiếu đó", ông Buffett đã không trả lời trực tiếp câu hỏi. "Tôi không thích vị trí của này, và tôi đã đánh giá lại điều đó", ông nói.

Ông Buffett đã ca ngợi TSMC tại ĐHCĐ là "một trong những công ty quan trọng và được quản lý tốt nhất trên thế giới", đồng thời nói thêm rằng ông đã chơi cầu nối với người sáng lập TSMC, Morris Chang ở Albuquerque, New Mexico.

Trong khi đó, vào tháng 4, tỷ phú Buffett đã có một chuyến đi đến Nhật Bản, nơi ông tuyên bố trong một cuộc phỏng vấn với hãng tin Nikkei rằng ông đã tăng cổ phần nắm giữ trước đó tại 5 tập đoàn lâu đời nhất của Nhật Bản lên 7,4%. Đó là Itochu, Marubeni, Mitsubishi Corp., Mitsui & Co., và Sumitomo Corp. Tổng giá trị vốn hóa thị trường mà Berkshire nắm giữ tại các công ty thương mại Nhật Bản tính đến ngày 19/5 là khoảng 2.100 tỷ yên (15,2 tỷ USD), khiến cụm này trở thành nhóm lớn nhất đầu tư bên ngoài nước Mỹ.

"Tôi cảm thấy tốt hơn về số vốn mà chúng tôi đã triển khai ở Nhật Bản so với ở Đài Loan", chuyên gia đầu tư 92 tuổi nói với các cổ đông. Ông không trực tiếp đánh vần từ địa chính trị tại ĐHCĐ, nhưng nói: "Tôi ước điều đó không xảy ra, nhưng tôi nghĩ đó là thực tế và chúng tôi đã tính toán lại dựa trên một số điều đang diễn ra".

Một trong những "điều chắc chắn" đó rất có thể là rủi ro địa chính trị do căng thẳng Mỹ-Trung gia tăng ở eo biển Đài Loan, mặc dù các cổ đông và nhà phân tích vẫn chưa rõ điều gì đã thay đổi giữa lần mua đầu tiên từ tháng 7 đến tháng 9 khi ông Buffett tích lũy. vị trí và vào tháng 3 năm sau, lúc đó ông đã bán tất cả cổ phiếu.

Theo vị tỷ phú, bên cạnh mối quan tâm rõ ràng của ông đối với an ninh, việc chuyển sự hiện diện của ông ở châu Á từ Trung Quốc và Đài Loan sang Nhật Bản là một quyết định "đơn giản". Các công ty Nhật Bản có thành tích thu nhập ổn định, cổ tức khá và mua lại cổ phiếu ổn định, điều mà ông Buffett nhiều lần nói ủng hộ, vì việc mua lại làm tăng quyền sở hữu của một công ty mà không thực sự mua thêm công ty đó.

Hơn nữa, cả năm tập đoàn Nhật Bản đều giao dịch dưới giá trị sổ sách với tỷ suất cổ tức khoảng 5% khi ông Buffett gia nhập vào năm 2019.

Tỷ phú Warren Buffett, ở giữa, bên ngoài nhà máy mới của hãng sản xuất dụng cụ cắt Tungaloy ở Iwaki, tỉnh Fukushima, Nhật Bản, vào tháng 11/2011. Ảnh: Nikkei

Ông nói với CNBC trong chuyến thăm Nhật Bản vào tháng 4: "Họ đã bán với mức giá mà tôi cảm thấy là vô lý, đặc biệt là giá so với lãi suất hiện hành tại thời điểm đó".

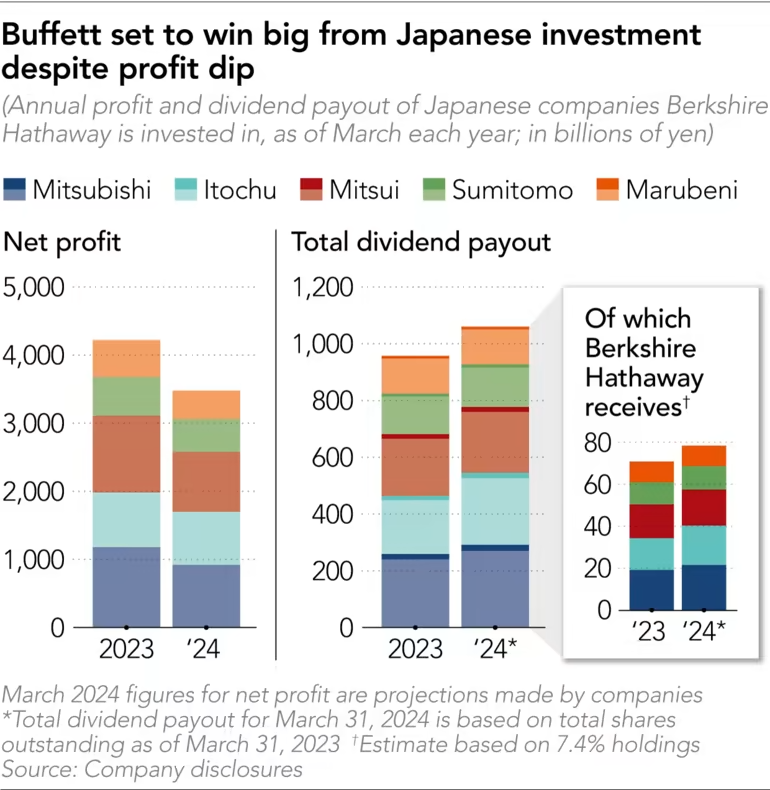

Kết quả hàng năm mới nhất của năm công ty thương mại được công bố vào ngày 9/5 cho thấy lợi nhuận và cổ tức tăng mạnh. Trong năm tài chính kết thúc vào tháng 3, tổng lợi nhuận ròng của 5 công ty là 4.200 tỷ yên, tăng 19% so với một năm trước đó. Tổng chi trả cổ tức bằng tiền mặt là 957 tỷ yên, tăng 20%.

Giả sử Berkshire đã mua 7,4% cổ phần của các công ty trước quyền không hưởng quyền chia cổ tức vào ngày 31/3, thu nhập từ cổ tức ước tính sẽ vào khoảng 510 triệu USD. Theo kế hoạch chi trả cổ tức cho năm công ty, con số đó dự kiến sẽ tăng lên 565 triệu USD cho năm tài chính hiện tại kết thúc vào tháng 3/2024.

Những con số này gần bằng với những gì Berkshire nhận được từ cổ tức năm ngoái từ cổ phần cốt lõi của họ trong Coca-Cola, trị giá 704 triệu USD.

Tại sao lại là Nhật Bản?

Một phần sức hấp dẫn của các công ty thương mại Nhật Bản là chúng "dễ hiểu", như lời ông Buffett nói, vì chúng có nhiều điểm tương đồng với chính Berkshire Hathaway. Giống như các tập đoàn Nhật Bản, Berkshire Hathaway là một công ty cổ phần bao gồm nhiều tài sản.

Bản dịch tiếng Anh của "nhà giao dịch" là một chút cường điệu. Thuật ngữ gốc tiếng Nhật sogo shosha có nghĩa đen là "công ty thương mại toàn diện" và điều đó dường như gần với thực tế hơn.

Các trung tâm thương mại của Nhật Bản ban đầu xuất hiện vào khoảng thời gian Minh Trị Duy tân năm 1868, khi đất nước quay lưng lại với sự cai trị của Mạc phủ Tokugawa tiền hiện đại và hướng tới hiện đại hóa theo mô hình phương Tây.

Các tòa nhà Mitsui và Sumitomo, thứ tư và thứ năm từ trái sang ở phía sau, tương ứng, được nhìn thấy trên đường chân trời của Tokyo vào năm 1975. Cả hai công ty đều có nguồn gốc từ những năm 1600. Ảnh tư liệu của AP

Nguồn gốc của Mitsui và Sumitomo còn xa hơn nữa, từ thế kỷ 17. Trước đây có nguồn gốc là một nhà bán lẻ kimono ở Edo, Tokyo ngày nay, hiện là Isetan Mitsukoshi Holdings, một trong những cửa hàng bách hóa lớn nhất trong cả nước. Sau này khởi đầu là một hiệu sách và hiệu thuốc ở Kyoto, sau đó phân nhánh sang lĩnh vực kinh doanh khai thác và tinh chế đồng, tiền thân của Công ty khai thác kim loại Sumitomo ngày nay.

Itochu và Marubeni từng là cùng một thực thể. Nó bắt đầu vào cuối thời đại Tokugawa với tư cách là một người bán rong vải gai dầu có trụ sở tại vùng Kansai của Nhật Bản. Nó tách thành hai công ty sau Thế chiến II. Mitsubishi là công ty mới nhất trong số năm công ty, được thành lập vào những ngày đầu của thời đại Minh Trị với tư cách là một thương gia vận chuyển.

Berkshire cũng là một tập đoàn với 6 phân khúc hoạt động, cụ thể là bảo hiểm, đường sắt, tiện ích và năng lượng, sản xuất, phân phối hàng tạp hóa bán buôn, dịch vụ và bán lẻ. Berkshire sở hữu và điều hành các doanh nghiệp thực sự, chẳng hạn như công ty bảo hiểm ô tô GEICO, See's Candies và nhà điều hành Burlington Northern Santa Fe (BNSF), một trong những tuyến đường sắt lớn nhất Bắc Mỹ.

Đầu tư vào Nhật Bản đi kèm với một động lực bổ sung dưới hình thức tài chính cực kỳ rẻ. Berkshire Hathaway đã huy động tiền mặt của Nhật Bản thông qua một loạt trái phiếu địa phương trong 5 năm qua, nhận được lãi suất thấp hơn đáng kể so với lãi suất ở Mỹ, điều này đã loại bỏ mọi rủi ro tiền tệ khỏi thỏa thuận.

"Mọi thứ hoạt động rất tốt", tỷ phú Buffett nói với các cổ đông tại ĐHCĐ. "Chúng tôi chưa hoàn thành về những gì có thể xảy ra ở Nhật Bản". Ngoài ý định đã tuyên bố của ông là nâng cao hơn nữa tỷ lệ sở hữu cổ phần trong năm công ty thương mại lên 9,9% mỗi công ty và xem xét các mối quan hệ hợp tác tiềm năng, "chúng tôi sẽ tiếp tục tìm kiếm nhiều cơ hội hơn", ông nói thêm.

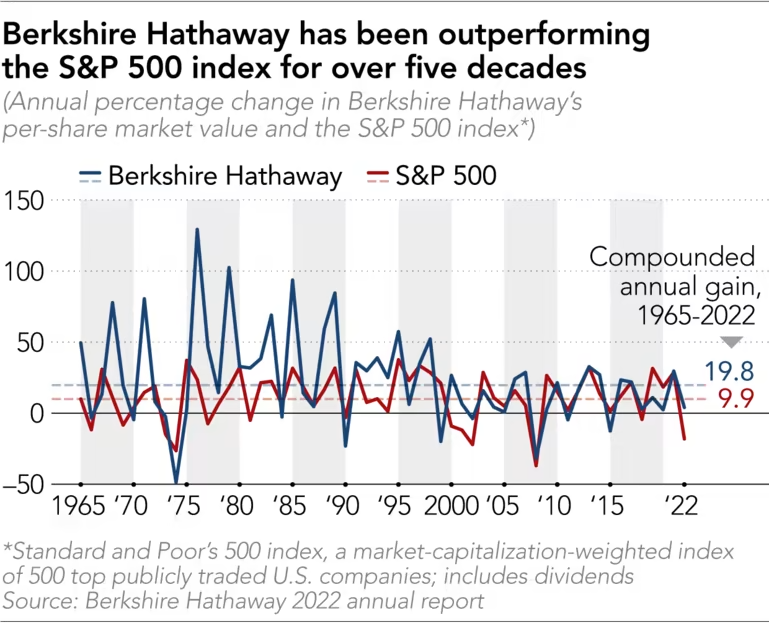

Berkshire Hathaway đã vượt trội so với chỉ số S&P 500 trong 5 thập kỷ. (Tỷ lệ % thay đổi hàng năm của Berkshire Hathaway giá trị thị trường trên mỗi cổ phần và chỉ số S&P 500.

Phó Chủ tịch Greg Abel, 60 tuổi, người đã được tái khẳng định là người kế nhiệm ông Buffett trong ĐHCĐ, đã tháp tùng ông chủ của ông trong chuyến đi Nhật Bản vào tháng 4 để "xây dựng lòng tin với các công ty Nhật Bản này".

"Chúng tôi hy vọng có những cơ hội lâu dài" ở trong nước, ông Abel nói. Việc đưa người thừa kế rõ ràng của mình đến Nhật Bản để gặp gỡ ban lãnh đạo cao nhất của năm công ty thương mại được các đối tác Nhật Bản coi là một dấu hiệu cho thấy sự tận tâm của ông Buffett trong việc tiếp tục là một nhà đầu tư dài hạn, ngay cả sau khi ông từ chức trong tương lai.

Gián tiếp tiếp cận với các công ty Trung Quốc

Việc Buffett đi du lịch bên ngoài nước Mỹ là điều cực kỳ hiếm. Đây chỉ là chuyến thăm thứ hai của ông tới Nhật Bản kể từ tháng 11/2011, sau trận động đất và sóng thần tàn phá Fukushima và vùng đông bắc. Ông đã đầu tư vào hãng sản xuất dụng cụ cắt có trụ sở tại Fukushima có tên Tungaloy từ năm 2008 thông qua IMC Group, công ty được kiểm soát trực tiếp trong mảng sản xuất của Berkshire. Tungaloy sản xuất dụng cụ gia công kim loại cacbua.

Tỷ phú Buffett đã đến thăm Tungaloy một lần nữa trong chuyến đi gần đây nhất với ông Abel, nhưng công ty có trụ sở tại Fukushima từ chối bình luận về các chi tiết của chuyến đi.

Trong khi đó, các công ty thương mại háo hức tiết lộ các cuộc gặp gỡ của họ với ông Buffett và giới truyền thông Nhật Bản. Kenichi Hori, chủ tịch kiêm giám đốc điều hành của Mitsui, mô tả cuộc gặp với tỷ phú Buffett và ông Abel ở Tokyo là "có kết quả", vì ông cảm thấy ban lãnh đạo Berkshire hiểu mô hình kinh doanh của họ.

Ông Kenichi Hori nói với các phóng viên vào ngày 2/5: "Do tình hình địa chính trị hiện tại, nơi sự biến động đã tăng lên đáng kể, chúng tôi cần các dịch vụ phức tạp hơn để tăng thêm giá trị mới cho bất kỳ đề xuất kinh doanh nào, không giống như thời điểm toàn cầu hóa đơn giản đang diễn ra".

Mặc dù ông Hori không nói rõ ràng, nhưng ông cho rằng các quy tắc cơ bản cho toàn cầu hóa đã chuyển sang một quy tắc phức tạp hơn, do sự cạnh tranh đang diễn ra giữa Trung Quốc và Mỹ đã gây ra sự tách rời và hình thành dần dần chuỗi cung ứng theo dõi kép.

5 công ty thương mại Nhật Bản có mức độ tiếp xúc với Trung Quốc khác nhau. Các hoạt động kinh doanh liên quan đến tài nguyên thiên nhiên khác nhau của họ phụ thuộc rất nhiều vào nhu cầu của Trung Quốc và họ có các khoản đầu tư trực tiếp vào nước này.

Ông Kenichi Hori, chủ tịch kiêm giám đốc điều hành của Mitsui & Co., vào ngày 2/5 nói với các phóng viên rằng cuộc gặp gần đây của ông với tỷ phú Warren Buffett là "có kết quả". Ảnh: Getty Images

Chủ tịch cũ của Itochu là đại sứ Nhật Bản tại Trung Quốc. Công ty cũng đã nắm giữ vốn ba bên và liên kết chiến lược với tập đoàn nhà nước Trung Quốc Citic và Charoen Pokphand Group, một tập đoàn Thái Lan có mối quan hệ mật thiết với Trung Quốc, trong gần một thập kỷ.

Richard Kaye, cố vấn danh mục đầu tư và nhà phân tích tại Comgest Asset Management Japan, tin rằng một lý do khác khiến Berkshire chọn đầu tư vào các công ty giao dịch hàng đầu là để họ có thể đóng vai trò là "người đại diện" để tiếp cận với sự tăng trưởng của Trung Quốc, khi các kết nối và tương tác kinh doanh giữa hai bên các nước rất gần nhau.

"Nhật Bản là nền tảng tốt nhất trên thế giới để đầu tư vào sự phát triển của Trung Quốc", ông Kaye, người quản lý số vốn trị giá khoảng 10 tỷ yên của Nhật Bản trong công ty quản lý tài sản của Pháp, cho biết.

Cam kết của Berkshire với Nhật Bản đã kích thích sự quan tâm mới đến thị trường chứng khoán của nước này. Chỉ số trung bình chứng khoán Nikkei, điểm chuẩn chính, đã tăng gần 40% kể từ khi Buffett đưa ra tuyên bố tiết lộ các khoản đầu tư của ông vào 5 công ty thương mại thông qua các tiết lộ chính thức vào cuối tháng 8/2020. Chỉ số này đã vượt mốc 30.000 yên và đang tiến gần đến mức cao nhất mọi thời đại. cao, đạt được vào tháng 12/1989.

Ông Toby Rodes, đồng sáng lập quỹ đầu tư tập trung vào Nhật Bản có trụ sở tại Boston, Kaname Capital, nói với Nikkei: "Chúng tôi đã mất 30 năm để quay trở lại đây. Nhưng lý do để lạc quan là rõ ràng". "Thị trường Nhật Bản đã rẻ hơn rất nhiều so với lần trước khi nó đạt mức này. Đó là lý do tại sao tỷ phú Warren Buffett và rất nhiều người bị thu hút bởi thị trường này, bởi vì họ nhìn thấy giá trị thực".

Tỷ phú Warren Buffett thắng lớn từ đầu tư vào Nhật Bản, mặc dù lợi nhuận giảm.

"Chỉ là khởi đầu"

Là một phần trong quá trình chuyển hướng sang Nhật Bản, ông Buffett đã từ bỏ các khoản đầu tư của mình vào Trung Quốc rộng lớn hơn, mà ông đã bắt đầu vào năm 2002-2003, với số cổ phần trị giá 488 triệu USD trong PetroChina thuộc sở hữu nhà nước. Vào thời điểm đó, việc tiết lộ việc ông mua cổ phiếu của PetroChina là một bất ngờ do quan điểm đầu tư lâu năm của ông Buffett là chỉ dành cho người Mỹ.

Trước PetroChina, cổ phần nước ngoài đáng kể duy nhất mà Berkshire nắm giữ là nhà máy bia Guinness của Ireland vào đầu những năm 1990. Như Alice Schroeder, tác giả cuốn tiểu sử về tỷ phú Buffett "Quả cầu tuyết" đã chỉ ra trong cuốn sách của bà, ông sẽ chỉ mua vào các cổ phiếu không phải của Mỹ "trong những trường hợp thích hợp", nhưng bà lập luận rằng tỷ phú Buffett "đã không dành thời gian nghiêm túc nghiên cứu các cổ phiếu nước ngoài cho đến khi cơ hội ở Mỹ bắt đầu ít đi".

Berkshire bị chỉ trích dữ dội vì khoản đầu tư vào PetroChina, cùng với các nhà đầu tư phương Tây khác nắm giữ cổ phần trong công ty, khi bạo lực ở Darfur của Sudan gia tăng vào năm 2007. Công ty mẹ của PetroChina, Tập đoàn Dầu khí Quốc gia Trung Quốc (CNPC), sở hữu một lượng cổ phần đáng kể trong công ty dầu địa phương công ty, và áp lực đang gia tăng lên Berkshire để thoái vốn khỏi các công ty hỗ trợ các cuộc khủng hoảng nhân quyền nghiêm trọng.

Vào tháng 2/2008, Berkshire tuyên bố đã bán toàn bộ cổ phần của PetroChina vào năm trước. Hai lý do mà Buffett đưa ra là giá dầu tăng đáng kể và giá cổ phiếu tăng sau đó, không đề cập đến cuộc khủng hoảng Darfur.

Quang cảnh Công ty Hóa dầu Cát Lâm của PetroChina ở thành phố Cát Lâm, đông bắc Trung Quốc vào tháng 5/2004. Ảnh: Reuters

Giá cổ phiếu H của PetroChina đạt đỉnh vào tháng 11 năm đó ở mức 20,25 đô la Hồng Kông, có thể là sau đợt bán tháo của Berkshire và đã không đạt đến mức đó kể từ đó. Giá đóng cửa tại Hồng Kông vào ngày 19/5 là 5,4 đô la Hồng Kông. Mặc dù nó trở thành một cơn ác mộng về quan hệ công chúng, nỗ lực đầu tiên của Buffett ở Trung Quốc đã thành công rực rỡ.

Vụ đặt cược lớn mới nhất vào Trung Quốc của Berkshire là BYD, một nhà sản xuất xe điện mà Buffett đã đầu tư lần đầu tiên cách đây 15 năm và hiện được thiết lập để trở thành thương hiệu xe hơi bán chạy nhất Trung Quốc, đang trên đà thay thế Volkswagen trong năm nay.

Theo tiết lộ mới nhất được đưa ra cho sàn giao dịch Hồng Kông vào đầu tháng 5, Berkshire hiện sở hữu 108,34 triệu cổ phiếu BYD, chiếm khoảng 3,7% tổng số, bao gồm cả cổ phiếu niêm yết tại Thâm Quyến, chưa bằng một nửa trong số 225 triệu cổ phiếu mà công ty mua ban đầu vào tháng 9/2008.

Vì giá mua ban đầu là 8 đô la Hồng Kông mỗi chiếc và với giá bán vào khoảng 200 đô la Hồng Kông trở lên, Berkshire ước tính đã thu được hơn 6 tỷ đô la Hồng Kông (765 triệu USD) tiền mặt và hơn 5 tỷ đô la Hồng Kông lợi nhuận cho đến nay.

Tuy nhiên, không có dấu hiệu rõ ràng nào từ ban lãnh đạo Berkshire về lý do tại sao họ bán BYD. Chủ nghĩa hoài nghi về tương lai của ngành công nghiệp ô tô có thể trùng hợp với những cân nhắc về địa chính trị đối với Trung Quốc.

"Ngành công nghiệp ô tô quá khắc nghiệt", ông Buffett nói tại ĐHCĐ, ám chỉ đến số phận của Henry Ford để đưa ra lập trường của mình về khó khăn trong việc duy trì vị trí dẫn đầu trong lĩnh vực này. Ford đã phát minh ra Model T bằng cách giới thiệu một phương pháp sản xuất hàng loạt mang tính cách mạng và đã có thời điểm "sở hữu cả thế giới", nhưng chỉ 20 năm sau, "ông ấy đã thua lỗ".

Mẫu xe điện Seagull EV của BYD được trưng bày tại triển lãm ô tô Thượng Hải ở Thượng Hải, Trung Quốc, vào ngày 19/4. Ảnh: Reuters

"Đó là một ngành kinh doanh mà bạn có rất nhiều đối thủ cạnh tranh trên toàn thế giới", ông Buffett nói. "Họ sẽ không biến mất và họ trông giống như người chiến thắng vào bất kỳ thời điểm nào, nhưng điều đó không giúp bạn có được một vị trí lâu dài". Mặc dù "cảm thấy thật thú vị khi được tham gia" vào ngành này, nhưng ông Buffett thú nhận rằng "Tôi không nghĩ mình có thể nói ngành công nghiệp ô tô sẽ như thế nào trong vòng 5 đến 10 năm tới".

Rất có thể đề cập đến sự chuyển đổi toàn cầu sang xe điện gần đây, ông nói thêm, "Bạn sẽ thấy sự thay đổi về phương tiện, nhưng bạn sẽ không thấy ai làm chủ thị trường".

Ngoài những lo ngại về ngành công nghiệp ô tô còn có thêm những lo ngại về Trung Quốc: Việc hủy bỏ đợt chào bán cổ phiếu lần đầu ra công chúng (IPO) của Tập đoàn Tài chính Ant vào tháng 11/2020 và sự ra đi sau đó của người sáng lập Jack Ma, quan điểm của các khách hàng của ông Buffett đối với Trung Quốc đã thay đổi đáng kể. Mặc dù ông Ma đã xuất hiện trở lại, nhưng vụ việc là một lời nhắc nhở mạnh mẽ về rủi ro khi đầu tư trực tiếp vào các công ty Trung Quốc.

Shuta Samei, nhà phân tích trưởng tại Nissay Asset Management, nói với Nikkei rằng một trong những động lực để Berkshire đầu tư vào các tập đoàn Nhật Bản có thể là danh mục đầu tư kinh doanh của họ tương đối chống lại lạm phát. Tất cả 5 công ty thương mại cũng có chức năng hậu cần, chẳng hạn như Mitsubishi Corporation LT và Sumisho Global Logistics.

Khi thế giới chứng kiến sự hỗn loạn tột độ trong lĩnh vực hậu cần toàn cầu dưới thời COVID-19, Berkshire "có thể đã nhận thấy các chức năng mà các công ty thương mại đó có trong lĩnh vực hậu cần là có giá trị". Samei cũng coi địa chính trị là một yếu tố có thể xảy ra nhưng nhấn mạnh rằng "chúng ta cần xem liệu sẽ có những hành động thực sự được thực hiện đối với sự hợp tác kinh doanh hay không" để hiểu được ý định thực sự và sự gắn bó của khoản đầu tư của Berkshire tại Nhật Bản.

Một nhà quản lý quỹ phòng hộ có trụ sở tại Hồng Kông phụ trách vốn cổ phần Nhật Bản giấu tên cũng có quan điểm tương tự. Ông hiểu những rủi ro liên quan đến việc giao dịch trực tiếp với Trung Quốc, đặc biệt là với tư cách là một công ty Mỹ, nhưng vẫn nghi ngờ liệu Berkshire có thực sự tiếp tục với các công ty thương mại để tạo dựng bất kỳ mối quan hệ hợp tác kinh doanh nào hay không. "Nếu điều đó thực sự xảy ra, đó sẽ là dấu hiệu cho thấy Berkshire sẽ từ bỏ hành vi lấy Mỹ làm trung tâm trong những năm tới", ông nói.

Tỷ phú Warren Buffett, Giám đốc điều hành của Berkshire Hathaway, vẫy chào những người tham dự Lễ hội cổ đông thường niên của Berkshire Hathaway năm 2023. Ảnh: AP

Tỷ phú Warren Buffett và ông Munger dường như không muốn căng thẳng leo thang hơn nữa giữa Mỹ và Trung Quốc sẽ làm trầm trọng thêm sự chia rẽ giữa hai siêu cường. Tại Omaha AGM, ông Munger đã thẳng thắn hơn về quan hệ Trung-Mỹ, nhấn mạnh rằng cả hai bên đang làm cho tình hình trở nên bấp bênh.

Nêu trường hợp của Apple, nơi Berkshire đầu tư rất nhiều, ông chỉ ra rằng việc hợp tác với Trung Quốc đã mang lại kết quả và điều đó "tốt cho Apple và tốt cho Trung Quốc", ông Munger tiếp tục nói, "Bất cứ điều gì làm tăng căng thẳng đều là không nên". Khán giả ở Omaha đã đáp lại bằng một tràng pháo tay.

Ông Buffett đã so sánh cuộc chạy đua giữa Mỹ và Trung Quốc hiện nay với việc tăng cường vũ khí hạt nhân trong Chiến tranh Lạnh, vào năm 1962 đã đưa thế giới đến bờ vực chiến tranh hạt nhân vì cuộc khủng hoảng tên lửa Cuba. Nhà đầu tư này tin rằng những gì Mỹ đang phải đối mặt với Trung Quốc hiện nay là một "trò chơi khác", nơi có "nhiều công cụ hủy diệt hơn" trong tay của cả hai nhà lãnh đạo, bao gồm cả chiến tranh mạng.

"Điều cấp thiết là cả Trung Quốc và Mỹ đều hiểu rằng bạn không thể thúc ép quá mức", ông Buffett nói. "Chúng ta sẽ trở nên cạnh tranh nhưng nên đánh giá xem nên thúc đẩy bao xa mà không để đối phương phản ứng".

Ông Buffett dường như đã chuẩn bị sẵn sàng cho một cuộc chơi lâu dài trong tình huống mới này, ông nói: "Chúng ta mới chỉ bắt đầu cuộc chơi".

(Nguồn: Nikkei Asia)

Tin liên quan

Advertisement