02/11/2023 00:42

Quỹ phòng hộ lớn nhất thế giới thực sự kiếm tiền bằng cách nào?

Trong nhiều năm, những câu hỏi thì thầm đã được truyền từ sàn giao dịch này sang sàn giao dịch khác.

Bridgewater Associates, một lực lượng đầu tư toàn cầu, quản lý 168 tỷ USD vào thời kỳ đỉnh cao vào năm 2022, khiến nó không chỉ trở thành quỹ phòng hộ lớn nhất thế giới mà còn có quy mô lớn hơn gấp đôi so với quỹ đầu tư đứng thứ hai.

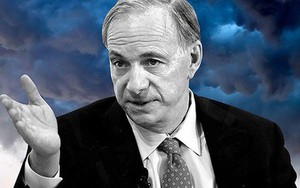

Nhà sáng lập tỷ phú của Bridgewater, Ray Dalio, có mặt khắp nơi trên các phương tiện truyền thông tài chính và tuyên bố công khai rằng ông đã phá vỡ được cái mà ông gọi là "chén thánh" đầu tư, bao gồm một loạt các công thức giao dịch chắc chắn sẽ kiếm được tiền, "ý tôi là nếu bạn tìm được thứ này, bạn sẽ giàu có và thành công".

Vậy tại sao không có ai ở Phố Wall biết nhiều về nó?

Kể từ khi thành lập Bridgewater trong căn hộ ở Manhattan vào năm 1975, ông Dalio được cho là đã phát triển kỹ năng phi thường trong việc phát hiện và kiếm tiền từ những thay đổi chính trị hoặc kinh tế toàn cầu mang tính toàn cảnh, chẳng hạn như khi một quốc gia tăng lãi suất hoặc cắt giảm thuế.

Điều đó rất có ý nghĩa nhưng lại chẳng có ý nghĩa gì cả; Điều gì ở Bridgewater đã khiến họ có khả năng dự đoán tốt hơn nhiều so với bất kỳ nhà đầu tư nào khác trên thế giới đang cố gắng làm điều tương tự?

Bridgewater nổi tiếng khắp thế giới vì đã vượt qua cuộc khủng hoảng tài chính năm 2008, khi quỹ chính của công ty tăng 9% trong khi cổ phiếu giảm 37%, khiến ông Dalio trở thành cố vấn được săn đón cho Nhà Trắng và Cục Dự trữ Liên bang Mỹ (Fed), đồng thời thu hút những khách hàng giàu có mới đến với ông.

Tuy nhiên, mô tả tổng thể của quỹ phòng hộ về phương pháp đầu tư của nó có thể mơ hồ đến mức khó chịu. Ông Dalio thường nói rằng ông dựa vào "công cụ đầu tư" của Bridgewater, một tập hợp hàng trăm "tín hiệu" hoặc các chỉ số định lượng cho biết thị trường sẽ tăng hoặc giảm.

Ray Dalio thành lập Bridgewater hơn bốn thập kỷ trước. Quỹ phòng hộ quản lý tiền cho quỹ hưu trí, quỹ đầu tư quốc gia và các nhà đầu tư lớn khác. Ảnh: The New York Times

Bridgewater hiếm khi tiết lộ bất kỳ chi tiết nào về những tín hiệu này, với lý do áp lực cạnh tranh, nhưng nếu chúng chỉ ra những rắc rối sắp xảy ra hoặc thậm chí là sự không chắc chắn, Bridgewater cho biết họ sẽ mua hoặc bán tài sản tương ứng – ngay cả khi trực giác của ông Dalio có thể mách bảo ông điều ngược lại.

Điều được cho là đã chinh phục được bản năng cơ bản của ông là trọng tâm trong danh tính của ông Dalio và được thể hiện trong tuyên ngôn của ông, "Các nguyên tắc", trong đó quy định một học thuyết về "sự minh bạch triệt để" và liệt kê hàng trăm quy tắc về cách vượt qua tâm lý của một người. (Một phần quy tắc có nội dung: "Không phải tất cả các ý kiến đều có giá trị như nhau nên đừng coi chúng như vậy").

Điều khiến các đối thủ, nhà đầu tư cũng như người xem bối rối là quỹ phòng hộ lớn nhất thế giới dường như không phải là một tay chơi ở Phố Wall. Các quỹ phòng hộ nhỏ hơn nhiều có thể làm biến động thị trường chỉ bằng những tin đồn về giao dịch này hay giao dịch khác.

Sức nặng của Bridgewater lẽ ra đã khiến nó trở thành con cá voi tối thượng, tạo ra những đợt sóng lăn tăn mỗi khi nó điều chỉnh vị trí. Thay vào đó, dấu chân của công ty giống dấu chân của một con cá tuế hơn.

Điều gì sẽ xảy ra nếu bí mật không có bí mật?

Cuốn sách mà đoạn trích này được rút ra dựa trên hàng trăm cuộc phỏng vấn với những người trong và xung quanh Bridgewater Associates, bao gồm cả các nhân viên đầu tư hiện tại và trước đây. Nó cũng dựa vào các ghi chú, email, bản ghi âm, hồ sơ tòa án, vô số tài liệu nội bộ và bên ngoài khác của công ty cũng như các cuộc phỏng vấn và bài báo đã xuất bản.

Ông Dalio và các giám đốc điều hành khác của Bridgewater đã từ chối yêu cầu phỏng vấn chính thức nhưng đưa ra phản hồi thông qua luật sư và người đại diện của họ.

Các nhà điều tra tự do

Ba người đàn ông, mỗi người có xuất thân hoàn toàn khác nhau, đã thực hiện ba bước đi khác nhau trước bí ẩn về cách Bridgewater chọn vị trí của nó.

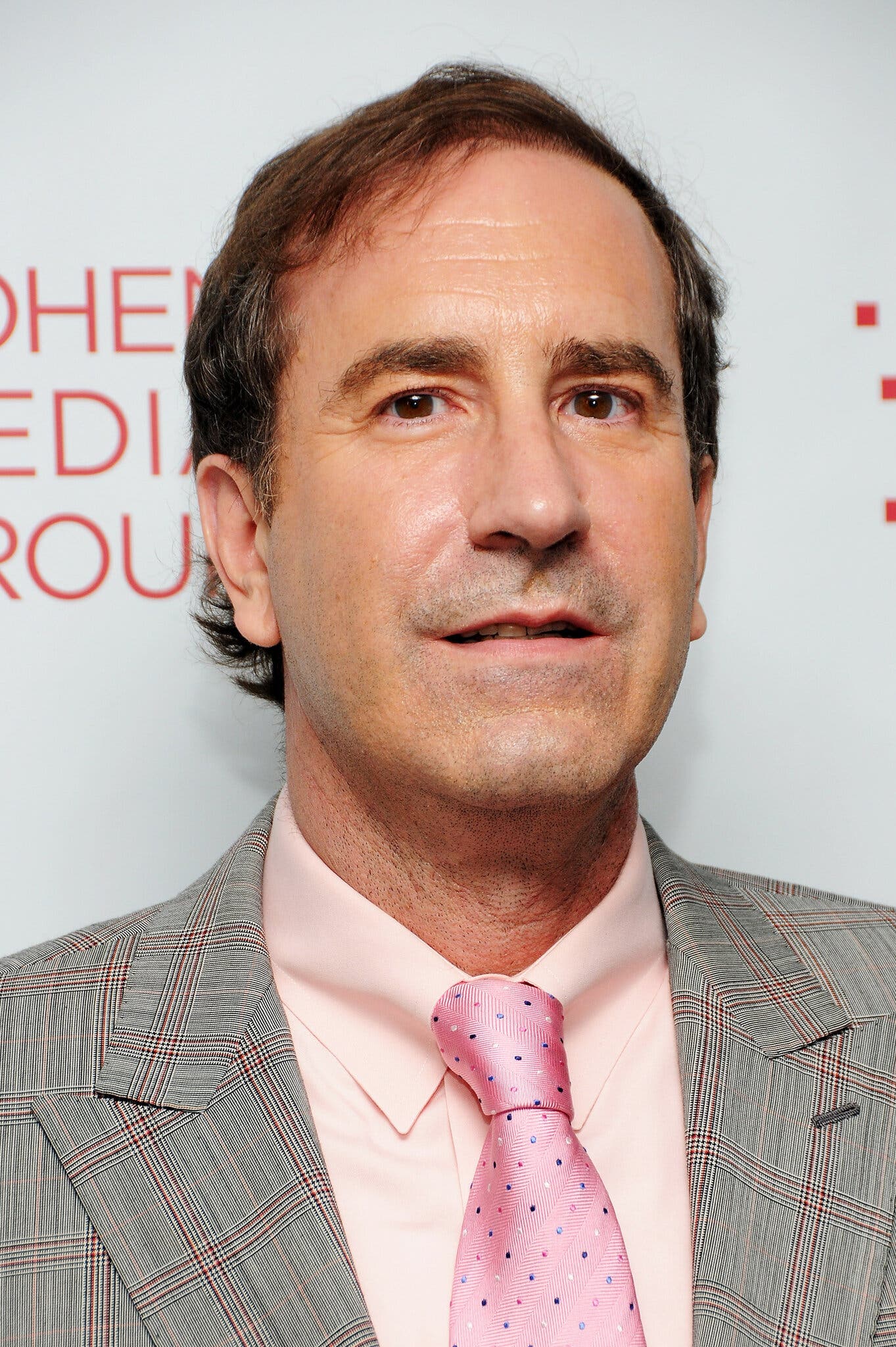

Vào đầu năm 2015, Bill Ackman, nhà quản lý quỹ phòng hộ có quan điểm cố chấp vô tận, đã phải chịu đòn đầu tiên. Nhà sáng lập tỷ phú của Pershing Square Capital từ lâu đã nhận thấy những tuyên bố công khai của ông Dalio về phong cách đầu tư định lượng của ông là chung chung và thậm chí vô nghĩa. Tại một sự kiện từ thiện vào tháng 2 năm đó, ông Ackman đã tra hỏi ông Dalio trong một cuộc phỏng vấn trên sân khấu về cách Bridgewater xử lý tài sản mà công ty quản lý.

Ông Dalio trả lời: "Về cơ bản tôi rất thích chất lỏng. Tôi có thể bán hoặc mua bất cứ thứ gì trên thế giới, và thực tế là tôi bán hoặc mua mọi thứ".

Ông cũng lưu ý rằng khoảng 99% giao dịch của Bridgewater được tự động hóa, dựa trên các quy tắc lâu đời, không xác định. "Chúng là tiêu chí của tôi nên tôi rất thoải mái", ông Dalio nói.

Ông Ackman thử một chiến thuật khác. Anh ta đã cho ông Dalio nghỉ việc, loại câu hỏi được hỏi sáu lần một giờ trên truyền hình kinh doanh. "Giả sử bạn định mua một tài sản, một cổ phiếu, một thị trường hoặc một loại tiền tệ. Bạn sẽ để tiền của mình ở đâu?".

Im lặng một lúc rồi ông Dalio nói: "Tôi không làm điều đó". Ông tiếp tục mô tả cách hàng trăm nhân viên đầu tư của Bridgewater sử dụng thời gian trong ngày của họ, mô tả cách tiếp cận dựa trên dữ liệu.

Trên sân khấu, ông Ackman nhận xét rằng đó là "một trong những cuộc trò chuyện thú vị nhất mà tôi từng có". Nhưng anh lắc đầu bỏ đi.

"Anh ấy rốt cuộc đang nói về cái gì vậy?", anh ấy đã trút giận sau đó.

Bill Ackman là một trong số những người ở Phố Wall thắc mắc về cách Bridgewater kiếm tiền. Ảnh: Getty Images

Nhà phân tích tài chính Jim Grant, người tự phong là "nhà tiên tri của lý trí", theo dõi cuộc phỏng vấn với vẻ kinh ngạc. Anh ta có một bản tin bí ẩn, Grant's Interest Rate Observer, rất phổ biến ở chỗ nhiều nhà đầu tư nghiêm túc tuyên bố đã đọc nó.

Ông Grant đã ấp ủ những câu hỏi đen tối về Bridgewater trong nhiều năm. Ông giao phó cấp phó cao nhất của mình để tìm hiểu. Họ tản ra rộng rãi, xem xét kỹ lưỡng các hồ sơ công khai của công ty và lén lút nói chuyện với bất kỳ ai có thể có manh mối về chuyện gì đang xảy ra.

Ông Grant nhớ lại, "có rất nhiều người nháy mắt và gật đầu, rằng có điều gì đó thực sự rất không ổn". Vào tháng 10/2017, ông Grant đã dành toàn bộ ấn bản của mình chỉ cho Bridgewater và các chủ đề về "sự phân tâm, sự nịnh bợ" và "bí ẩn".

Bản tin đã tuyên bố một loạt các vấn đề. Các cổ đông trong công ty mẹ của Bridgewater - một nhóm bao gồm nhân viên và khách hàng - đã không tự động nhận được bản sao báo cáo tài chính của công ty. Bản tin cho biết, năm quỹ tín thác riêng biệt của gia đình Dalio dường như nắm giữ "ít nhất 25% nhưng ít hơn 50% Bridgewater, một điều có vẻ khó khăn về mặt toán học".

Theo tiết lộ công khai, quỹ phòng hộ đã cho kiểm toán viên của chính mình vay tiền, điều này khiến nhà phân tích lâu năm cho là bấp bênh và bất thường. Bản tin kết luận: "Chúng ta sẽ phải liều lĩnh, Bridgewater không dành cho mọi lứa tuổi".

Vào lúc 8h30 tối ngày báo cáo được công bố, ông Grant ngồi trên ghế dài ở nhà cùng vợ để xem một trận đấu của đội New York Yankees. Khi điện thoại nhà của ông reo lên từ một số máy không xác định ở Connecticut, ông Grant chuyển cuộc gọi vào hộp thư thoại. Mãi đến khoảng nửa giờ sau, vợ anh mới nghe thấy tiếng bíp xa xa. Cô bước tới và nhấn play trên máy, chuyển tin nhắn sang loa ngoài. Giọng nói điềm tĩnh và đều đều của ông Dalio vang lên.

Theo ông Grant, ông Dalio nói: "Tôi không chắc liệu bạn đã xem số báo hiện tại của Grant chưa. Tin nhắn của ông Dalio kéo dài gần nửa giờ kể chi tiết những lời phàn nàn của ông về tác phẩm".

Jim Grant đã dành toàn bộ bản tin để điều tra Bridgewater. Ảnh: AP

Ông Grant đã dành cả tuần tiếp theo để gọi đi gặp lại nhiều giám đốc điều hành của Bridgewater. Anh ấy nhận ra rằng mình đã mắc phải một số sai sót quan trọng liên quan đến hồ sơ pháp lý và mối quan hệ kiểm toán của quỹ. Ông Grant đã gọi điện đến mạng truyền hình CNBC để xin lỗi, mặc dù nhìn chung, ông Grant cho biết, ông vẫn bối rối "về cách thức hoạt động kinh doanh thực sự của nó".

Tất cả điều này đã thu hút sự quan tâm của một nhà điều tra tài chính ở Boston, Harry Markopolos, người từng là một nhà phân tích vô danh vào cuối những năm 1990 khi ông chủ của anh yêu cầu anh mô phỏng lại chiến lược giao dịch của đối thủ mà dường như mang lại kết quả xứng đáng.

Ông Markopolos không thể, nhưng ông đã hiểu đủ để bắt đầu trò chuyện với Ủy ban Chứng khoán và Giao dịch. Sáu năm sau, khi những lời cảnh báo của ông về Bernie Madoff được chứng minh là đúng, ông Markopolos đã nổi tiếng khắp cả nước.

Đối với ông Markopolos, những gì đang xảy ra ở Westport, Conn., nơi Bridgewater đặt trụ sở chính, đã đặt ra những câu hỏi nghiêm túc, theo những người làm việc với ông. Đây là một quỹ phòng hộ khổng lồ khác nổi tiếng với cách tiếp cận đầu tư mà dường như không đối thủ cạnh tranh nào hiểu được.

Anh ta có trong tay các tài liệu tiếp thị của Bridgewater, bao gồm bản tóm tắt chiến lược đầu tư của công ty và biểu đồ chi tiết về hoạt động của quỹ. Bridgewater tự mô tả mình là công ty quản lý tài sản toàn cầu, tuy nhiên những tài liệu này không nêu tên một tài sản cụ thể nào đã tạo ra hoặc làm mất đi số tiền của công ty.

Biểu đồ hiệu suất đầu tư cho thấy công ty hiếm khi có một năm đi xuống - ngay cả khi những dự đoán công khai của ông Dalio được chứng minh, quỹ chính của Bridgewater, Pure Alpha, dường như luôn kết thúc năm không thay đổi.

Khi xem qua các tài liệu, ông Markopolos cảm thấy trong lòng rung động quen thuộc.

Nhóm của ông đã nói chuyện với Kyle Bass, một nhà quản lý quỹ phòng hộ ở Texas nổi tiếng với những dự đoán trước đường cong rằng thị trường thế chấp dưới chuẩn sắp sụp đổ vào năm 2008, theo ba thành viên trong nhóm của ông Markopolos. Ông Bass nói với các đồng nghiệp rằng ông cũng từ lâu đã thắc mắc về cách thức giao dịch của Bridgewater.

Ông Markopolos cũng đã đến gặp David Einhorn của Greenlight Capital, tỷ phú quỹ phòng hộ nổi tiếng với việc phát hiện các vụ lừa đảo. Ông Einhorn chào đón ông Markopolos đến văn phòng ở Manhattan của ông và họ ngồi lại với một nhóm các nhà phân tích Greenlight mà ông Einhorn cho biết họ quan tâm đến việc tự mình điều tra Bridgewater, hai người có mặt kể lại.

Sau khi nghe bài phát biểu của ông Markopolos, ông Einhorn cho biết điều đó cũng khiến ông nghi ngờ. Đó là tất cả sự động viên mà ông Markopolos cần có. Bridgewater, ông viết cho SEC, là một kế hoạch Ponzi.

Vòng tròn tin cậy

Bridgewater không phải là một kế hoạch Ponzi. Điều đó không có nghĩa là tất cả đều đúng như ông Dalio thường mô tả.

SEC và các cơ quan quản lý khác đã nghiêm túc tổ chức các cuộc họp với ông Markopolos và nhóm của ông. Báo cáo của người tố cáo đã được chuyển qua tổ chức và một nhóm ở cơ quan đã xem xét báo cáo đó. (SEC từ chối bình luận).

Theo một người tóm tắt về cuộc điều tra, điều họ kết luận một phần là quỹ phòng hộ lớn nhất thế giới đã sử dụng một chuỗi các thủ đoạn tài chính phức tạp - bao gồm các công cụ giao dịch tương đối khó theo dõi - để thực hiện các khoản đầu tư có vẻ đơn giản. Đối với SEC, điều hợp lý là các đối thủ không thể theo dõi họ.

Hài lòng, SEC ngừng đáp ứng các yêu cầu cập nhật từ ông Markopolos và nhóm của ông. Cơ quan quản lý không đưa ra cáo buộc công khai nào về Bridgewater. Ông Markopolos tiếp tục.

Hóa ra, vào thời điểm SEC nhận được hồ sơ của ông Markopolos, các cơ quan quản lý đã xem xét Bridgewater. Sau vụ lừa đảo Madoff và chưa bao giờ thực sự tìm hiểu kỹ về quỹ phòng hộ lớn nhất thế giới, nhân viên của SEC đã dành một khoảng thời gian dài ở Westport để nghiên cứu sâu về hoạt động của công ty. SEC không bận tâm nhiều đến cách Bridgewater kiếm tiền, chỉ là họ thực sự đầu tư vào tài khoản của khách hàng.

Harry Markopolos, người đã nộp báo cáo tố giác cho SEC về Bridgewater, trước đó đã nổi tiếng khắp cả nước khi những cảnh báo của ông về Bernie Madoff được chứng minh là đúng. Ảnh: Getty Images

Trên thực tế, rất ít người ở Bridgewater hàng ngày tham gia vào cách kiếm tiền của quỹ phòng hộ.

Trong số khoảng 2.000 nhân viên của Bridgewater vào thời kỳ đỉnh cao - và hàng trăm nhà thầu tạm thời khác - chưa đến 20% được giao cho các khoản đầu tư hoặc nghiên cứu liên quan. (Những người còn lại đảm nhiệm các nhiệm vụ điều hành, bao gồm cả việc mở rộng "Các nguyên tắc" của ông Dalio).

Và trong số những nhân viên đầu tư đó, nhiều người đảm nhận những trách nhiệm không phức tạp hơn trách nhiệm của một sinh viên đại học bình thường. Họ làm việc trong các dự án nghiên cứu lịch sử kinh tế và đưa ra các bài báo để ông Dalio xem xét và biên tập.

Về việc liệu những hiểu biết sâu sắc đó có ảnh hưởng đến hoạt động giao dịch của Bridgewater hay không, hầu hết các nhân viên nghiên cứu đều không biết nên hỏi, các nhân viên đầu tư hiện tại và trước đây cho biết.

Chỉ có một nhóm nhỏ ở Bridgewater, không quá 10 người, thích thú với một khung cảnh khác. Ông Dalio và cấp phó lâu năm của ông, Greg Jensen, đã lôi kéo các thành viên từ nhóm cộng tác viên đầu tư của Bridgewater và đề nghị họ vào khu vực bên trong. Để đổi lấy việc ký hợp đồng trọn đời - và thề không bao giờ làm việc tại một công ty thương mại nào khác - họ sẽ được xem những bí mật bên trong của Bridgewater.

Ông Dalio gọi nhóm người ký tên là Vòng tròn tin cậy.

Một cảnh tượng đích thực

Có hai phiên bản về cách Bridgewater đầu tư hàng trăm tỷ USD vào thị trường. Một phiên bản, ông Dalio đã nói với công chúng và khách hàng. Phiên bản còn lại, các nhân viên đầu tư hiện tại và trước đây cho biết, xảy ra sau cánh cửa đóng kín.

Trong phiên bản đầu tiên, các quỹ phòng hộ của Bridgewater là nơi tập trung các ý tưởng vào nhân tài. Mỗi nhân viên đầu tư hoặc nhà nghiên cứu đều có thể đề xuất một ý tưởng đầu tư và nhóm Bridgewater sẽ tranh luận về giá trị của luận án một cách khách quan, kết hợp nghiên cứu sâu rộng về lịch sử.

Ý tưởng từ các nhân viên đầu tư có thành tích dự đoán chính xác theo thời gian sẽ có giá trị hơn và nhận được sự ủng hộ bằng nhiều tiền của khách hàng hơn. Các nhà đầu tư đổ xô vào phương pháp này và đảm bảo rằng Bridgewater - không giống như các quỹ phòng hộ khác - sẽ không tăng hoặc giảm bất kỳ giao dịch hoặc dự đoán nào từ người sáng lập công ty. Nó tương đương với chủ nghĩa Darwin ở Phố Wall, với một chiếc ví dày.

Thứ Sáu hàng tuần, các trợ lý của ông Dalio sẽ giao những chiếc cặp dày chứa đầy các nghiên cứu kinh tế, tài xế sẽ chở đến dinh thự của ông Dalio ở Greenwich, Conn. Bộ sưu tập này đã tạo nên nền tảng cho cái mà Bridgewater gọi là cuộc họp "Chuyện gì đang diễn ra trên thế giới", được tổ chức vào sáng thứ Hai hàng tuần.

Ông Dalio, cùng với ông Jensen và đồng giám đốc đầu tư lâu năm của Bridgewater, Bob Prince, sẽ ngồi ở phía trước căn phòng lớn nhất trong khuôn viên trường, nơi có một dòng sông uốn quanh một dãy tòa nhà theo phong cách thời Trung cổ. Hàng nối hàng nhân viên ngồi trước mặt họ, cũng như những vị khách lạ đến thăm được mời tham gia buổi biểu diễn.

Greg Jensen, một trong những cấp phó lâu năm của ông Dalio, là thành viên của Circle of Trust được tổ chức chặt chẽ của Bridgewater. Ảnh: Bloomberg

Với camera ghi lại để những người còn lại trong công ty có thể xem sau, căn phòng sẽ tranh luận hàng giờ về các chủ đề lớn trong ngày. Đó là một cảnh tượng thực sự. Nó cũng gần như hoàn toàn không liên quan đến những gì Bridgewater đã làm với số tiền của mình.

Sau cuộc họp, Vòng tròn tin cậy sẽ tập trung vào một góc hẹp của các văn phòng mà ít người khác trong công ty có thể tiếp cận và công việc thực sự sẽ bắt đầu.

Trò chơi giao dịch

Điểm mấu chốt: Ông Dalio là Bridgewater và ông Dalio là người quyết định các khoản đầu tư của Bridgewater. Đúng là có cái gọi là Vòng tròn tin cậy. Nhưng mặc dù có nhiều hơn một người đã cân nhắc, nhưng về mặt chức năng, chỉ có một ý kiến đầu tư quan trọng đối với quỹ hàng đầu của công ty, các nhân viên cho biết.

Không có hệ thống vĩ đại, không có trí tuệ nhân tạo dưới bất kỳ hình thức nào, không có chén thánh. Chỉ có ông Dalio, trực tiếp, qua điện thoại, từ du thuyền của ông ấy, hoặc trong vài tuần trong nhiều mùa hè từ biệt thự của ông ấy ở Tây Ban Nha, đưa ra các quyết định.

Luật sư của ông Dalio và Bridgewater cho biết quỹ phòng hộ "không phải là nơi mà một người cai trị vì hệ thống đưa ra quyết định 98% thời gian". Họ nói rằng "quan điểm cho rằng ông Dalio 'ra quyết định' các khoản đầu tư của Bridgewater là sai lầm".

Ông Dalio chủ yếu giám sát Pure Alpha, quỹ chính, với một loạt quy tắc nếu-thì. Nếu chuyện này xảy ra thì chuyện khác sẽ theo sau. Đối với Pure Alpha, một quy tắc nếu-thì như vậy là nếu lãi suất ở một quốc gia giảm thì đồng tiền của quốc gia đó sẽ mất giá, vì vậy Pure Alpha sẽ đặt cược vào đồng tiền của các quốc gia có lãi suất giảm.

Nhiều quy tắc chỉ đơn giản xử lý các xu hướng. Họ cho rằng những biến động ngắn hạn có thể là biểu hiện của những biến động dài hạn và được quyết định theo đà tăng trưởng ở các thị trường khác nhau.

Các quy tắc của Bridgewater đã mang lại cho nó một lợi thế không thể nghi ngờ trong những ngày đầu cực kỳ thành công, vào cuối những năm 1980 và 1990, khi hầu hết mọi người ở Phố Wall, từ những nhà giao dịch cấp dưới đến các tỷ phú, vẫn tin vào giá trị trực giác của họ.

Tuy nhiên, nhiều năm trôi qua, lợi thế của ông Dalio giảm dần, rồi dường như chấm dứt vào những năm 2010 và trong thập kỷ này. Sự trỗi dậy của các máy tính mạnh mẽ giúp bất kỳ nhà giao dịch nào cũng có thể dễ dàng lập trình các quy tắc và giao dịch theo chúng.

Các đối thủ nhanh chóng bắt kịp những khám phá của ông Dalio, sau đó lấn sân sang các lĩnh vực như giao dịch tần số cao. Ông Dalio tuân theo các quy tắc lịch sử của mình. ("Chúng vượt thời gian và phổ quát", ông nói với một người phỏng vấn).

Mặc dù tài sản mà Bridgewater quản lý dần giảm xuống dưới 130 tỷ USD trong thời kỳ hậu đại dịch, Bridgewater vẫn lớn hơn rất nhiều so với bất kỳ đối thủ nào khác — và sẵn sàng thu tiền từ hầu hết mọi nơi trên trái đất — đến mức Bridgewater vẫn là quỹ phòng hộ lớn nhất thế giới.

Và nếu quỹ phòng hộ chính của Bridgewater trong nhiều năm đã tụt hậu so với tốc độ của thị trường toàn cầu, thì quỹ này hầu như vẫn tránh được những kết quả tiêu cực và do đó có thể nói một cách công bằng là nó đang kiếm tiền cho khách hàng một cách tuyệt đối.

Sự tăng trưởng của nó là một minh chứng cho năng lực tiếp thị của công ty, vốn đã nuôi dưỡng sự huyền bí xung quanh cách tiếp cận dựa trên quy tắc, không can thiệp của Pure Alpha.

Rất nhiều nhân viên thông minh và đầy tham vọng tại Bridgewater, bao gồm cả các thành viên của Circle of Trust, đã cố gắng đưa quỹ phòng hộ này phát triển. Nhưng cách duy nhất để thêm một quy định mới vào danh sách của quỹ phòng hộ là giành được sự đồng thuận nhất trí của ông Dalio, Prince và Jensen, và đó không phải là một cuộc bỏ phiếu bí mật.

Cả ông Prince và ông Jensen đều không thường xuyên chống lại người sáng lập Bridgewater, và ông Dalio dường như ngại ngùng trước những ý tưởng mới mà ông không thể hiểu được. Một người mới gia nhập nhóm đầu tư vào năm 2018 đã vô cùng sửng sốt khi biết rằng hoạt động giao dịch của quỹ phòng hộ lớn nhất thế giới vẫn phụ thuộc vào Microsoft Excel, một phần mềm đã có tuổi đời hàng thập kỷ.

Tình trạng trì trệ đến mức Bridgewater sẽ tạo ra "trò chơi giao dịch", một mô phỏng thế giới thực, trong đó các thành viên của đội ngũ đầu tư sẽ đặt cược những ý tưởng tốt nhất của họ vào một đống tiền của chính ông Dalio. (Nếu ý tưởng của nhân viên chiến thắng, họ sẽ được trả bằng tiền mặt).

Đối với nhiều người trong bộ phận đầu tư, đây là lần duy nhất trong sự nghiệp của họ ở Bridgewater họ thực sự có thể thực hiện được một ý tưởng đầu tư.

'Mua cho họ một chiếc trực thăng'

Ông Dalio có thể đọc các con số tốt như bất kỳ ai khác. Pure Alpha chỉ công bố lợi nhuận ở mức thấp Các nhà đầu tư cho biết, từ năm 2011 đến năm 2016, giai đoạn bùng nổ của thị trường, thấp hơn nhiều so với tốc độ lịch sử và 5 năm tiếp theo cũng không khá hơn là mấy.

Còn lại một cạnh mà ông Dalio và Bridgewater đã phải nỗ lực hết sức để bảo vệ.

Ở Phố Wall, cụm từ "lợi thế thông tin" thường mang một hàm ý khó hiểu, ám chỉ rằng một người đang tham gia vào giao dịch nội gián. Tuy nhiên, lợi thế về thông tin của ông Dalio là hợp pháp vì nó rất rộng lớn.

Mục tiêu của Bridgewater là thông tin về toàn bộ các quốc gia. Theo các nhân viên tham gia vào nỗ lực này, ông Dalio đã tán tỉnh rất nhiều các quan chức chính phủ có mối quan hệ tốt, từ đó ông có thể đoán được cách họ dự định can thiệp vào nền kinh tế của mình – và Bridgewater đã sử dụng những hiểu biết sâu sắc này để kiếm tiền từ quỹ của mình.

Kazakhstan, nơi Bridgewater đã phát triển mối quan hệ với các quan chức chính phủ, là nước sản xuất dầu lớn thứ hai của Liên Xô cũ. Ảnh: Bloomberg

Quốc gia Trung Á này không có mặt trên trang đầu tiên của bất kỳ cẩm nang nào ở Phố Wall. Được cai trị bởi một chính phủ độc tài, đây là quốc gia không giáp biển lớn nhất thế giới nhưng lại có dân cư thưa thớt.

Năm 2013, Kazakhstan bắt đầu phát triển dự án dầu mỏ đắt nhất lúc bấy giờ - một mỏ dầu khổng lồ ở Biển Caspian - giúp nước này phát triển quỹ đầu tư quốc gia trị giá 77 tỷ USD. Số tiền đó sẽ phải được đầu tư vào đâu đó, và nhóm dịch vụ khách hàng của Bridgewater đã sắp xếp một cuộc gặp theo lịch của ông Dalio với Berik Otemurat, giám đốc quỹ, một quan chức mới bắt đầu sự nghiệp của mình gần 10 năm trước.

Ông Dalio tỏ ra quan tâm đến phái đoàn. "Họ đang làm gì trước đó?", anh ấy đã hỏi đội ngũ tiếp thị của Bridgewater. Cấp dưới của ông trả lời rằng ông Otemurat sẽ đến New York vài giờ trước giờ ông đến Westport.

"Làm sao họ đến được đây?", sau đó ông Dalio hỏi. Bridgewater đã sắp xếp một tài xế lái chiếc Mercedes. "Mua cho họ một chiếc trực thăng".

Màn mở đầu đầy kịch tính diễn ra trước một màn trình diễn độc đáo, ít nhất là so với những gì ông Otemurat đã trải qua ở New York. Ở đó, những người khổng lồ trong ngành, chẳng hạn như người đồng sáng lập KKR, Henry Kravis và Stephen Schwarzman của Blackstone, đã tán tỉnh anh ta bằng món cá vược, trứng cá muối và món tráng miệng Napoléon màu cam hạt dẻ dựa trên lá cờ Kazakhstan.

Ông Dalio vẽ một biểu đồ không thể giải mã được trên một tấm bảng tẩy khô và nói lan man về bản chất của thị trường. Theo một người có mặt, ông hầu như không đề cập đến các chi tiết cụ thể trong cách tiếp cận của Bridgewater. Có một sức hấp dẫn không thể phủ nhận - và sự tự tin - đối với tất cả.

Đội ngũ tiếp thị của Bridgewater đã nhìn thấy động thái này trước đây. Mục tiêu cuối cùng sẽ là một cái gì đó khác hơn là tiền. Vì vậy, khi ông Otemurat nêu ra triển vọng đầu tư 15 triệu USD vào quỹ phòng hộ chính của Bridgewater, đại diện của quỹ đã bác bỏ đề xuất này. "Chúng tôi không muốn có mối quan hệ với bạn ngay bây giờ", một giám đốc tiếp thị cho biết. "Chúng tôi đang ở trong cuộc chơi lâu dài".

Bên trong Bridgewater, một mối quan hệ có nghĩa là có quyền tiếp cận. Mỏ dầu mới của nước này đã phải mất hơn một thập kỷ để phát triển và gần như liên tục bị trì hoãn. Bất cứ ai biết dự án đang tiến triển như thế nào đều có thể điều chỉnh đặt cược vào dầu cho phù hợp.

Đại diện của Bridgewater nói với phái đoàn rằng công ty của họ rất sẵn lòng cung cấp lời khuyên đầu tư miễn phí và nhóm của Bridgewater cũng sẽ đánh giá cao cơ hội đặt câu hỏi về các ngành có chuyên môn địa phương.

Ông Otemurat và những người khác trong đoàn có vẻ háo hức trò chuyện.

Chẳng bao lâu sau, Bridgewater đã đạt được cả hai điều. Vài tháng sau chuyến thăm Westport của ông Otemurat, quỹ Kazakhstan lại hỏi liệu họ có thể đầu tư vào quỹ của Bridgewater hay không. Lần này, họ đưa ra số tiền lớn hơn nhiều so với 15 triệu USD và Bridgewater đã đồng ý, các nhân viên cũ cho biết.

Người phát ngôn của ông Dalio cho biết tất cả các tương tác của ông với các quan chức chính phủ đều đúng mực.

Không ai có thể biết

Trở lại Mỹ, ảnh hưởng của ông Dalio dần mờ nhạt. Trong và sau thời kỳ khủng hoảng tài chính nổi tiếng, ông gặp chút khó khăn khi tiếp cận Chủ tịch Fed, Ben Bernanke. Tuy nhiên, người kế nhiệm ông Bernanke, Janet Yellen, dường như không mấy quan tâm đến người sáng lập Bridgewater.

Ông Dalio thường xuyên nói với những người khác trong công ty rằng bà Yellen sẽ không trả lời các cuộc gọi hoặc từ chối gặp mặt ông.

Janet Yellen giữ khoảng cách với ông Dalio nhiều hơn người tiền nhiệm. Ảnh: Thời báo New York

Ông Dalio liên tục đạt được nhiều thành công hơn ở nước ngoài. Mario Draghi, người đứng đầu Ngân hàng Trung ương châu Âu gốc Ý từ năm 2011 đến năm 2019, thường xuyên trò chuyện với người sáng lập Bridgewater và xin lời khuyên của ông.

Ông Dalio đã khuyên ông trong suốt giữa những năm 2010 nên đưa ra nhiều biện pháp kích thích hơn cho Liên minh châu Âu, điều này sẽ thúc đẩy chứng khoán châu Âu và làm tổn hại đến đồng euro. Trong phần lớn thời kỳ đó, Bridgewater cũng đặt cược vào đồng euro. Tại Zurich, ông Dalio thành lập Ngân hàng Quốc gia Thụy Sĩ.

Theo một cựu nhân viên của Bridgewater, người đã giúp tạo ra mối liên hệ, ông đã tư vấn cho ngân hàng về những nỗ lực nhằm tách nền kinh tế Thụy Sĩ khỏi tình trạng suy yếu của châu Âu nói chung. Khi Ngân hàng Quốc gia Thụy Sĩ vào đầu năm 2015 rút đồng franc Thụy Sĩ khỏi đồng euro, quỹ của Bridgewater đã kiếm được bộn tiền.

Dự án dài hạn nhất đối với ông Dalio là ở Trung Quốc, nơi ông thường xuyên thực hiện các chuyến đi.

Ông Dalio đã thuê cựu chủ tịch của Tập đoàn Đầu tư Trung Quốc vào một công việc nhàn nhã là người đứng đầu một tổ chức từ thiện của Dalio ở Trung Quốc, và ông trở nên thân thiết với Vương Kỳ Sơn, người sau này trở thành phó thủ tướng Trung Quốc và được nhiều người coi là người quyền lực thứ hai ở nước này.

Ông Dalio thỉnh thoảng nói với các đại diện chính phủ Trung Quốc rằng khi họ đầu tư vào Bridgewater, phí của họ không chỉ được gửi trở lại Mỹ. Theo một người có mặt, ông nói: "Bất kể khoản phí nào bạn phải trả, cá nhân tôi sẽ quyên góp lại cho Trung Quốc".

Trong các cuộc phỏng vấn trên phương tiện truyền thông, ông Dalio luôn giữ một đường lối khen ngợi cố định về sự lãnh đạo của đất nước. Ông ấy nói đi nói lại rằng nó "rất có khả năng", đôi khi lặp lại cụm từ này nhiều lần trong một cuộc phỏng vấn. Ông ấy cũng nói rằng chính những nhà lãnh đạo đó ở Bridgewater đã nhanh chóng xin lời khuyên từ ông.

Đối với bất kỳ nhà quan sát hợp lý nào - và thậm chí đối với chính người Trung Quốc - ông Dalio là hình mẫu của một người thúc đẩy Trung Quốc. Nhưng cũng có một lợi thế có thể chơi được. Ông yêu cầu Circle of Trust giúp tạo ra một cách để quỹ của Bridgewater đặt cược vào tài sản của Trung Quốc, theo cách ở nước ngoài mà chính phủ Trung Quốc không thể theo dõi. Bằng cách đó, khi Bridgewater đứng về phía Trung Quốc, sẽ không ai biết.

Ông Dalio liên tục đạt được nhiều thành công hơn ở nước ngoài, kể cả ở Trung Quốc. Ảnh: Getty

Tung đồng xu

Hệ thống tự động hóa lớn của ông Dalio – công cụ đầu tư của ông – gần như không được tự động hóa hoặc cơ giới hóa như đã được quảng bá. Nếu ông muốn Bridgewater bán khống đồng USD (như ông đã làm nhưng không thành công, trong khoảng một thập kỷ sau cuộc khủng hoảng tài chính 2008), thì giao dịch sẽ diễn ra. Không có quy tắc nào quan trọng hơn những gì Dalio muốn, Dalio nhận được.

Khi năm 2017 sắp đến, một số nhân viên đầu tư hàng đầu quyết định thế là đủ. Pure Alpha chỉ tăng 2% trong năm, thấp hơn nhiều so với hầu hết các quỹ phòng hộ.

Với hy vọng cải thiện hiệu quả đầu tư của công ty, các thành viên của Circle of Trust đã cùng nhau nghiên cứu các giao dịch của ông Dalio. Họ đi sâu vào kho lưu trữ của Bridgewater để tìm hiểu lịch sử các ý tưởng đầu tư cá nhân của ông Dalio.

Nhóm nghiên cứu đã chạy các con số một lần, sau đó lặp đi lặp lại. Dữ liệu phải hoàn hảo. Sau đó, họ ngồi xuống với ông Dalio, theo lời kể của các nhân viên hiện tại và cựu nhân viên có mặt. Luật sư của ông Dalio và Bridgewater nói rằng không có nghiên cứu nào được ủy quyền về các giao dịch của ông Dalio và không có cuộc họp nào diễn ra để thảo luận về chúng.

Một nhân viên trẻ run tay đưa ra kết quả: Nghiên cứu cho thấy ông Dalio vừa sai vừa đúng.

Giao dịch theo ý tưởng của ông ấy gần đây thường giống như việc lật đồng xu.

Cả nhóm ngồi im lặng, hồi hộp chờ đợi phản hồi của người sáng lập Bridgewater.

Ông Dalio nhặt mảnh giấy lên, vo tròn rồi ném đi.

(Nguồn: The New York Times)

Tin liên quan

Chủ đề liên quan

Advertisement