05/04/2023 12:46

Ngân hàng dè dặt mục tiêu lợi nhuận năm 2023

Theo dự thảo tài liệu họp đại hội đồng cổ đông thường niên năm 2023 của các ngân hàng, chỉ một vài ngân hàng đưa ra mục tiêu tăng trưởng lợi nhuận trước thuế trên 20%.

Tính đến thời điểm hiện tại, mục tiêu tăng trưởng năm 2023 của một số ngân hàng đều khá dè dặt trong bối cảnh tình hình thế giới và trong nước vẫn còn diễn biến khó lường.

Theo đó, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) là ngân hàng đầu tiên trong nhóm "big 4" công bố dự thảo tài liệu đại hội cổ đông. Tuy nhiên, ngân hàng này vẫn chưa tiết lộ con số tăng trưởng lợi nhuận dự kiến cho năm 2023 cũng như kế hoạch chia cổ tức mà phải chờ chỉ đạo của các cơ quan có thẩm quyền.

Về tổng tài sản, VietinBank dự kiến tăng trưởng từ 5-10%; huy động vốn tăng trưởng phù hợp với tốc độ tăng trưởng tín dụng của ngân hàng, đảm bảo các chỉ số thanh khoản; nợ xấu kiểm soát dưới 1,8%.

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) trước đó từng tiết lộ mục tiêu lợi nhuận trước thuế vượt 41.000 tỷ đồng, tiếp tục dẫn đầu toàn ngành. Dù vậy, nếu xét về con số tương đối, mức tăng trưởng lợi nhuận của Vietcombank chỉ khoảng 12% so với năm 2022, thấp hơn nhiều so với mức tăng 39% mà ngân hàng này vừa đạt được trong năm qua.

Còn tại Ngân hàng TMCP Á Châu (ACB), kế hoạch tăng trưởng lợi nhuận trước thuế năm nay chỉ 17,2% thấp hơn chỉ tiêu 25% của năm 2022. Dư nợ cho vay tại ACB kỳ vọng tăng 9,7 %/năm, cũng thấp hơn mức 10% của năm trước.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cũng đặt mục tiêu tăng trưởng khá khiêm tốn, chỉ 13% trong năm nay, tức đạt 24.003 tỷ đồng. Trong khi năm 2022, lợi nhuận VPBank tăng trưởng đến 47,7%.

Ngoài ra, Ngân hàng TMCP Hàng hải Việt Nam (MSB) và Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank) cũng đặt kế hoạch khá thấp, lần lượt là 9% và 4,8%.

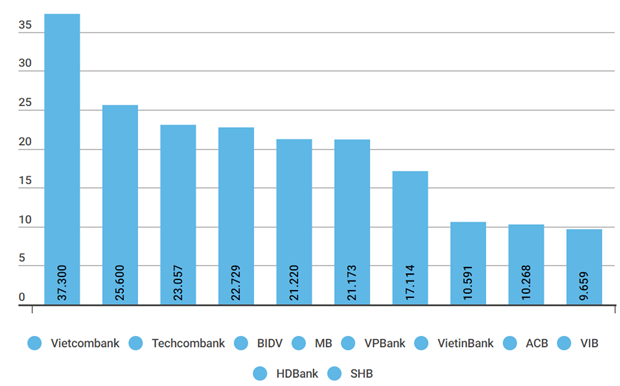

Lợi nhuận trước thuế của 10 ngân hàng dẫn đầu đến tháng 2/2023. Đơn vị: Tỷ đồng

Đáng chú ý, Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank) và Ngân hàng TMCP Quốc dân (NCB) còn dự kiến tăng trưởng lợi nhuận âm. Cụ thể, lợi nhuận Techcombank năm 2023 dự kiến chỉ đạt 22.000 tỷ đồng, giảm 14% so với năm 2021; còn NCB chỉ 16 tỷ đồng, giảm sâu so với mức 41,2 tỷ đồng thực hiện năm 2022.

Trước đó trong tháng 3 vừa qua, Ngân hàng TMCP Quốc tế Việt Nam (VIB) và Ngân hàng TMCP Nam Á (Nam A Bank) đã tổ chức thành công đại hội đồng cổ đông thường niên và thông qua các kế hoạch kinh doanh.

VIB đặt mục tiêu lợi nhuận trước thuế 12.200 tỷ đồng, chỉ tăng 15% so với năm 2022. Tốc độ này đã giảm gần một nửa so với mức tăng 32% trong năm trước đó. Tương tự, Nam A Bank mục tiêu lợi nhuận trước thuế hợp nhất đạt 2.600 tỷ đồng, tăng 14,6% so với năm 2022, giảm tốc đáng kể so với mức tăng trưởng 26% so với năm 2021.

Ngoài những ngân hàng dè dặt trong mục tiêu lợi nhuận năm 2023, chỉ có số ít ngân hàng đặt mục tiêu lợi nhuận trên 20%. Ngân hàng TMCP Phát triển TP.HCM (HDBank, mã chứng khoán: HDB) là một trong số này khi đặt mục tiêu tăng trưởng lợi nhuận trước thuế 29% so với năm 2022, tức vượt 13.197 tỷ đồng. Tỷ số lợi nhuận trên vốn chủ sở hữu (ROE) dự kiến đạt 24,5% và tỷ số lợi nhuận trên tổng tài sản (ROA) đạt 2,3%.

Cũng theo tài liệu đại hội, tổng tài sản dự kiến đến cuối năm 2023 của HDBank tăng 25% so với cùng kỳ lên 520.024 tỷ đồng; huy động vốn tăng 25% lên 459.398 tỷ đồng; dư nợ tăng 24% lên 333.553 tỷ đồng, phù hợp với chỉ tiêu tăng trưởng tín dụng được Ngân hàng Nhà nước giao. Kiểm soát tỷ lệ nợ xấu hợp nhất thấp dưới 2%.

Trước HDBank, Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank) cũng tiết lộ mục tiêu lợi nhuận trước thuế năm 2023 tăng tới 35% so với năm trước, đạt 5.000 tỷ đồng. Kế hoạch này được đưa ra ngay sau khi Eximbank thu về 3.709 tỷ đồng lãi trước thuế trong năm 2022, gấp hơn 3 lần năm 2021 và vượt kế hoạch đề ra.

Tăng trưởng tín dụng năm 2023 được dự báo thấp hơn năm 2022 và áp lực chi phí đầu vào tiếp tục tăng sẽ khiến biên lãi ròng thu hẹp, lợi nhuận ngành ngân hàng dự kiến tăng thấp.

Trao đổi với phóng viên TTXVN, ông Lê Thanh Hòa, Chuyên gia phân tích cao cấp của Công ty Cổ phần Chứng khoán Bảo Việt (BVSC) cho rằng lợi nhuận ngành ngân hàng năm 2023 nhiều khả năng chỉ tăng trưởng ở mức khiêm tốn.

Lý do ông Hòa nhận định như vậy là bởi ngành ngân hàng đã và đang đối diện với những "cơn gió ngược" như mặt bằng lãi suất ở mức cao làm ảnh hưởng tới khả năng thanh toán gốc và lãi của cá nhân cũng như doanh nghiệp vay vốn; tác động không mong muốn từ thị trường trái phiếu doanh nghiệp và thị trường bất động sản suy yếu.

Đồng thời, việc các nền kinh tế lớn trên thế giới có thể suy thoái cũng như việc nền kinh tế Việt Nam dự kiến tăng trưởng chậm lại trong năm 2023 cũng ảnh hưởng không nhỏ tới kết quả kinh doanh ngành ngân hàng.

"Những cơn gió ngược đã có tác động nhất định lên kết quả kinh doanh của ngành ngân hàng trong quý IV/2022 và có thể sẽ tiếp tục tác động lên ngành ngân hàng trong năm nay", ông Hòa đánh giá.

Trong khi đó, báo cáo của Công ty cổ phần Chứng khoán SSI nhận định, tăng trưởng lợi nhuận các ngân hàng trong năm 2023 có thể đạt 13,7%, bằng một nửa tốc độ tăng trưởng trong giai đoạn 2017-2021 (28%) và cao hơn giai đoạn 2014-2015 (11,3%).

Thậm chí, trong kịch bản tiêu cực, SSI cho rằng các ngân hàng này có thể chỉ tăng khoảng 10% trong năm nay.

TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia ước tính, nợ xấu nội bảng năm 2022 có thể tăng 2,3 - 2,5%, nợ xấu gộp khoảng 6%. Nợ xấu gộp có khả năng tiếp tục tăng nếu tình hình phục hồi kinh tế kém khả quan, nhất là khi từ năm 2024, quy định giữ nguyên nhóm nợ hết hiệu lực (theo Thông tư 14/2021/TT-NHNN).

Phó thống đốc Ngân hàng Nhà nước Đào Minh Tú đánh giá, nợ xấu của các tổ chức tín dụng, tức là nợ xấu của nền kinh tế, có xu hướng tăng. Công tác kiểm soát nợ xấu gặp khó khăn bởi dịch bệnh Covid-19 kéo dài, tác động có độ trễ nên ảnh hưởng lớn hơn đến hoạt động ngân hàng năm 2022 và những năm tiếp theo.

Dự báo lợi nhuận năm 2023 của ngành ngân hàng đạt 10%

Trong báo cáo cập nhật ngành ngân hàng Công ty chứng khoán thuộc Ngân hàng Á Châu (ACBS) dự báo lợi nhuận năm 2023 của ngành ngân hàng đạt 10%, chậm hơn nhiều so với mức tăng trưởng 34,6% trong năm 2022.

Tuy nhiên, mức tăng trưởng sẽ có sự phân hóa giữa các ngân hàng, với các ngân hàng có thanh khoản dồi dào và khả năng quản trị rủi ro tín dụng tốt sẽ có mức tăng trưởng lợi nhuận cao hơn.

Theo ACBS, các hoạt động thanh toán và bán bảo hiểm qua ngân hàng (bancassurance) dự báo vẫn tăng trưởng ổn định trong năm 2023. Tuy nhiên, các hoạt động ngoài lãi khác sẽ tiếp tục đối mặt với khó khăn chung từ thị trường bất động sản và trái phiếu doanh nghiệp. Ngoài ra, các mảng dịch vụ thanh toán và thu hồi nợ ngoại bảng cũng sẽ gặp bất lợi do nền kinh tế trong nước và thế giới suy yếu.

Chi phí dự phòng dự báo sẽ chịu áp lực tăng trong năm 2023 do ảnh hưởng đến từ nợ xấu phát sinh gia tăng từ rủi ro của nền kinh tế tăng lên. ACBS cho rằng, bộ đệm dự phòng mặc dù vẫn còn khá dày, nhưng đã mỏng đi sau quý IV/2022 vừa qua do các ngân hàng sử dụng quỹ dự phòng để xoá sổ nợ xấu.

ACBS dự báo tăng trưởng tín dụng năm 2023 sẽ đạt 13 - 14%, thấp hơn mức tăng trưởng 14,2% của năm 2022 do lãi suất cho vay ở mức cao, làm giảm nhu cầu đi vay của khách hàng. Hiệu quả và tính khả thi của các dự án đầu tư bị giảm xuống trong môi trường lãi suất cao. ACBS dự báo lãi suất cho vay sẽ khó hạ thêm do FED dự kiến duy trì lãi suất trên mức 5% trong thời gian dài để kiềm chế lạm phát.

Cùng với đó, các ngân hàng sẽ không hạ chuẩn cho cho vay trong bối cảnh rủi ro của nền kinh tế gia tăng. Tuy nhiên, ACBS cho rằng Ngân hàng Nhà nước sẽ không thắt chặt hạn mức tăng trưởng tín dụng của các ngân hàng trong năm 2023 và tình trạng "hết room" tín dụng như trong năm 2022 sẽ ít có khả năng xảy ra.

Dù tăng trưởng tín dụng được dự báo thấp hơn năm 2022, ACBS vẫn cho rằng thu nhập từ hoạt động tín dụng là điểm sáng duy nhất của ngành ngân hàng trong năm 2023. Nhu cầu tín dụng của nền kinh tế vẫn khá tốt, giúp các ngân hàng duy trì tăng trưởng tín dụng hợp lý và NIM được giữ ổn định.

Báo cáo của ACBS nhận định: "Nhìn chung, trạng thái thanh khoản năm 2023 sẽ tương đối dồi dào nhưng trên mặt bằng lãi suất ở mức cao".

ACBS kỳ vọng thanh khoản hệ thống ngân hàng sẽ cải thiện trong năm 2023 nhờ dòng vốn quốc tế quay trở lại hệ thống ngân hàng Việt Nam, mặc dù lãi suất huy động và lãi suất cho vay VND đã giảm khoảng 0,3 - 0,5% kể từ đầu năm, nhưng vẫn đang ở mức tương đối hấp dẫn so với đồng USD.

Áp lực tỷ giá cũng giảm bớt khi xu hướng đầu cơ USD không còn lớn và đồng USD được dự báo sẽ không tăng quá mạnh như trong năm 2022.

ACBS cho rằng lãi suất cho vay sẽ khó hạ thêm và sẽ chịu áp lực duy trì ở mức tương đối cao. Do đó, tình trạng khát vốn của các doanh nghiệp bất động sản sẽ tiếp tục căng thẳng do kênh huy động từ trái phiếu doanh nghiệp hiện đang bị tắc nghẹn. Các doanh nghiệp bất động sản sẽ phải phụ thuộc vào nguồn vốn tín dụng của ngân hàng.

Trong khi đó, nguồn cung tín dụng vẫn đang được kiểm soát bởi Ngân hàng Nhà nước sẽ gây áp lực lên lãi suất cho vay. Tuy nhiên, ACBS cho rằng những chỉ đạo giảm lãi suất cho vay của Chính phủ và Ngân hàng Nhà nước sẽ khiến lãi suất cho vay hạ nhiệt trong năm 2023.

Theo báo cáo của ACBS, "do kỳ điều chỉnh lãi suất cho vay thường có độ trễ khoảng 1 quý so với lãi suất huy động, chúng tôi kỳ vọng NIM của các ngân hàng sẽ phục hồi kể từ quý I/2023. Nhìn chung, chúng tôi kỳ vọng NIM có thể được giữ ổn định ở mức tương đương với năm 2022, dự báo duy trì quanh mức 4% trong năm 2023".

Về huy động, ACBS kỳ vọng tăng trưởng huy động năm 2023 sẽ cải thiện hơn so với năm 2022 và tương đương so với tăng trưởng tín dụng nhờ lãi suất huy động vẫn đang ở mức khá hấp dẫn. Ngoài ra, các khoản tiền gửi của Kho bạc Nhà nước tại các ngân hàng TMCP quốc doanh tăng lên cũng góp phần hỗ trợ thanh khoản cho hệ thống ngân hàng.

(Nguồn: TTXVN/VNBA)

Tin liên quan

Tag:

# lợi nhuận ngân hàng Lợi nhuận ngân hàng 2023 lợi nhuận doanh nghiệp tăng trưởng tín dụng dư nợ cho vay kế hoạch kinh doanh ngân hàng nhà nước biên lãi ròng thị trường bất động sản trái phiếu doanh nghiệp kinh tế Việt Nam chính sách tài chính thống đốc ngân hàng nhà nước dự báo tăng trưởng vốn tín dụng điều chỉnh lãi suấtChủ đề liên quan

Advertisement

Advertisement

Đọc tiếp