01/08/2023 08:38

Vốn vào bất động sản lo thêm rào cản

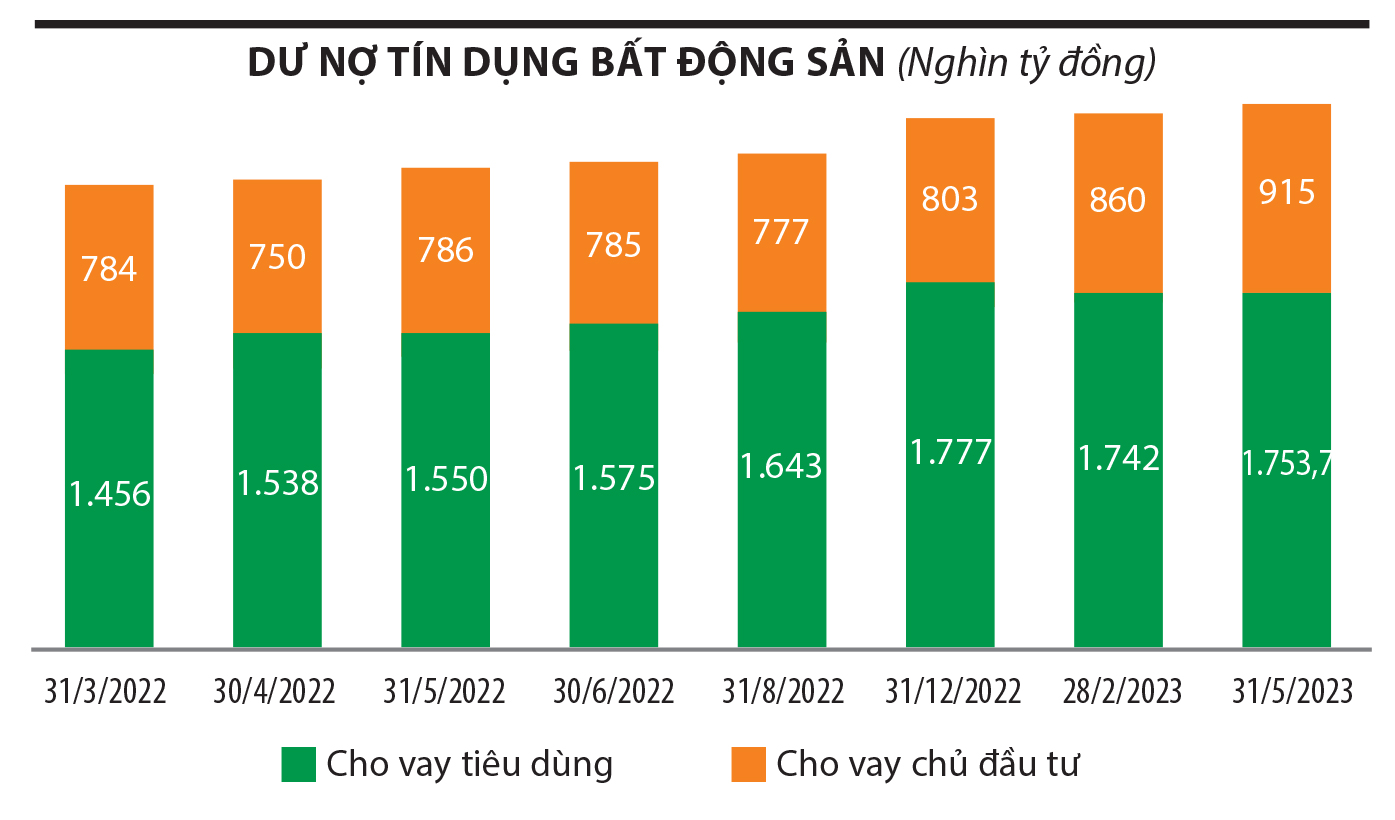

Một số gói tín dụng dành cho bất động sản đã được đưa ra, nhưng việc giải ngân còn chậm. Trong khi đó, Thông tư 06/2023/TT-NHNN sửa đổi, bổ sung Thông tư 39/2016/TT-NHNN về cho vay có hiệu lực từ ngày 1/9/2023 có thể dựng thêm những “rào chắn” khiến việc tiếp cận tín dụng ngân hàng trở nên khó khăn hơn.

Chật vật tiếp cận tín dụng ngân hàng

Lâu nay, Thông tư 39/2016 được xem là “kim chỉ nam” hướng dẫn hoạt động cho vay của ngân hàng. Bất kỳ sự thay đổi, bổ sung nào của thông tư này đều tác động rất lớn đến các tổ chức tín dụng và doanh nghiệp, người dân. Chính vì thế, Ngân hàng Nhà nước nhấn mạnh, Thông tư 06/2023 sẽ góp phần đảm bảo an toàn, hiệu quả, hạn chế rủi ro phát sinh trong hoạt động cho vay của tổ chức tín dụng đối với khách hàng, kiểm soát việc khách hàng sử dụng vốn vay đúng mục đích, nâng cao chất lượng tín dụng, mà vẫn đảm bảo phù hợp với nhu cầu thực tế.

Tuy nhiên, vấn đề lo ngại nhất, như chia sẻ của ông Nguyễn Quốc Hiệp, Chủ tịch Hội đồng quản trị Công ty cổ phần Đầu tư bất động sản Toàn Cầu (GP-Invest), đó là việc Thông tư 06/2023 bổ sung thêm một loạt quy định về nhu cầu vốn tổ chức tín dụng không được cho vay, trong đó có quy định “dự án phải đủ điều kiện đưa vào kinh doanh mới được vay vốn”.

Ông Hiệp cho biết, trong quá trình xét duyệt cho vay, ngân hàng đã kiểm tra rất kỹ các phương án kinh doanh, cùng với đó là yêu cầu chủ đầu tư thế chấp bằng chính dự án vay vốn, tài sản bổ sung..., nay yêu cầu thêm dự án phải đủ điều kiện mở bán mới được vay vốn thì gần như “bít” cửa cho vay, bởi chủ đầu tư phải thi công hạ tầng trước, khi đủ điều kiện hạ tầng kỹ thuật thì dự án mới được mở bán.

“Khi dự án đã đủ điều kiện mở bán thì còn vay tín dụng để làm gì, ai cần vay nữa? Nếu tín dụng bị siết như thế này thì thị trường bất động sản không thể phát triển. Do đó, các chính sách cho vay đầu tư, kinh doanh bất động sản cần được xem xét lại theo hướng cởi mở hơn để hỗ trợ thị trường”, ông Hiệp nói.

Một quy định mới khác cũng khiến các nhà phát triển dự án lúng túng, đó là tổ chức tín dụng không được cho vay để thanh toán tiền góp vốn, mua, nhận chuyển nhượng phần vốn góp của công ty trách nhiệm hữu hạn, công ty hợp danh; góp vốn, mua, nhận chuyển nhượng cổ phần của công ty cổ phần chưa niêm yết trên thị trường chứng khoán tập trung hoặc chưa đăng ký giao dịch trên hệ thống giao dịch UPCoM.

Ông Vũ Kim Giang, Chủ tịch Hội đồng quản trị Công ty cổ phần Tập đoàn SGO (SGO Group) lo ngại, việc đưa thêm các trường hợp không được vay vốn ngân hàng vào Thông tư 06/2023 khiến việc tiếp cận vốn tín dụng phục vụ mục đích hợp tác đầu tư, chuyển nhượng dự án càng hạn chế hơn. Những dự án trước đây chưa triển khai được, hay cả những dự án mới, chuẩn bị triển khai đầu tư và có mục đích tìm các đối tác hợp tác hoặc chuyển nhượng sẽ đều gặp vấn đề về dòng vốn, từ đó khiến dự án có thể bị đình trệ kéo dài.

“Chẳng hạn, với những dự án đất nền, để đủ điều kiện bán, chủ đầu tư phải giải phóng mặt bằng, hoàn thiện toàn bộ hạ tầng, thanh toán tiền sử dụng đất cho Nhà nước… và các công đoạn này cần nhiều vốn để thực hiện. Thông thường, việc hợp tác đầu tư giữa các đơn vị phần lớn diễn ra ở thời điểm trước khi dự án đủ điều kiện bán hàng, bởi lúc đó mới cần năng lực của nhau, nhất là năng lực tài chính, chứ đến khi đủ điều kiện mới cho vay để hợp tác đầu tư thì không còn ý nghĩa. Bởi khi đó, doanh nghiệp sẽ tự bán cho khách hàng lẻ, thu tiền theo tiến độ, chứ không cần hợp tác đầu tư”, ông Giang phân tích.

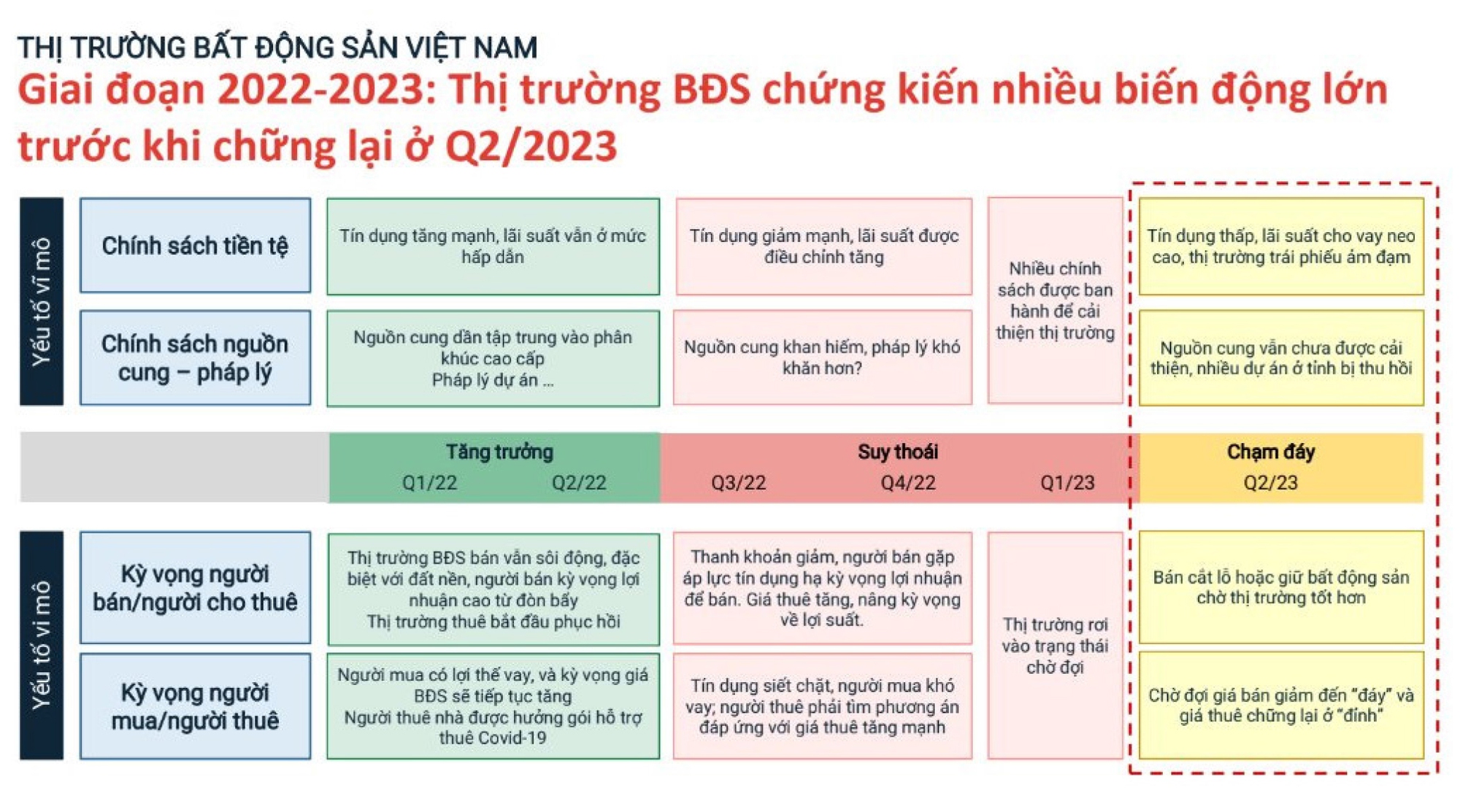

Không mong cơ chế đặc thù

Sau nỗ lực gỡ vướng cho doanh nghiệp, dự án của Chính phủ và các bộ, ngành, địa phương, tín hiệu tích cực bắt đầu xuất hiện nhiều hơn, song nhìn chung, thị trường bất động sản vẫn đối mặt với nhiều khó khăn, thách thức do sức mua còn yếu. Tình trạng chủ đầu tư thiếu dòng tiền, mất thanh khoản… không hiếm gặp trên thị trường. Trong bối cảnh đó, nguồn vốn tín dụng chính là “chiếc phao cứu sinh”, song trên thực tế, việc tiếp cận nguồn vốn này vẫn chưa thực sự dễ dàng, cho dù mặt bằng lãi suất đã giảm và cơ chế vay cũng đã “mở” hơn.

Vào thời điểm này, nhiều doanh nghiệp không kỳ vọng có thêm cơ chế đặc thù cho bất động sản, mà chỉ mong các điều kiện không bị siết chặt hơn để có thể tháo gỡ những khó khăn trước mắt cho doanh nghiệp, thị trường.

Cần lưu ý rằng, trước đó, năm 2019, Ngân hàng Nhà nước đã ban hành Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ sử dụng vốn ngắn hạn cho vay trung - dài hạn và tới năm 2020 ban hành Thông tư 08/2020/TT-NHNN sửa đổi, bổ sung Thông tư 22/2019/TT-NHNN với lộ trình đến ngày 1/10/2023 sẽ tiếp tục đưa tỷ lệ này giảm về mức 30%, tức là trong 100 đồng vốn huy động ngắn hạn, các ngân hàng thương mại chỉ được sử dụng 30 đồng để cho vay kỳ hạn trung và dài. Như vậy, nguồn lực dành cho những lĩnh vực cần nguồn vốn dài hạn như bất động sản trong thời gian tới sẽ thu hẹp lại, đó là chưa kể việc không nằm trong nhóm ngành, lĩnh vực ưu tiên cho vay hiện nay.

Lãnh đạo một số doanh nghiệp cho biết, các “rào chắn kỹ thuật” của ngân hàng ngày càng cao hơn khi thường xuyên yêu cầu doanh nghiệp phải có báo cáo tài chính và kế hoạch kinh doanh từ 6-12 tháng trong hồ sơ vay vốn (trước kia là 3-6 tháng). Ngoài ra, quy trình đánh giá tài sản đảm bảo cũng đòi hỏi nhiều thủ tục, giấy tờ hơn so với trước.

Tại Hội nghị trực tuyến sơ kết hoạt động ngân hàng 6 tháng đầu năm và triển khai nhiệm vụ 6 tháng cuối năm 2023 diễn ra hồi trung tuần tháng 7 vừa qua, trong nhóm các giải pháp đề xuất gửi tới Ngân hàng Nhà nước, ông Phạm Như Ánh - Tổng giám đốc Ngân hàng TMCP Quân đội (MBBank) đã kiến nghị giải pháp điều hành chính sách tiền tệ chủ động, linh hoạt, phối hợp ổn định kinh tế vĩ mô và hỗ trợ tăng trưởng, thực hiện các biện pháp theo chỉ đạo của Chính phủ, Thủ tướng Chính phủ, góp phần thúc đẩy thị trường bất động sản phát triển lành mạnh, bền vững.

“Cần phân nhóm bất động sản để có chính sách quản lý và phát triển phù hợp. Trong đó, cần ưu tiên phát triển các sản phẩm đáp ứng nhu cầu thực như nhà ở thu nhập thấp, bất động sản khu công nghiệp…, còn các sản phẩm mang tính chất đầu tư như bất động sản cao cấp, bất động sản nghỉ dưỡng... cần được quy hoạch, quản lý riêng để phát triển ổn định, bền vững”, ông Ánh nói.

Trong khi đó, ông Nguyễn Quốc Hiệp cho rằng, các doanh nghiệp bất động sản luôn phải dùng tài sản đảm bảo khi vay vốn, nên thực tế, ngân hàng vẫn “nắm đằng chuôi”. Bởi vậy, vào thời điểm này, nhiều doanh nghiệp không kỳ vọng có thêm cơ chế đặc thù cho bất động sản, mà chỉ mong các điều kiện không bị siết chặt hơn để có thể tháo gỡ những khó khăn trước mắt cho doanh nghiệp, thị trường.

Tin liên quan

Advertisement

Advertisement

Đọc tiếp