04/08/2023 08:21

'Quả bom hẹn giờ' tài chính Mỹ ngày càng 'phình' to

Hôm 1/8, Fitch Ratings đã hạ xếp hạng tín nhiệm của Mỹ từ bậc cao nhất là AAA xuống AA+ với lý do thâm hụt ngân sách của Washington ngày càng lớn và bế tắc xoay quanh trần nợ liên tục xảy ra trong hai thập kỷ qua..

Việc hạ cấp được đưa ra sau khi các nhà lập pháp Mỹ đã đàm phán đến phút cuối cùng để đạt được thỏa thuận trần nợ vào đầu năm nay, ngăn chặn chính phủ rơi vào vỡ nợ. Cuộc nổi loạn Điện Capitol vào 6/1/2021 cũng là một yếu tố quan trọng dẫn đến quyết định này.

Theo nguồn tin của CNN, trong cuộc họp với các quan chức chính quyền Tổng thống Biden, đại diện của Fitch Ratings đã nhiều lần nhấn mạnh cuộc nổi loạn ngày 6/1 là một mối lo ngại đáng kể vì nó liên quan đến chính quyền Mỹ. Tuy nhiên cơ quan xếp hạng tín dụng này đã không đề cập đến cuộc nổi loạn trong báo cáo đầy đủ của họ về việc hạ cấp xếp hạng nợ của Mỹ.

Fitch cũng không trả lời ngay lập tức yêu cầu bình luận của CNN.

Nợ của Mỹ từ lâu đã được coi là nơi trú ẩn an toàn nhất, nhưng việc hạ xếp hạng ngày 1/8 cho thấy nó đã mất đi một phần ánh hào quang. Việc hạ cấp có những tác động tiềm ẩn đối với mọi thứ, từ lãi suất thế chấp mà người Mỹ phải trả cho ngôi nhà của họ cho đến các hợp đồng được thực hiện trên toàn thế giới.

Người Mỹ thường kỳ vọng đứng nhất ở mọi khía cạnh. Vì vậy, việc Mỹ bị hạ xếp hạng tín nhiệm lần thứ hai trong lịch sử đã làm rung chuyển niềm tự hào của đất nước và hệ thống tài chính toàn cầu, Bloomberg cho hay.

Động thái này có thể khiến các nhà đầu tư bán Trái phiếu Kho bạc Mỹ, dẫn đến sự gia tăng đột biến về lợi suất, được coi là tài liệu tham khảo cho lãi suất đối với nhiều khoản vay.

Giải thích lý do hạ cấp, Fitch chỉ ra "sự suy thoái tài chính dự kiến trong 3 năm tới, gánh nặng nợ chung của chính phủ cao và ngày càng tăng, và sự suy giảm trong quản trị so với các nước bạn được xếp hạng 'AA' và 'AAA' trong hai thập niên qua, thể hiện trong việc lặp đi lặp lại các bế tắc về trần nợ và các những giải pháp vào phút cuối".

"Mọi người đọc báo đều biết rằng Mỹ đang gặp vấn đề tài chính dài hạn rất nghiêm trọng".

Đó không phải là một trích dẫn của một số chuyên gia tài chính nói về hậu quả của việc Fitch hạ xếp hạng tín dụng của Mỹ vào ngày 1/8.

Cựu Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Ben Bernanke lần cuối cùng một cơ quan xếp hạng lớn thực hiện hành động đó là vào tháng 8/2011.

Các nhà đầu tư cũng đã nhận được hàng trăm cảnh báo như vậy trong nhiều thập kỷ và kết luận rằng tốt nhất nên bỏ qua hoặc thậm chí xem như một cơ hội mua.

Ví dụ, một điều đã xảy ra khi Standard & Poor's gây chấn động thế giới tài chính 12 năm trước. Cổ phiếu lao dốc, tiến gần đến thị trường giá xuống chính thức, nhưng các nhà đầu tư lại đổ xô mua trái phiếu, thứ được cho là trở nên rủi ro hơn. Cổ phiếu vẫn bất ổn trong vài tháng nữa, nhưng thị trường giá lên kéo dài 11 năm vẫn tiếp diễn.

Các nhà đầu tư đang tìm kiếm sự thoải mái sai lầm từ quá khứ và từ nhận thức rằng những lời nói về vấn về tài chính đã quá thường xuyên.

Cựu chủ tịch FED Ben Bernanke. Ảnh: Bloomberg

Trái phiếu kho bạc vẫn là tài sản có tính thanh khoản cao, được thèm muốn nhất trên trái đất và là nền tảng không rủi ro để định giá mọi thứ khác. Và, ngoài việc chứng khoán sụt giảm tạm thời vào năm 2011, tình trạng bội chi tài chính của Mỹ hiếm khi là vấn đề tức thì đối với túi tiền của người dân nước này. Tuy nhiên, cảnh báo của Fitch đến vào thời điểm khó bỏ qua hơn.

Trớ trêu thay, chính cuộc khủng hoảng tài chính 2008-2009 và phản ứng khẩn cấp đối với đại dịch COVID-19 đã đẩy nhanh quá trình tính toán đó và cũng giúp trì hoãn nỗi đau.

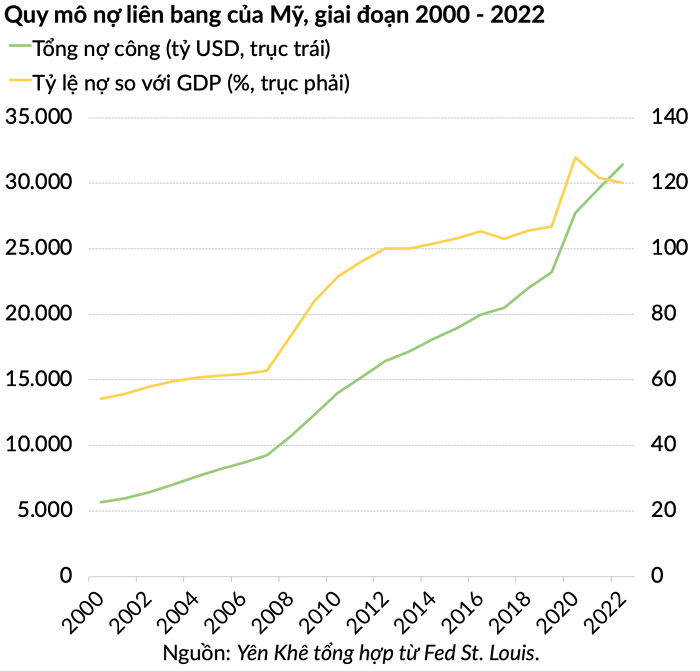

Năm 2007, Văn phòng Ngân sách Quốc hội dự đoán rằng nợ liên bang do công chúng nắm giữ sẽ giảm xuống còn khoảng 22% tổng sản phẩm quốc nội trong một thập kỷ. Trong năm 2011, nó đã đạt khoảng 76% vào năm tài chính này.

Tuy nhiên, do Fed đã giúp giữ lãi suất ở mức thấp bất ngờ trong thời gian tạm thời, thậm chí giảm lãi suất vay qua đêm xuống 0% vào năm 2020, hóa đơn thanh toán nợ tích lũy trong quá khứ của người nộp thuế rất khiêm tốn. Lãi ròng như một phần của chi tiêu tài chính cao hơn vào đầu những năm 1990. Đó là vì lãi suất trên đống nợ còn lâu mới đạt được.

Nhưng nó đang tăng lên nhanh chóng khi Fed tăng lãi suất để chống lại lạm phát đã đạt mức cao nhất trong 4 thập kỷ vào năm ngoái. CBO dự đoán lãi ròng sẽ đạt 745 tỷ USD trong năm tài chính 2024, khoảng 3/4 tổng chi tiêu tùy ý không bao gồm quốc phòng.

Đó không phải là vấn đề tức thời, nhưng xét về giá trị của nó, phản ứng trên thị trường trái phiếu vào sáng thứ Tư đối với động thái của Fitch trái ngược với những gì đã xảy ra vào năm 2011, lợi suất tăng gần mức cao nhất trong năm.

Làn sóng phát hành trái phiếu ngắn hạn để làm đầy kho bạc của Kho bạc sau khi bế tắc về trần nợ là một căng thẳng ngắn hạn khác.

Mỹ vay bằng đồng tiền riêng của mình và sẽ không bao giờ thực sự vỡ nợ một cách vô tình chừng nào họ còn có máy in. Tuy nhiên, khi lãi suất tăng đẩy nhu cầu tài chính cao hơn, khả năng chính phủ Mỹ thay đổi lộ trình tài chính mà không có các biện pháp tai hại về mặt chính trị như cắt giảm quyền lợi hoặc bằng cách in tiền công khai ngày càng trở nên hạn chế.

Nếu không có các bước triệt để như vậy được thực hiện thì gần như chắc chắn có nghĩa là phải trả nhiều tiền hơn để vay. Tỷ lệ phi rủi ro tăng cao đó sẽ lấn át đầu tư tư nhân và làm giảm giá trị của cổ phiếu, tất cả những thứ khác đều bình đẳng.

Tệ hơn nữa, việc mất đi khoảng trống để điều động cũng có thể khiến việc ứng phó với cuộc khủng hoảng tiếp theo, cho dù đó là về bản chất tài chính, y tế hay quân sự, hơn là việc chú Sam rút sổ séc của mình.

Ví dụ, bảo vệ các đồng minh của chúng ta chống lại cuộc tấn công của Trung Quốc , cũng là chủ nợ chính của chúng ta, có thể không chỉ khiến tính mạng của người Mỹ gặp nguy hiểm mà còn phải đánh đổi nghiêm trọng về lợi ích quốc gia dưới hình thức thuế cao hơn, lạm phát, phúc lợi vết cắt hoặc một số kết hợp của chúng.

Loại vấn đề này đã được nhà phân tích chính sách Michele Wucker mô tả trong cuốn sách "The Grey Rhino" năm 2016 của bà, một cuốn sách bán chạy bằng tiếng Anh ở Trung Quốc.

Không giống như một cuộc khủng hoảng bất ngờ được mệnh danh là "thiên nga đen", tê giác xám là một sự kiện rất có thể xảy ra với nhiều cảnh báo và bằng chứng bị bỏ qua cho đến khi quá muộn.

Xếp hạng AA+ là gì?

Xếp hạng AA+ thấp hơn AAA một bậc, nghĩa là Fitch không còn coi Mỹ là quốc gia có "chất lượng tín dụng cao nhất" nữa.

Theo Fitch, xếp hạng AA cho thấy "kỳ vọng về rủi ro [chính phủ] vỡ nợ là rất thấp". Song, đây là một bước thụt lùi so với AAA, bởi xếp hạng này cho thấy "kỳ vọng về rủi ro vỡ nợ là thấp nhất".

Tương tự, xếp hạng AAA chỉ được trao khi một quốc gia có "năng lực đặc biệt mạnh" để đáp ứng các cam kết tài chính của mình, trong khi xếp hạng AA cho thấy "năng lực rất mạnh", theo Fitch.

Xét trên phạm vi toàn cầu, Fitch là cái tên nhỏ nhất trong số "ba công ty xếp hạng lớn" gồm Moody's Investors Service và S&P.

(Nguồn: CNN/WSJ)

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement