28/12/2023 08:58

JPMorgan chiếm gần 1/5 tổng lợi nhuận của ngân hàng Mỹ

JPMorgan Chase &Co. đã củng cố vị trí dẫn đầu trong lĩnh vực ngân hàng Mỹ, hiện chiếm gần 20% lợi nhuận ngân hàng của quốc gia trong 9 tháng đầu năm 2023, tận dụng một năm đầy biến động để ngành tài chính của đất nước này thậm chí còn chiếm ưu thế hơn.

Dưới sự quản lý của Giám đốc điều hành Jamie Dimon, người đã lãnh đạo ngân hàng từ giữa những năm 2000, JPMorgan đã báo cáo thu nhập khoảng 39 tỷ USD. Con số này không chỉ cho thấy sự gia tăng đáng kể trong tỷ lệ lợi nhuận của họ mà còn làm lu mờ lợi nhuận kết hợp của các đối thủ cạnh tranh gần nhất, Bank of America và Citigroup.

Dữ liệu trên bao gồm lợi nhuận từ các công ty con có tiền gửi được Bảo hiểm Tiền gửi Liên bang bảo đảm và doanh thu của JPMorgan từ ngân hàng thương mại và bán lẻ cũng như các bộ phận giao dịch và ngân hàng đầu tư của nó, điều mà không phải đối thủ nào của ngân hàng cũng làm được.

Nhà phân tích Mike Mayo của Wells Fargo cho biết: "JPMorgan là Goliath của những Goliaths" (gã khổng lồ trên mọi gã khổng lồ).

Tuy nhiên, các số liệu cho thấy giám đốc điều hành của JP Morgan là Jamie Dimon đã tận dụng các cơ hội và những sai lầm của các đối thủ để biến JPMorgan trở thành ngân hàng lớn nhất nước Mỹ.

Trụ sở của JPM tại New York, Mỹ.

Lợi nhuận

Hầu hết các ngân hàng lớn đều được hưởng lợi từ việc tăng lãi suất, điều này cho phép họ tăng lợi nhuận bằng cách áp đặt lãi suất cao hơn cho người đi vay nhanh hơn là chuyển chúng cho người gửi tiền.

Nhưng JPMorgan đã đánh bại các đối thủ bằng việc mua First Republic sau sự sụp đổ của công ty cho vay có trụ sở tại California, gợi nhớ lại thời kỳ ngân hàng này mua lại các công ty như Bear Stearns và Washington Mutual trong cuộc khủng hoảng tài chính năm 2008.

Eric Rosengren, cựu chủ tịch của Fed Boston, cho biết: "JPMorgan Chase đã hoạt động rất hiệu quả trong việc có mặt đúng nơi, đúng thời điểm khi có doanh số bán hàng khó khăn".

Vụ mua lại mang lại lợi ích ngay tức thì cho JP Morgan. Theo BankRegData, vào quý 2/2023 khi thương vụ kết thúc, JPMorgan kiếm được gần 20 cent trên mỗi 1 USD lợi nhuận thu được bởi các ngân hàng Mỹ, tăng từ mức 12 cent một năm trước đó.

Trong khi đó, các đồng nghiệp của JPMorgan lại mắc phải những sai lầm.

BofA đang phải chịu khoản lỗ hơn 100 tỷ USD trên giấy tờ đối với trái phiếu được mua trước khi Cục Dự trữ Liên bang tăng lãi suất. Wells Fargo bị Fed áp đặt giới hạn tài sản kể từ năm 2018 vì mở hàng triệu tài khoản giả, dẫn đến lợi nhuận sụt giảm. Trong khi đó, Citi đang trải qua một cuộc tái cơ cấu mạnh mẽ sau nhiều năm hoạt động kém hiệu quả.

Ken Usdin, người đứng đầu bộ phận nghiên cứu ngân hàng tại Jefferies, cho biết: "Điều ấn tượng của JPMorgan là làm thế nào, với quy mô hiện tại, họ vẫn đồng thời đạt được lợi nhuận trên vốn chủ sở hữu cao nhất trong số các đối thủ ngang hàng".

Tiền gửi

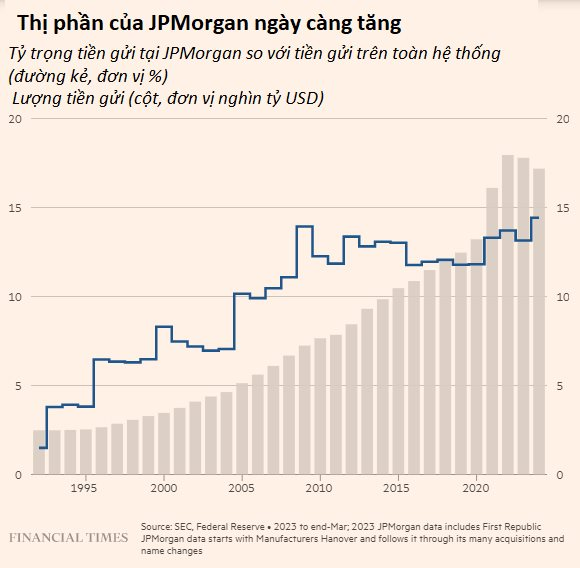

Khi Dimon trở thành CEO, JPMorgan nắm giữ khoảng 8% tiền gửi ngân hàng Mỹ, ít hơn so với BofA và chỉ nhỉnh hơn Citi một chút. Hiện nó nắm giữ khoảng 2.500 tỷ USD tiền gửi, tức chiếm hơn 13% tổng giá trị toàn ngành và vượt xa BofA, nơi có tỷ trọng tiền gửi chỉ tăng nhẹ trong thời gian đó.

Marianne Lake, đồng giám đốc ngân hàng tiêu dùng của JPMorgan, phát biểu tại một hội nghị ngành vào tháng 12 rằng ngân hàng lạc quan về việc tiếp tục tăng tỷ trọng tiền gửi bằng cách tiếp tục mở chi nhánh mới, đầu tư vào công nghệ và thuê thêm nhân viên.

JPMorgan năm nay đã chi gần 16 tỷ USD cho các sáng kiến và công nghệ mới mà họ mô tả là một nỗ lực chi tiêu "chưa từng có".

Tiền gửi chịu lãi

JPMorgan có khả năng cho vay hoặc đầu tư số tiền gửi khổng lồ này để kiếm lời và thu được lợi nhuận khổng lồ khi Fed nâng lãi suất.

Quy mô khổng lồ của JP Morgan khiến nó trở thành một trong số ít ngân hàng ở Mỹ được người tiết kiệm cho là có sự bảo đảm ngầm của chính phủ đối với tiền gửi của mình. Người gửi tin rằng các cơ quan quản lý sẽ không cho phép ngân hàng này phá sản vì khủng hoảng do tầm quan trọng mang tính hệ thống của nó đối với nền kinh tế toàn cầu.

Điều này JPMorgan đã có thể cho vay hoặc đầu tư số tiền gửi này để kiếm lợi nhuận, thu được lợi nhuận khổng lồ khi Fed nâng lãi suất.

Quy mô khổng lồ của JP Morgan khiến nó trở thành một trong số ít ngân hàng Mỹ được người tiết kiệm coi là có sự bảo đảm ngầm của chính phủ đối với tiền gửi của mình, tin rằng các cơ quan quản lý sẽ không cho phép ngân hàng này phá sản trong một cuộc khủng hoảng do tầm quan trọng mang tính hệ thống của nó đối với nền kinh tế toàn cầu.

Điều đó đã làm cho tiền gửi của nó trở nên khó khăn hơn so với một số ngân hàng khác.

Các ngân hàng nhỏ hơn đã phải chịu áp lực từ người gửi tiền, bao gồm những người lo ngại rằng các khoản tiền gửi vượt quá giới hạn 250.000 USD được bảo hiểm chính phủ hỗ trợ hoặc từ những người gửi đang tìm kiếm mức lãi suất tốt hơn.

Tại các ngân hàng ở Mỹ nói chung, tỷ lệ tiền gửi mà các ngân hàng phải trả cho một số loại lãi suất đã tăng lên khoảng 70% từ mức 65% một năm trước đó. JPMorgan chỉ trả lãi cho khoảng 55% số tiền gửi, không thay đổi so với một năm trước.

Hệ thống chi nhánh

Khi Dimon trở thành giám đốc điều hành của JPMorgan vào năm 2006, Mỹ có hơn 7.600 ngân hàng. Theo BankRegData, giờ chỉ còn lại khoảng 4.300, phần lớn là các ngân hàng nhỏ có tài sản dưới 10 tỷ USD.

Vào năm 2021, JPMorgan đã vượt qua Wells Fargo để trở thành ngân hàng có nhiều chi nhánh hơn bất kỳ ngân hàng nào khác ở Mỹ. Đó cũng là năm nó đạt được mục tiêu có chi nhánh Chase ở tất cả 48 bang của Mỹ.

Trong khi tổng số chi nhánh ngân hàng đang giảm dần ở Mỹ, JPMorgan vẫn coi các chi nhánh ngân hàng truyền thống là con đường chính để phát triển. Nó cho biết các chi nhánh Chase mở từ năm 2017 cho đến nay đã đóng góp khoảng 85 tỷ USD tiền gửi.

Quan điểm

Theo Chris Kotowski, chuyên gia phân tích ngân hàng tại Oppenheimer, "JPMorgan đã thu mua một loạt ngân hàng khu vực và từ đó thực sự tạo ra được 1 hệ thống tầm cỡ quốc gia".

Nhưng phải đến khi Dimon lên nắm quyền thì JPMorgan mới thực sự bùng nổ. Với mạng lưới chi nhánh tại 48 bang, hiện JPMorgan là ngân hàng lớn nhất nước Mỹ xét theo nhiều tiêu chí tài sản, tiền gửi và giá trị vốn hóa.

Người kế nhiệm cuối cùng của ông có thể sẽ phải vật lộn với các yêu cầu về vốn cao hơn mà Dimon cho rằng sẽ hạn chế việc cho vay của ngân hàng trong nền kinh tế.

Lake và Jennifer Piepszak, đồng giám đốc mảng kinh doanh tiêu dùng, đã được coi là những ứng cử viên nội bộ hàng đầu để thay thế ông.

"Nơi này quá lớn," một cựu giám đốc điều hành JPMorgan cho biết. "Jamie là một thế lực tự nhiên đến nỗi ngày nay nó đã che đậy những vết nứt, nhưng điều gì sẽ xảy ra khi anh ấy không ở đó?"

(Nguồn: FT)

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp