25/12/2023 18:59

10 sự kiện nổi bật ngành ngân hàng 2023

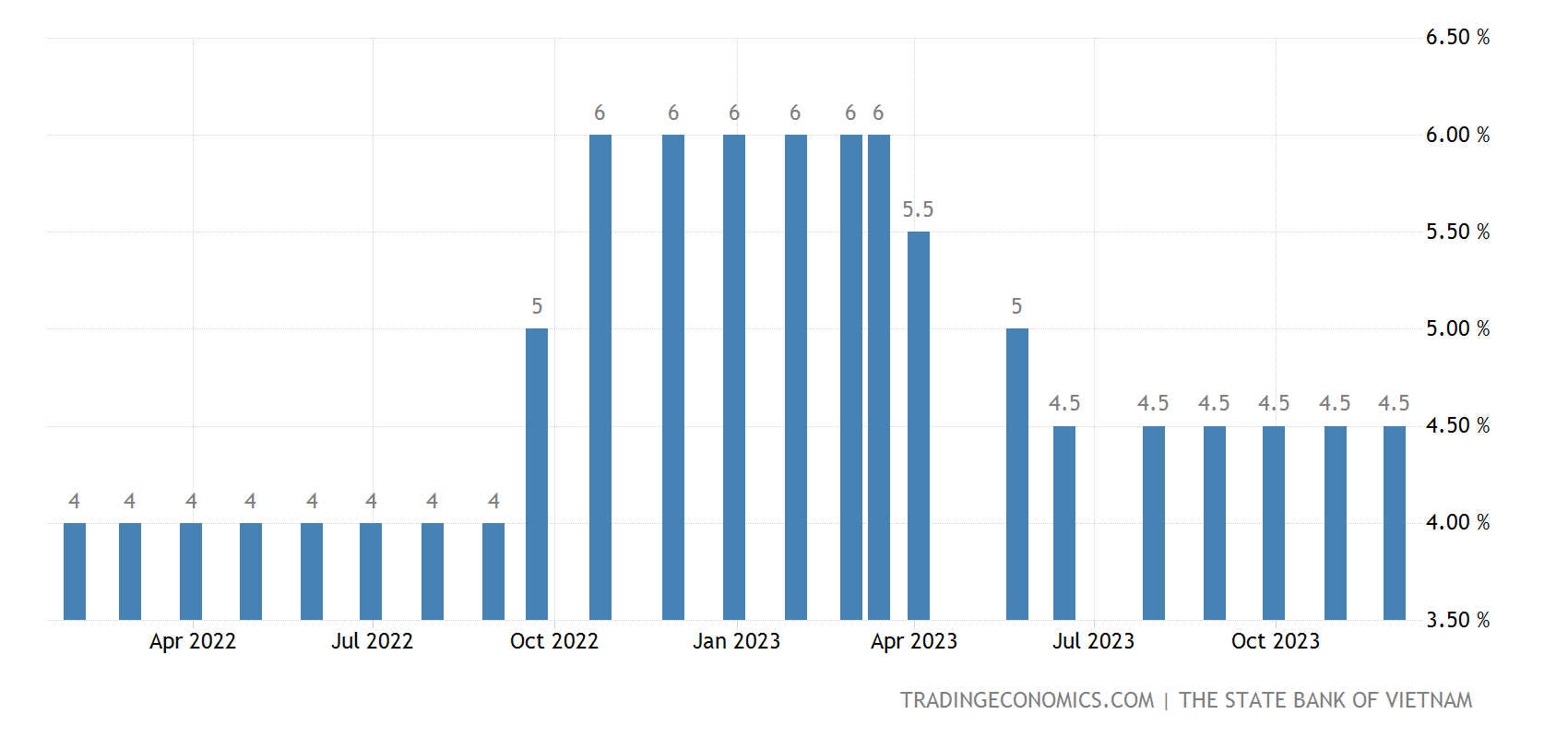

4 lần hạ lãi suất điều hành

Tính từ đầu năm, Ngân hàng Nhà nước (NHNN) đã có 4 lần hạ lãi suất điều hành với tổng mức giảm 0,5 - 2 %/năm, đồng thời giảm trần lãi suất cho vay ngắn hạn bằng VND của tổ chức tín dụng nhằm tạo điều kiện để doanh nghiệp và người dân có thể tiếp cận nguồn vốn vay chi phí thấp để phục vụ sản xuất, kinh doanh trong các lĩnh vực ưu tiên, các lĩnh vực trọng yếu.

Lần đầu tiên, áp dụng từ ngày 15/3/2023, NHNN đã giảm 0,5% lãi suất cho vay ngắn hạn bằng VND ở một số lĩnh vực, ngành kinh tế; lãi suất tái chiết khấu, lãi suất cho vay liên ngân hàng giảm 1%.

Tiếp đó, nhằm tiếp tục định hướng giảm mặt bằng lãi suất thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp và nền kinh tế, NHNN giảm lãi suất điều hành thêm 3 lần nữa vào các ngày 3/4, 25/5 và lần cuối vào ngày 19/6/2023.

Sau lần điều chỉnh này, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng (TCTD) giảm từ 5,5 %/năm xuống còn 5 %/năm; lãi suất tái cấp vốn giảm từ mức 5%/năm xuống 4,5%/năm; lãi suất tái chiết khấu giảm từ mức 3,5 %/năm xuống 3 %/năm.

Ngân hàng Nhà nước giữ lãi suất chuẩn ở mức 5% trong cuộc họp tháng 5, nhưng đã cắt giảm lãi suất tái chiết khấu hàng năm, lãi suất liên ngân hàng điện tử qua đêm và lãi suất cho vay mỗi khoản 1 điểm phần trăm để tăng thanh khoản và hỗ trợ tăng trưởng kinh tế.

Lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giữ ở mức 0,5 %/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ mức 5 %/năm xuống 4,75 %/năm.

Riêng lãi suất tối đa đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, tổ chức tài chính vi mô giảm từ mức 5,5 %/năm xuống 5,25 %/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do TCTD ấn định trên cơ sở cung - cầu vốn thị trường.

Đồng thời, lãi suất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế giảm từ mức 4,5 %/năm xuống 4 %/năm; riêng lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và tổ chức tài chính vi mô đối với các nhu cầu vốn này giảm từ mức 5,5 %/năm xuống 5 %/năm, theo VietStockFinance.

Cũng nhờ 4 lần giảm lãi suất điều hành của NHNN, mặt bằng lãi suất tiền gửi đã giảm dần và về mức hiện tại - thấp hơn cả trước dịch COVID-19.

Quốc hội chưa thông qua Luật Các tổ chức tín dụng (sửa đổi)

Tại Kỳ họp thứ 6, Quốc hội chưa thông qua Luật Các tổ chức tín dụng (sửa đổi). Việc chưa thông qua là hết sức cần thiết để các cơ quan nghiên cứu rà soát, kỹ lưỡng, thận trọng dự thảo luật. Trong đó nhất là nhiệm vụ tiếp tục hoàn thiện khung pháp luật về xử lý nợ xấu, chấm dứt tình trạng sở hữu chéo; đẩy mạnh ứng dụng khoa học công nghệ, đặc biệt là công nghệ số trong lĩnh vực ngân hàng và phát triển những sản phẩm, dịch vụ ngân hàng hiện đại.

Tiếp tục tăng cường năng lực tài chính, quản trị và chất lượng tín dụng của các tổ chức tín dụng, quỹ tín dụng nhân dân bảo đảm hoạt động an toàn, hiệu quả, ổn định và bền vững. Đồng thời, tạo chuyển biến trong quản trị của tổ chức tín dụng, gia tăng sức chống chịu của các tổ chức tín dụng trước những cú sốc từ bên ngoài...

Lãi suất huy động giảm về mức thấp nhất trong lịch sử

Sau mỗi lần giảm lãi suất điều hành của NHNN, các ngân hàng thương mại cũng điều chỉnh giảm dần lãi suất huy động để tạo điều kiện giảm lãi suất cho vay, phù hợp với điều kiện thực tế.

Theo chủ trương của Chính phủ, các TCTD tiết giảm chi phí để giảm mặt bằng lãi suất cho vay, hỗ trợ phục hồi và phát triển sản xuất kinh doanh, triển khai các biện pháp để giảm mặt bằng lãi suất, nhất là giảm lãi suất cho vay đối với các khoản cho vay đang còn dư nợ hiện hữu và các khoản cho vay mới (phấn đấu mức giảm tối thiểu 1,5-2 %/năm).

Qua đó, kêu gọi các ngân hàng tiếp tục giảm lãi suất cho vay, hỗ trợ doanh nghiệp, người dân. Nhờ đó, đến nay mặt bằng lãi suất đã có xu hướng giảm; lãi suất tiền gửi và cho vay mới của các ngân hàng thương mại (NHTM) giảm khoảng hơn 2 %/năm so với cuối năm 2022.

Tính đến ngày 22/12/2023, lãi suất tiền gửi tiết kiệm 1-3 tháng được các ngân hàng đưa về mức 2,4-4,25 %/năm, kỳ hạn 6-9 tháng trong khoảng 3,7-5,3 %/năm, kỳ hạn 12 tháng trong khoảng 3,8-5,6 %/năm.

Chính sách tiền tệ có độ trễ, do đó sau khi lãi suất huy động giảm, mặt bằng lãi suất cho vay cũng giảm theo, nhưng tốc độ chưa tương ứng. Dự kiến mặt bằng lãi suất cho vay sẽ tiếp tục giảm trong thời gian tới.

Ảnh minh họa.

Ban hành thông tư 02 giãn nợ cho doanh nghiệp, người dân

Thông tư có hiệu lực từ 24/4/2023 - 30/6/2024. Quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn trong hoạt động sản xuất kinh doanh và khách hàng gặp khó khăn trả nợ vay phục vụ nhu cầu đời sống, tiêu dùng.

Ngân hàng tiếp tục tăng vốn điều lệ

Năm 2023, các ngân hàng tiếp tục tăng vốn điều lệ. Thống kê cho thấy, VPBank giữ ngôi đầu bảng khi vốn điều lệ ở mức 67.434 tỷ đồng.

Trong năm, nhóm 4 ngân hàng quốc doanh tiếp tục có sự biến động về vốn điều lệ khi NHNN chấp thuận việc VietinBank tăng vốn điều lệ thêm gần 5.643 tỷ đồng, theo phương án phát hành cổ phiếu trả cổ tức.

BIDV cũng phát hành tối đa gần 641,93 triệu cổ phiếu để trả cổ tức tăng vốn điều lệ từ hơn 50.585 tỷ đồng lên hơn 57.004,5 tỷ đồng. Với Vietcombank, sau khi ngân hàng này phát hành gần 857 triệu cổ phiếu để trả cổ tức, vốn điều lệ của Vietcombank đạt hơn 55.890 tỷ đồng.

Đối với các ngân hàng thương mại cổ phần, NHNN đã có văn bản chấp thuận tăng vốn điều lệ đối với 21 ngân hàng, trong đó, việc tăng vốn điều lệ của các ngân hàng này chủ yếu là từ nguồn vốn chủ sở hữu.

Xử lý ngân hàng yếu kém

Chính phủ chỉ đạo NHNN Việt Nam, Ủy ban Quản lý vốn nhà nước tại doanh nghiệp trong năm 2023 phải thực hiện xử lý xong ít nhất từ 2 đến 3 ngân hàng và dự án yếu kém.

Hiện tại, 4 nhà băng yếu kém thuộc diện tái cơ cấu gồm Ngân hàng TMCP Đông Á (DongA Bank) và 3 ngân hàng mua bắt buộc là Ngân hàng NHH MTV Xây dựng (CBBank), Ngân hàng TNHH MTV Đại Dương (OceanBank), Ngân hàng TNHH MTV Dầu khí toàn cầu (GPBank). Ngoài ra, Ngân hàng TMCP Sài Gòn (SCB) cũng mới bị đưa vào diện kiểm soát đặc biệt từ cuối năm 2022.

Chỉ còn một ngân hàng có tỷ lệ nợ xấu dưới 1%

Kết thúc quý 3/2023 tổng nợ xấu tại 28 ngân hàng thương mại rơi vào khoảng 210.238 tỷ đồng, tăng 52% so với đầu năm.

Nếu như cuối năm 2022 có đến 6 ngân hàng giữ được tỷ lệ nợ xấu ở dưới 1% thì đến cuối quý 3/2023 chỉ còn lại một ngân hàng. Những ngân hàng từng có tỷ lệ nợ xấu dưới 1% trong nhiều năm liền như ACB, Vietcombank, Techcombank đều đã ghi nhận tỷ lệ này tăng lên trong năm nay và vượt 1%.

Theo đó, tỷ lệ nợ xấu/dư nợ cho vay của Vietcombank là 1,21%; Techcombank là 1,4% và ACB là 1,2%. Tại thời điểm cuối quý 3, Ngân hàng TMCP Bắc Á là nhà băng niêm yết duy nhất có tỷ lệ nợ xấu dưới 1%. So với đầu năm, tỷ lệ nợ xấu của nhà băng tăng nhẹ lên mức 0,77%.

Ảnh minh họa.

Tăng trưởng tín dụng toàn hệ thống mới đạt 8,21%

Đầu năm 2023, NHNN xác định mức tăng trưởng tín dụng năm 2023 khoảng 14-15% và được linh hoạt điều chỉnh phù hợp với diễn biến, tình hình thực tế.

Tháng 7/2023, NHNN phân bổ hạn mức tín dụng cho toàn hệ thống tổ chức tín dụng, chi nhánh ngân hàng nước ngoài với tổng mức tăng trưởng 14,5%.

Trước tình hình khó khăn chung trong những tháng đầu năm, dù đã triển khai nhiều chính sách nhằm kích cầu tăng trưởng kinh tế, tăng trưởng tín dụng toàn hệ thống vẫn thấp hơn so với chỉ tiêu định hướng đầu năm và mức NHNN đã phân bổ; mức tăng trưởng tín dụng không đồng đều, một số TCTD tăng trưởng khá cao trong khi số khác tăng trưởng thấp, thậm chí giảm.

Để kịp thời đáp ứng yêu cầu phục hồi kinh tế, NHNN đã điều chỉnh linh hoạt chỉ tiêu tăng trưởng tín dụng trong toàn hệ thống - từ TCTD không sử dụng hết chỉ tiêu sang các TCTD cần được tiếp tục mở rộng tăng trưởng tín dụng; tiếp tục điều hành để tăng trưởng tín dụng năm 2023 không vượt quá chỉ tiêu định hướng đầu năm song vẫn đảm bảo dư địa đáp ứng nhu cầu vốn của nền kinh tế và an toàn hệ thống TCTD.

Dù triển khai nhiều giải pháp phục hồi tăng trưởng kinh tế, tăng trưởng tín dụng vẫn chưa như kỳ vọng đặt ra. Đến ngày 30/11/2023, tín dụng đối với nền kinh tế đạt khoảng 13 triệu tỷ đồng, tăng 9,15% so với cuối năm 2022 và thấp hơn so với cùng kỳ các năm.

Nhiều nguyên nhân khiến tăng trưởng tín dụng không đạt như kỳ vọng: Đầu tư, sản xuất kinh doanh, tiêu dùng giảm dẫn đến cầu tín dụng của người dân, doanh nghiệp giảm theo; khách hàng có nhu cầu vay vốn nhưng lại không đáp ứng được điều kiện vay; thị trường bất động sản khó khăn dẫn đến khả năng hấp thụ tín dụng của nhóm này giảm - chỉ chiếm tỷ trọng 21% trong tổng tín dụng chung…

Giải ngân "èo uột" gói tín dụng 120.000 tỷ đồng

Gói tín dụng 120.000 tỷ đồng dành cho đối tượng vay vốn là pháp nhân, cá nhân đầu tư dự án và mua nhà ở tại các dự án nhà ở xã hội, nhà ở công nhân, dự án cải tạo, xây dựng lại chung cư cũ. Thời hạn giải ngân của chương trình đến khi doanh số giải ngân đạt 120 nghìn tỷ đồng nhưng không quá ngày 31/12/2030. Lãi suất cho vay áp dụng đến hết ngày 30/6 / 2023 đối với chủ đầu tư là 8,7%/năm; đối với người mua nhà là 8,2%/năm

Tuy nhiên, tại thời điểm tháng 12/2023, mới chỉ giải ngân được cho 4 dự án với số tiền hơn 140 tỷ đồng.

Đẩy mạnh chuyển đổi số

Nhiều ngân hàng có hơn 90% giao dịch khách hàng thực hiện trên kênh số; nhiều tổ chức tín dụng có hiệu quả hoạt động tốt nhờ tích cực chuyển đổi số, giảm tỷ lệ chi phí trên thu nhập (CIR) xuống ngưỡng 30%, tiệm cận tỷ lệ mà nhiều ngân hàng khu vực, quốc tế đang chuyển đổi số nỗ lực hướng tới; khoảng 74,63% người trưởng thành đã có tài khoản ngân hàng; 3,71 triệu tài khoản Mobile-Money đã được mở, trong đó hơn 70% được mở tại khu vực nông thôn, vùng sâu, vùng xa...

(Tổng hợp)

Tin liên quan

Chủ đề liên quan

Advertisement