16/04/2024 23:14

Điều gì sẽ xảy ra nếu việc tăng lãi suất của Fed thực sự làm bùng nổ kinh tế Mỹ?

Các chuyên gia đặt câu hỏi, điều gì sẽ xảy ra nếu tất cả những đợt tăng lãi suất trong 2 năm qua thực sự đang thúc đẩy nền kinh tế? Nói cách khác, có thể nền kinh tế Mỹ không bùng nổ mặc dù lãi suất cao hơn mà là do chính nền kinh tế này.

Đó là một ý tưởng cấp tiến đến mức trong giới học thuật và tài chính chính thống, nó gần như là dị giáo - thứ mà trước đây chỉ có tổng thống theo chủ nghĩa dân túy của Thổ Nhĩ Kỳ, Recep Tayyip Erdogan, hoặc những học trò nhiệt thành nhất của Lý thuyết Tiền tệ hiện đại mới dám phát biểu công khai.

Nhưng những người mới cải đạo - cùng với một số ít người thú nhận ít nhất là tò mò về ý tưởng này - nói rằng bằng chứng kinh tế đang trở nên không thể bỏ qua. Theo một số thước đo chính - GDP, tỷ lệ thất nghiệp, lợi nhuận doanh nghiệp - mức tăng trưởng hiện nay mạnh bằng hoặc thậm chí mạnh hơn so với khi Cục Dự trữ Liên bang Mỹ (Fed) lần đầu tiên bắt đầu nâng lãi suất.

Những người trái ngược lập luận rằng điều này là do việc lãi suất chuẩn tăng từ 0% lên hơn 5% đang mang lại cho người Mỹ một nguồn thu nhập đáng kể từ các khoản đầu tư trái phiếu và tài khoản tiết kiệm của họ lần đầu tiên sau hai thập kỷ.

Kevin Muir, cựu nhà giao dịch phái sinh tại RBC Capital Markets, hiện đang viết một bản tin đầu tư có tên The MacroTourist, cho biết: "Thực tế là mọi người có nhiều tiền hơn".

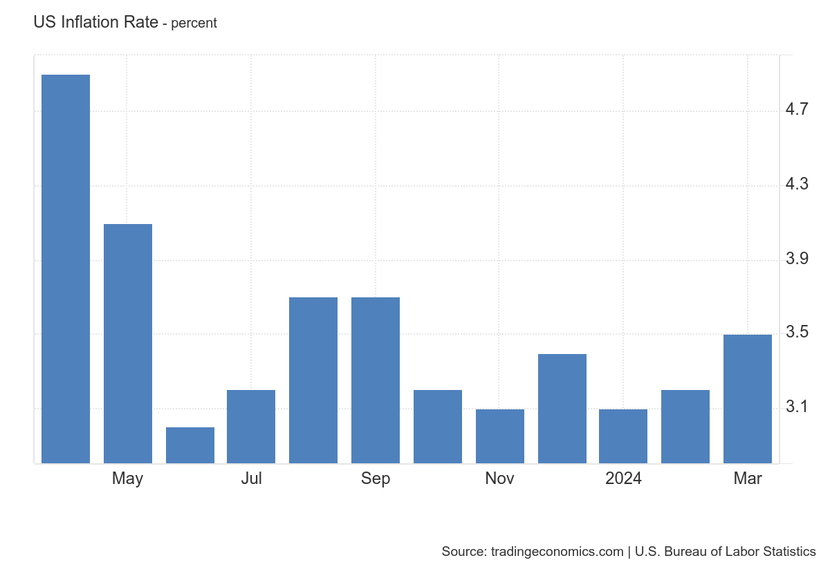

Tỷ lệ lạm phát hàng năm ở Mỹ tăng tốc trong tháng thứ hai liên tiếp lên 3,5% vào tháng 3/2024, cao nhất kể từ tháng 9, so với mức 3,2% trong tháng 2 và dự báo là 3,4%.

Về mặt lý thuyết, những người này - và các công ty - đang chi tiêu một lượng đủ lớn trong số tiền mới tìm được đó để thúc đẩy nhu cầu và tăng trưởng của nền nền kinh tế.

Trong một chu kỳ tăng lãi suất điển hình, chi tiêu bổ sung từ nhóm này gần như không đủ để đáp ứng sự sụt giảm nhu cầu từ những người ngừng vay tiền. Đó là nguyên nhân gây ra sự suy thoái kinh điển do Fed gây ra (và sự sụt giảm lạm phát tương ứng).

Muir nói: Mọi người đều mong đợi nền kinh tế sẽ đi theo mô hình đó và "chậm lại một cách nhanh chóng". "Tôi thì không, nó có lẽ cân bằng hơn và thậm chí có thể hơi kích thích".

Muir và những người phản đối còn lại — David Einhorn của Greenlight Capital là người có uy tín cao nhất trong số họ — nói rằng lần này khác biệt vì một vài lý do.

Nguyên nhân chính trong số đó là tác động của sự bùng nổ thâm hụt ngân sách của Mỹ. Nợ của chính phủ đã tăng vọt lên 35.000 tỷ USD, gấp đôi so với một thập kỷ trước. Điều đó có nghĩa là mức lãi suất cao hơn mà họ phải trả cho khoản nợ sẽ chuyển thành khoảng 50 tỷ USD chảy vào túi các nhà đầu tư trái phiếu Mỹ (và nước ngoài) mỗi tháng.

Hiện tượng này làm cho việc tăng lãi suất mang tính chất kích thích chứ không phải hạn chế đã trở nên rõ ràng đối với nhà kinh tế học Warren Mosler từ nhiều năm trước. Nhưng với tư cách là một trong những người ủng hộ mạnh mẽ nhất Lý thuyết Tiền tệ hiện đại, hay MMT, cách giải thích của ông từ lâu đã bị coi là lời rao giảng của một kẻ thập tự chinh lập dị.

Vì vậy, có một chút cảm giác được minh oan cho Mosler khi ông ấy quan sát một số đám đông chính thống đến đây. "Chắc chắn là tôi đã nói về điều này từ rất lâu rồi", ông nói.

Muir sẵn sàng thừa nhận mình là một trong những người đã cười nhạo Mosler nhiều năm trước. "Tôi giống như, bạn điên rồi. Điều đó chẳng có ý nghĩa gì cả". Nhưng khi nền kinh tế khởi sắc sau đại dịch, ông quyết định xem xét kỹ hơn các con số và thật ngạc nhiên khi kết luận rằng Mosler đã đúng.

Ảnh minh họa.

'Thực sự kỳ lạ'

Einhorn, một trong những nhà đầu tư nổi tiếng nhất Phố Wall, đã đưa ra lý thuyết này sớm hơn Muir, khi ông quan sát thấy nền kinh tế Mỹ phát triển chậm chạp như thế nào mặc dù Fed đã ấn định lãi suất ở mức 0% sau cuộc khủng hoảng tài chính toàn cầu.

Ông cho rằng mặc dù việc tăng lãi suất đến mức cực đoan rõ ràng sẽ không giúp ích gì cho nền kinh tế - chẳng hạn, đòn giáng vào người đi vay từ lãi suất chuẩn 8% là quá mạnh - việc nâng họ lên mức vừa phải hơn sẽ là điều có thể.

Einhorn lưu ý rằng, các hộ gia đình ở Mỹ nhận được thu nhập từ hơn 13.000 tỷ USD tài sản chịu lãi ngắn hạn, gần gấp ba khoản nợ tiêu dùng 5.000 tỷ USD, không bao gồm các khoản thế chấp, mà họ phải trả lãi. Ông ước tính, với tốc độ hiện nay, điều đó mang lại lợi nhuận ròng cho các hộ gia đình khoảng 400 tỷ USD mỗi năm.

"Khi lãi suất xuống dưới một mức nhất định, chúng thực sự sẽ làm chậm nền kinh tế", Einhorn nói trên podcast Masters in Business của Bloomberg vào tháng 2. Ông cho rằng, Fed cần bắt đầu cắt giảm lãi suất để tránh tình trạng suy thoái là "thực sự kỳ lạ".

"Mọi chuyện khá tốt", ông nói. "Tôi không nghĩ rằng họ thực sự sẽ giúp được ai" bằng cách cắt giảm lãi suất".

(Cần lưu ý rằng việc cắt giảm lãi suất là một biểu hiện nổi bật, hệ quả tất yếu của lý thuyết tăng lãi suất-tăng-tăng trưởng mà một phe khác ở Phố Wall đang ủng hộ. Nó thừa nhận rằng việc cắt giảm lãi suất sẽ thực sự đẩy lạm phát xuống sâu hơn chứ không phải tăng lên).

Nói rõ hơn, đại đa số các nhà kinh tế và nhà đầu tư vẫn tin tưởng chắc chắn vào nguyên tắc lâu đời rằng lãi suất cao hơn sẽ kìm hãm tăng trưởng. Để làm bằng chứng cho điều này, họ chỉ ra tình trạng nợ quá hạn ngày càng tăng trên thẻ tín dụng và các khoản vay mua ô tô cũng như thực tế là tốc độ tăng trưởng việc làm, tuy vẫn còn mạnh mẽ, đã chậm lại.

Mark Zandi, nhà kinh tế trưởng tại Moody's Analytics, đã lên tiếng ủng hộ những người theo chủ nghĩa truyền thống khi ông gọi lý thuyết mới này đơn giản là "không có cơ sở". Nhưng ngay cả Zandi cũng thừa nhận rằng "tỷ lệ lãi suất cao hơn đang gây ra ít thiệt hại kinh tế hơn so với trước đây".

Giống như những người cải đạo, ông trích dẫn một yếu tố quan trọng khác tạo nên khả năng phục hồi này: Nhiều người Mỹ đã cố gắng giữ lãi suất thế chấp ở mức cực thấp trong 30 năm trong thời kỳ đại dịch, bảo vệ họ khỏi phần lớn nỗi đau do lãi suất tăng gây ra. (Đây là điểm khác biệt quan trọng với phần còn lại của thế giới; lãi suất thế chấp nhanh chóng điều chỉnh cao hơn khi lãi suất chuẩn tăng ở nhiều quốc gia phát triển).

Ảnh minh họa.

Bill Eigen cười khúc khích khi nhớ lại rất nhiều người ở Phố Wall đã dự đoán thảm họa khi Fed bắt đầu tăng lãi suất. "Họ sẽ không bao giờ vượt quá 1,5% hoặc 2%", ông nói một cách mỉa mai, "bởi vì điều đó sẽ làm nền kinh tế sụp đổ".

Eigen, nhà quản lý quỹ trái phiếu tại JPMorgan Chase, không phải là người hoàn toàn ủng hộ lý thuyết mới. Ông ấy thuộc phe của những người đồng cảm với những đường nét rộng rãi của ý tưởng này. Lập trường đó giúp ông nhận thấy sự cần thiết phải điều chỉnh lại danh mục đầu tư của mình, bổ sung tiền mặt vào đó - một động thái đưa ông vào top 10% các nhà quản lý quỹ trái phiếu tích cực nhất trong ba năm qua.

Eigen có hai công việc bên ngoài JPMorgan. Ông ấy điều hành một trung tâm thể dục và một cửa hàng sửa chữa ô tô. Ở cả hai nơi, mọi người tiếp tục chi nhiều tiền hơn, ông nói. Đặc biệt là những người về hưu. Ông lưu ý rằng, họ có lẽ là những người được hưởng lợi lớn nhất từ mức lãi suất cao.

Ông nói: "Đột nhiên, tất cả thu nhập khả dụng này đều dồn về phía những người này. Và họ đang chi tiêu nó".

IMF dự kiến các ngân hàng trung ương sẽ cắt giảm lãi suất vào nửa cuối năm 2024 khi lạm phát giảm

Quỹ Tiền tệ Quốc tế (IMF) cho biết trong báo cáo Triển vọng Kinh tế Thế giới mới công bố hôm thứ Ba rằng, tăng trưởng kinh tế cũng sẽ vẫn kiên cường. IMF dự kiến tăng trưởng toàn cầu sẽ tăng ở mức 3,2% trong năm nay, cao hơn 0,1 điểm phần trăm so với dự báo hồi tháng 1.

Hiện tại, họ chỉ thấy xác suất xảy ra suy thoái kinh tế toàn cầu là 10% - được định nghĩa là tốc độ tăng trưởng giảm xuống dưới 2%.

Điều sẽ cho phép các ngân hàng trung ương bắt đầu cắt giảm là lạm phát được dự đoán sẽ tiếp tục giảm trong năm nay, với lạm phát toàn cầu dự kiến sẽ giảm xuống 5,9% trong năm nay và 4,5% vào năm tới, so với 6,8% của năm ngoái.

Lạm phát toàn cầu giảm được thúc đẩy bởi sự sụt giảm của cái gọi là lạm phát cốt lõi - hay giá hàng hóa không bao gồm giá thực phẩm và năng lượng biến động - được hỗ trợ bởi lãi suất tăng, thị trường việc làm suy yếu và giảm giá năng lượng cao hơn .

Tuy nhiên, dự báo này được đưa ra trước khi Iran tấn công Israel. IMF cảnh báo trong báo cáo rằng bất kỳ sự leo thang xung đột nào ở Trung Đông đều có thể thay đổi quỹ đạo.

Triển vọng cắt giảm lãi suất của IMF không nhất thiết giống nhau ở các khu vực khác nhau trên thế giới. Sự khác biệt về lạm phát và tăng trưởng giữa Mỹ, châu Âu và các nước phát triển khác có thể đồng nghĩa với việc có những thời gian biểu khác nhau đối với các ngân hàng trung ương ở những khu vực đó.

Ngân hàng Trung ương châu Âu dự kiến sẽ bắt đầu đợt cắt giảm lãi suất đầu tiên của các ngân hàng trung ương lớn trên toàn cầu vào tháng 6.

Nhưng Mỹ vẫn là một quốc gia có nhiều dấu ấn hơn khi các nhà đầu tư tiếp tục đẩy lùi đặt cược vào thời điểm cắt giảm có thể bắt đầu do dữ liệu lạm phát nóng hơn dự kiến và nền kinh tế có khả năng phục hồi đáng kinh ngạc.

Trong số các nền kinh tế tiên tiến, Mỹ đã trải qua sự phục hồi mạnh mẽ nhất nhờ tăng trưởng năng suất ngày càng tăng.

Giám đốc điều hành IMF Kristalina Georgieva cho biết trong bài phát biểu tuần trước trước cuộc họp mùa xuân của IMF/Ngân hàng Thế giới tại Washington: "Các nhà hoạch định chính sách phải chống lại những lời kêu gọi cắt giảm lãi suất sớm".

"Việc nới lỏng sớm có thể gây ra những bất ngờ về lạm phát mới, thậm chí có thể cần phải thắt chặt tiền tệ hơn nữa".

IMF dự đoán rằng vào quý 4 năm nay, lãi suất chính sách của Fed sẽ giảm từ mức hiện tại là 5,25% -5,5% xuống 4,5% - 4,75%, ngụ ý ba lần cắt giảm lãi suất, phù hợp với mức trung bình dành cho các quan chức Fed như cuộc họp chính sách tháng 3 của họ.

Đó là nhiều hơn những gì các nhà đầu tư hiện đang mong đợi; đặt cược hiện tại chỉ dành cho hai lần cắt giảm trong năm nay.

(Nguồn: Bloomberg/Yahoo Finance)

Tin liên quan

Chủ đề liên quan

Advertisement