26/09/2023 12:56

Cuối cùng người Mỹ cũng cảm nhận được 'nỗi đau lãi suất' từ Fed

Những người tiêu dùng đang tìm kiếm các khoản vay để mua nhà và ô tô đang khám phá ra rằng, do lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) tăng lên, số tiền họ nhận được ít hơn rất nhiều so với vài năm trước. Trong khi đó, những người có thẻ tín dụng và các khoản vay khác có lãi suất được chốt theo các tiêu chuẩn rộng hơn đang trở nên đắt đỏ hơn nhiều .

Các quan chức Fed tuần trước đã phát đi tín hiệu rằng họ có kế hoạch duy trì lãi suất ở mức cao trong một thời gian. Đối với những gia đình không có nhu cầu vay vốn, lãi suất cao hơn có thể không ảnh hưởng quá nhiều đến cuộc sống hàng ngày. Nhưng đối với những người đi vay, việc tăng lãi suất mạnh mẽ của Fed đang thực sự gây nhức nhối. Liz Ann Sonders, chiến lược gia đầu tư chính tại Charles Schwab, cho biết: "Cuộc tấn công đang bắt đầu".

Những người đi vay thế chấp hoặc vay mua ô tô đang gặp phải cú sốc. Các khoản thế chấp có lãi suất cố định 30 năm mới ngày nay có lãi suất khoảng 7%, tăng từ mức 3% hai năm trước. Sự gia tăng đó có nghĩa là người mua nhà phải trả thêm hàng trăm USD mỗi tháng so với hai năm trước. Lãi suất cho vay mua ô tô cũng tăng cao hơn.

Mark Zandi, nhà kinh tế trưởng tại Moody's Analytics cho biết, việc mua nhà hoặc ô tô lúc này là "hoàn toàn không đủ khả năng chi trả đối với một hộ gia đình Mỹ điển hình vì họ đang gánh chi phí vay cao và giá cả cao hơn".

Ông ước tính rằng, một hộ gia đình Mỹ điển hình sẽ cần sử dụng 42 tuần thu nhập để mua một chiếc ô tô mới, tính đến tháng 8, tăng so với 33 tuần của ba năm trước. Hiệp hội môi giới bất động sản quốc gia Mỹ tính toán rằng, một gia đình Mỹ điển hình không đủ khả năng mua một căn nhà có giá trung bình.

Daniel và Payton Waddell, những người gần đây đã mua một ngôi nhà ở St. Paul, Minn., đang trì hoãn các giao dịch mua khác vì khoản thanh toán thế chấp hàng tháng của họ.

Daniel Waddell bắt đầu tìm nhà ở St. Paul, Minn., vào tháng Giêng. Tỷ lệ thế chấp tiếp tục tăng trong quá trình tìm kiếm của anh ấy. Cuối cùng, anh ấy đã mua được một căn nhà ba phòng ngủ, một phòng tắm vào mùa xuân này sau khi đưa ra mức giá cao hơn mức giá chào bán. Lãi suất anh phải trả là khoảng 6,5 %/năm.

Waddell và vợ ông, Payton Waddell, đang trì hoãn các giao dịch mua khác vì khoản thanh toán khoản vay thế chấp hàng tháng là 2.600 USD. Nhà tư vấn 25 tuổi muốn thay chiếc xe mà anh ấy đã lái kể từ khi bắt đầu học đại học, nhưng giờ anh ấy dự định hoãn việc mua đó càng lâu càng tốt.

Mặc dù vậy, Waddell cho biết anh rất vui vì họ đã có được căn nhà. Nếu không thì vợ chồng anh có thể đã bỏ cuộc. Anh nói: "Tỷ giá đang cao một cách khó hiểu và có vẻ như chúng sẽ không sớm giảm xuống".

Gánh nặng nợ của người tiêu dùng điển hình vẫn còn tương đối khiêm tốn vì rất nhiều người còn được hưởng lãi suất thấp đối với các khoản thế chấp hoặc cho vay mua ô tô trước khi Fed bắt đầu chiến dịch tăng lãi suất. Nhiều người tiêu dùng cũng được hưởng lợi từ việc kiếm được lãi suất cao hơn trên tài khoản tiết kiệm của họ.

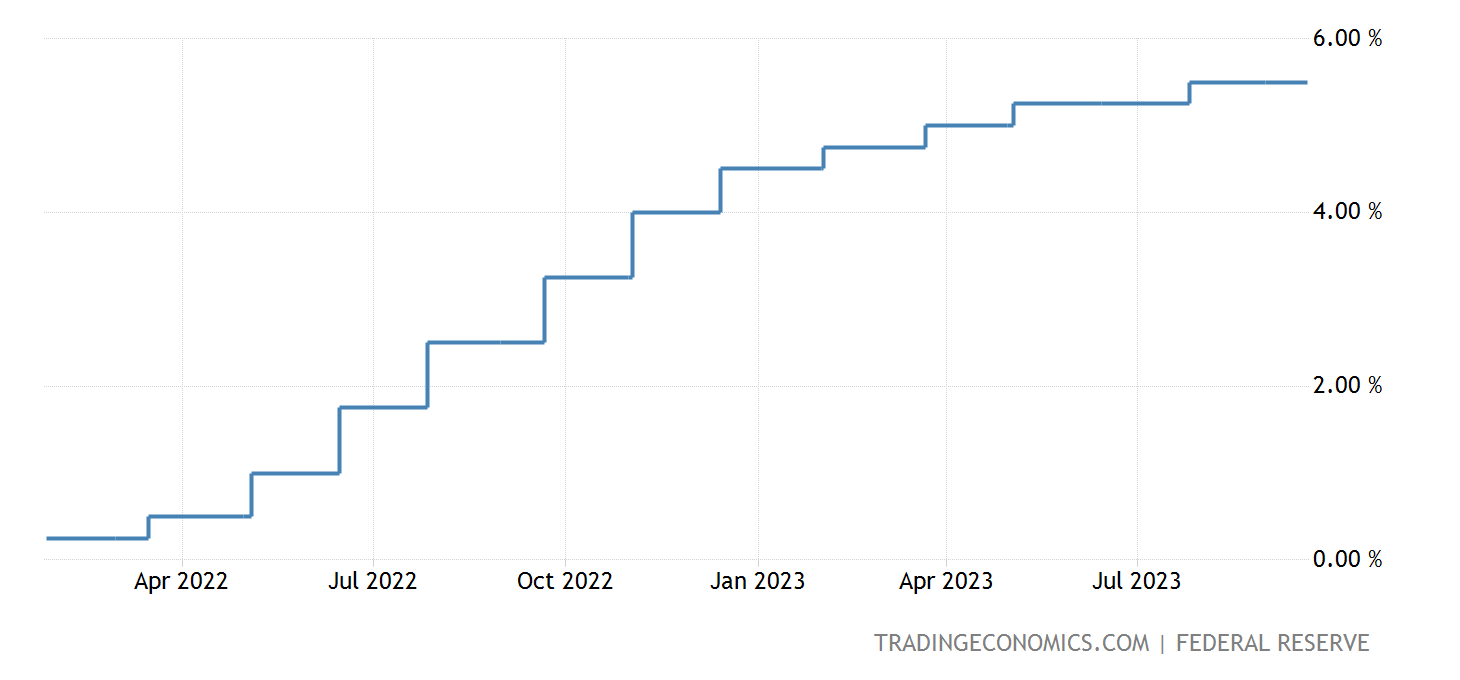

Fed đã giữ phạm vi mục tiêu cho lãi suất quỹ liên bang ở mức cao nhất trong 22 năm là 5,25% - 5,5% trong cuộc họp tháng 9/2023, sau đợt tăng 25 điểm cơ bản vào tháng 7 và phù hợp với kỳ vọng của thị trường, nhưng báo hiệu có thể có một đợt tăng lãi suất khác trong năm nay.

Nhưng một số người mắc nhiều nợ thẻ tín dụng đang cảm thấy đặc biệt căng thẳng. TransUnion cho biết: "Người tiêu dùng đang có số dư cao hơn nhiều so với hai năm trước". "Luôn có những người ở bên lề mà bất kỳ sự gia tăng lãi suất nào cũng sẽ gây tổn hại cho họ".

Theo Fed, thẻ tín dụng thông thường có lãi suất 20,7% trong tháng 5, tăng từ mức 14,6% vào tháng 2/2022. Nợ thẻ tín dụng chung của người Mỹ vượt mốc 1.000 tỷ USD lần đầu tiên.

Ryan Gomez bắt đầu nợ thẻ tín dụng vào năm 2020 sau khi anh mất việc trong lĩnh vực sản xuất thực phẩm và bắt đầu học đại học cộng đồng để trở thành nhà tâm lý học. Sau khi tiền thuê nhà ở Portland, Ore tăng lên, Gomez đã sử dụng thẻ của mình để trang trải các chi phí cơ bản và hóa đơn thú y bất ngờ cho con mèo của mình.

Sau đó, lãi suất bắt đầu tăng lên, khiến lãi suất trên thẻ tín dụng chính của anh lên tới gần 25%. Khoản thanh toán tối thiểu hàng tháng của anh ấy bắt đầu tăng lên và anh ấy đã đạt đến điểm mà việc trang trải khoản đó trở thành một cuộc đấu tranh.

Gomez, 38 tuổi, cho biết: "Tỷ giá hiện nay quá tệ, bạn không thể thoát ra khỏi cái hố đó". Cuối cùng, anh ấy đã làm việc với một tổ chức phi lợi nhuận để tham gia vào kế hoạch thanh toán số dư 17.000 USD với mức chiết khấu.

Gomez đã nhận những công việc lặt vặt để kiếm được khoản thanh toán 340 USD hàng tháng và trì hoãn việc mua sắm như xà phòng rửa chén. Anh nói: "Nơi duy nhất để cắt góc là các hoạt động cơ bản của con người".

Daniel Waddell nói rằng ông và vợ có thể đã từ bỏ việc tìm kiếm nếu họ không tìm thấy ngôi nhà của mình ở St. Paul, Minn.

Ngay cả một số khách hàng khá giả cũng bị ảnh hưởng. Lãi suất của các khoản cho vay đảm bảo bằng chứng khoán, được hỗ trợ bởi danh mục đầu tư của khách hàng, nhìn chung cũng biến động cùng với lãi suất chuẩn. Chúng đã tăng từ khoảng 3% trước khi Fed tăng lãi suất lên khoảng 8% hiện nay.

Mike Law, 71 tuổi, muốn mua một căn nhà ở Estero, Fla., vào mùa thu năm ngoái nhưng không muốn gặp rắc rối khi vay thế chấp. Thay vào đó, kế toán viên được chứng nhận đã vay khoảng 600.000 USD được hỗ trợ bởi danh mục đầu tư của mình.

Ngân hàng tính cho anh lãi suất tài trợ qua đêm có bảo đảm, hay SOFR, cộng thêm 2,4 điểm phần trăm. Sau đó, SOFR tăng lên, khiến mức lãi suất của anh ấy cao hơn khoảng 2 điểm phần trăm.

Tỷ lệ cao là một cú sốc sau hơn một thập kỷ ở tỷ lệ cực thấp. Law nói: "Tâm lý của tôi không quen với điều đó". Anh đã bán bớt một phần danh mục đầu tư của mình để trả khoản vay đảm bảo bằng chứng khoán.

Anh nói: "Nếu lãi suất không tiếp tục tăng, có lẽ tôi đã không bán được nhiều cổ phiếu và trái phiếu như trước đây".

(Nguồn: WSJ)

Tin liên quan

Chủ đề liên quan

Advertisement