22/04/2024 09:21

Áp lực tỷ giá USD và 'bàn tay' hữu hình

Từ cuối tháng 3/2024 tới nay, đồng đôla Mỹ tiếp tục tăng giá so với nhiều đồng tiền trên thế giới, đã gây áp lực lên chính sách điều hành của nhiều nước, đặc biệt là các thị trường mới nổi, trong đó có Việt Nam.

Áp lực đè lên các nền kinh tế mới nổi

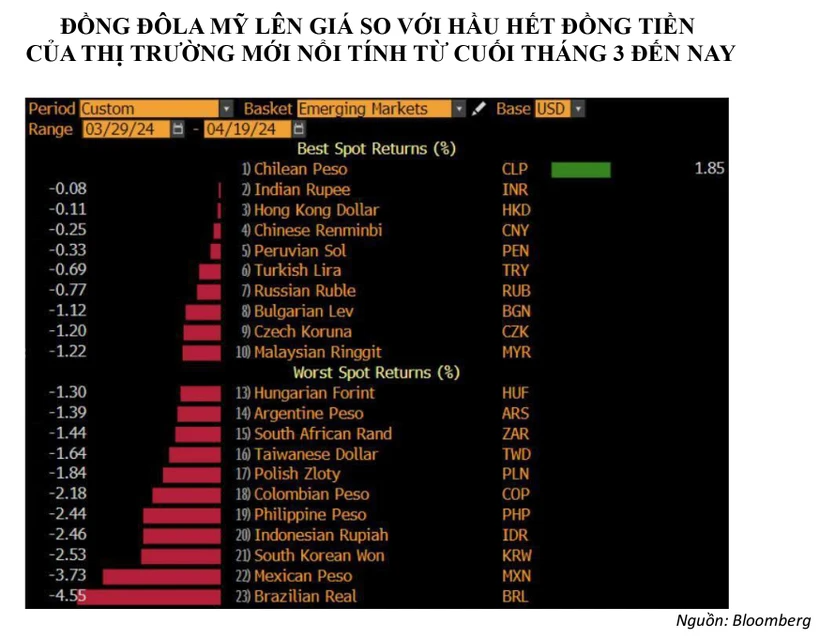

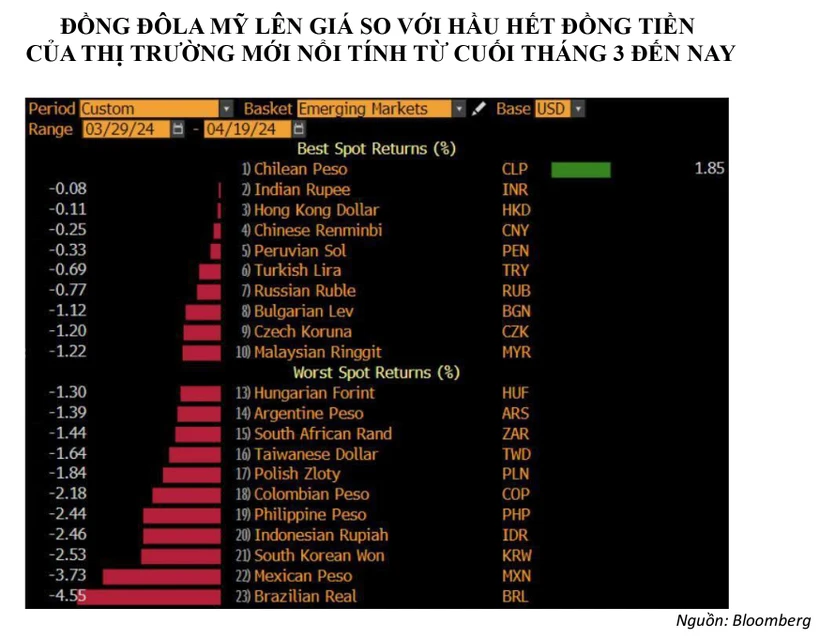

Theo dữ liệu từ Bloomberg, có hơn 13 thị trường mới nổi đã mất giá hơn 1% so với đồng đôla Mỹ, chỉ trong 3 tuần của tháng 4. Không chỉ đồng tiền của các thị trường mới nổi, mà đồng tiền của các nền kinh tế phát triển cũng chịu sức ép giảm giá so với đôla Mỹ.

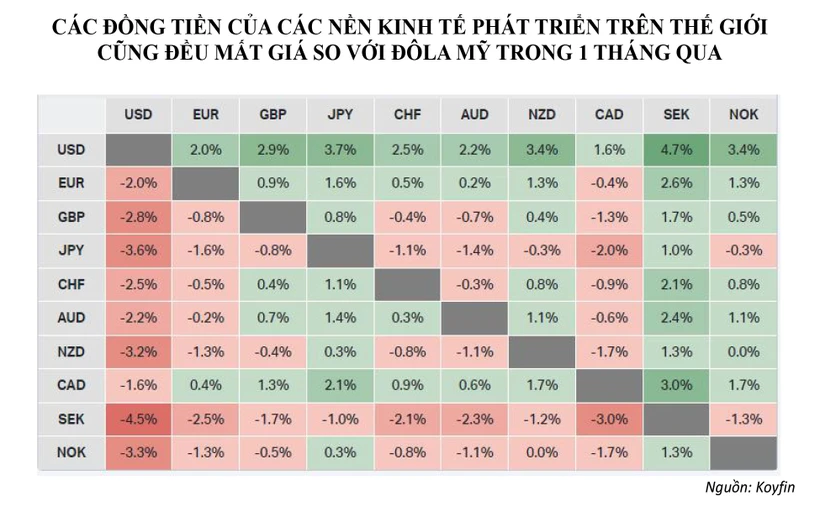

Ma trận các đồng tiền chủ chốt của Koyfin cho thấy các đồng tiền như Euro, Bảng Anh, Yên Nhật, Franc Thụy Sĩ, đôla Canada đều mất giá từ 1,6 đến 3% so với đồng đôla Mỹ chỉ trong 1 tháng qua. Trong khi đó, nếu tính từ đầu năm, đồng đôla Mỹ đã tăng gần 10%, lên mức cao nhất trong 34 năm so với đồng Yên Nhật, tăng 8,3% so với đồng won Hàn Quốc, và tăng hơn 3,5% với nhiều đồng tiền mạnh khác.

Nguyên nhân thì có nhiều, nhưng sự vững mạnh của kinh tế Mỹ, sự đi xuống chậm chạp của lạm phát Mỹ, và triển vọng lãi suất của đồng đôla Mỹ sẽ được duy trì "cao hơn trong thời gian dài hơn", được cho là những nguyên nhân chính đằng sau sự lên giá của đồng đôla Mỹ. Nếu như hồi cuối năm ngoái, nhiều người kỳ vọng 5 đợt cắt lãi suất của Mỹ trong năm nay, và kỳ vọng sớm nhất là ngay trong quý I, thì hiện nay kỳ vọng này giảm xuống đến mức có thể không có đợt cắt lãi suất nào luôn!

Sự thay đổi kỳ vọng này trong bối cảnh nhiều Ngân hàng trung ương (NHTW) cho biết vẫn sẽ phải hướng tới cắt giảm lãi suất "sớm", như NHTW châu Âu (ECB), đã khiến cho khả năng Mỹ mở rộng khoảng cách lãi suất với các đồng tiền khác thêm rõ ràng và thúc đẩy đồng đôla Mỹ tăng giá.

Những thay đổi trong quan điểm của Fed là "phải chờ thêm", không chỉ thúc đẩy đồng đôla Mỹ tăng giá mà còn đẩy nhiều NHTW khác vào thế việt vị. Khoảng 2 tuần trước, các NHTW toàn cầu, các bộ trưởng tài chính và thị trường vốn, gần như vẫn nhất trí rằng, Fed - được xem là nhà hoạch định chính sách tiền tệ Mỹ, sẽ hướng dẫn tất cả họ đi theo lộ trình nới lỏng lãi suất chính sách bắt đầu từ tháng 6 này.

Thế nhưng, mọi chuyện thay đổi nhanh chóng chỉ trong tuần qua. Phát biểu tại Diễn đàn chính sách tại Trung tâm Wilson ở Washington D.C ngày 16/4, Chủ tịch Fed Jerome Powell đã tỏ ý để ngỏ kịch bản cần trì hoãn thời điểm cắt lãi suất thêm. Theo ông, những dữ liệu gần đây không tạo cho Fed đủ vững tin để cắt giảm lãi suất.

Như vậy, tình thế đã thay đổi nhưng một số nước không dễ duy trì chính sách lãi suất và chờ đợi như Mỹ. Thí dụ châu Âu và Anh, nơi nền kinh tế đã tỏ ra hụt hơi hoặc suy thoái kỹ thuật, duy trì lãi suất cao và lâu hơn là chuyện không dễ dàng, dù lạm phát những nước này cũng đi xuống chậm hơn dự đoán như ở Mỹ. Tình hình còn đặc biệt khó khăn hơn ở các nền kinh tế mới nổi, nợ nhiều hơn, có khả năng hạn chế trong việc kiểm soát chi phí vay hoặc ngăn chặn những biến động đột ngột về tiền tệ từ bên ngoài.

Các quan chức Quỹ Tiền tệ Quốc tế (IMF), đã kêu gọi các NHTW châu Á hãy kiên trì với kế hoạch của riêng mình, và tránh bị cám dỗ đưa các quyết định chính sách của họ quá sát với các động thái được dự đoán của Fed. Krishna Srinivasan, Giám đốc Vụ châu Á và Thái Bình Dương của IMF cho biết: "Nếu các NHTW theo sát Fed quá chặt chẽ, họ có thể làm suy yếu sự ổn định giá cả ở quốc gia của họ".

Tuy nhiên, điều này lại đồng nghĩa là thị trường kỳ vọng đúng: Mỹ sẽ trì hoãn giảm lãi suất, trong khi nhiều nền kinh tế khác vẫn sẽ phải cắt lãi suất trong khoảng thời gian từ nay tới tháng 6. Như vậy, khoảng cách lãi suất của Mỹ với nhiều nền kinh tế sẽ càng nới rộng, và áp lực tăng giá đồng đôla Mỹ so với các đồng nội tệ ở các nền kinh tế mới nổi, hoặc nền kinh tế đã phát triển mà duy trì lãi suất thấp như Nhật sẽ càng nhiều.

Việt Nam cũng áp lực đối với chính sách ổn định tỷ giá

Ngày 19-4, ông Phạm Chí Quang, Vụ trưởng Chính sách tiền tệ cho biết, Ngân hàng Nhà nước (NHNN) đã có động thái bán ngoại tệ để can thiệp thị trường. Theo ông Quang, đối tượng được mua là các NH có trạng thái ngoại tệ âm và có nhu cầu. Mức bán tối đa cho mỗi NH tương đương ngưỡng để họ đưa trạng thái ngoại tệ về mức cân bằng. Ông Quang cũng cho biết "đây là biện pháp can thiệp rất mạnh, giải tỏa tâm lý trên thị trường, khơi thông nguồn cung và đảm bảo thanh khoản ngoại tệ thông suốt".

Điều này được nhà điều hành đưa ra trong bối cảnh tỷ giá tăng nóng và được lãnh đạo chính phủ cũng như NHNN quan tâm. Trước động thái can thiệp ngày 19-4, Phó Thống đốc Đào Minh Tú đã cho biết, biến động tình hình kinh tế - chính trị trên thế giới đã khiến đồng nội tệ của nhiều quốc gia mất giá khá cao, Việt Nam cũng nằm trong xu thế đó, tỷ giá VNĐ/USD hiện đã mất giá 4,9% so với đầu năm.

Theo ông Đào Minh Tú, hiện lãi suất VNĐ âm so với lãi suất đồng đô la trên thị trường liên NH. Đặt ra câu hỏi quản lý của NHNN về điều hành chính sách tiền tệ hài hòa, bên cạnh là cầu ngoại tệ cho nhập khẩu nguyên liệu để sản xuất đảm bảo, cũng là yếu tố khiến tỷ giá tăng thời gian qua. Ngoài ra, còn kể đến yếu tố tâm lý muốn găm giữ USD.

Thách thức hiện nay cho Việt Nam chính là ở việc phải duy trì chính sách hướng tới ổn định tỷ giá, tránh các cú sốc do biến động tiền tệ đột ngột, nhưng đồng thời phải được "hài hòa" như ông Đào Minh Tú nói, vì cũng không thể cưỡng lại được lực của thị trường.

Đồng đôla Mỹ tăng giá so với thế giới, nên tâm lý găm giữ và nhu cầu nhập khẩu đều đóng vai trò nhất định, có khi nằm ngoài khả năng chi phối của cơ quan điều hành chính sách như NHNN. Và trong bối cảnh đó, nguồn lực dự trữ ngoại hối của chúng ta có hạn, ước tính chỉ 100 tỷ đôla Mỹ tính tới cuối năm ngoái theo thông tin từ NHNN.

Bài toán khó hiện nay của NHNN là phải liệu cơm gắp mắm, không thể can thiệp mãi được, nhưng cũng không thể "buông" để tỷ giá biến động mạnh như giai đoạn 2011, góp phần vào vòng xoáy lạm phát. Trong bối cảnh giá vàng thế giới và trong nước tăng như hiện nay, đồng nội tệ mất giá mạnh còn tạo ra nguy cơ tích trữ quá mức vàng và những phương tiện đầu cơ khác, cũng như có khả năng đẩy lạm phát lên cao ngoài mức ổn định.

Sự vững mạnh của kinh tế Mỹ, sự đi xuống chậm chạp của lạm phát Mỹ, và triển vọng lãi suất của đồng đôla Mỹ sẽ được duy trì "cao hơn trong thời gian dài hơn", được cho là những nguyên nhân chính đằng sau sự lên giá của đồng đôla Mỹ. Cùng với đó, những thay đổi trong quan điểm của Fed "phải chờ thêm", không chỉ thúc đẩy đồng đôla Mỹ tăng giá mà còn đẩy nhiều NHTW khác vào thế việt vị.

Trong bối cảnh hiện tại, có 2 điểm cần lưu ý. Thứ nhất, NHNN không nên đưa ra các cam kết duy trì một mức tỷ giá nào đó, vì nếu không giữ được, sẽ mất niềm tin thị trường. Thứ hai, về phía chính phủ, không nên có những áp lực về tỷ giá mang tính duy ý chí không cần thiết.

Khi thị trường đã cho thấy rõ đường hướng diễn tiến, những lực đẩy và kéo giá, thì hãy để yên cho bàn tay hữu hình của NHNN xoa bóp, điều chỉnh nhịp đập thị trường sao cho phù hợp nhất với khả năng dự trữ ngoại hối cùng nhiều điều kiện thực tế nhằm đạt mục tiêu chính sách.

Không ai rõ hơn NHNN và thị trường trong câu chuyện tỷ giá này. Vì vậy, điều tốt nhất lúc này có thể làm là không cần phải đưa thêm những áp lực "phải bình ổn tỷ giá", "phải can thiệp", "phải kéo tỷ giá xuống"... nữa. Và nếu cần, phải kéo chênh lệch lãi suất đôla Mỹ và VNĐ lại gần nhau cũng cần phải làm, dù nền kinh tế vẫn còn đó những áp lực cần hỗ trợ lãi suất. Những mệnh lệnh hành chính, phi thị trường, xa rời thực tế sẽ khó có thể thực thi nếu khả năng can thiệp của NHNN có giới hạn.

Điều NHNN nói riêng và các lãnh đạo chính phủ nói chung cần làm lúc này là đạt được sự nhất quán, đồng thuận và đoàn kết trong việc đưa ra các thông điệp cho thị trường. Những chỉ dẫn trước về định hướng chính sách sẽ hữu ích trong lúc này. Thí dụ, đâu là công cụ có thể sử dụng, chỉ dấu nào sẽ được theo dõi thay vì những áp lực và những đòi hỏi, cam kết các con số cụ thể.

Điều hành khéo léo, không giáo điều, không duy ý chí, biết sức mình có thể điều chỉnh thị trường đến đâu là cách tốt nhất để đạt thế "hài hòa" lúc này. Chúng ta không "buông" tỷ giá, vẫn hướng tới ổn định nhất có thể, nhưng phải trong tiềm lực của mình cho phép. Nhịp đập thị trường phải là nhân tố chủ đạo và bàn tay hữu hình chỉ "xoa bóp" đúng lúc, vừa phải, để nắn dòng chảy tiền trong nền kinh tế một cách hợp lý nhất có thể.

Bài toán khó hiện nay của NHNN Việt Nam là phải liệu cơm gắp mắm, không thể can thiệp mãi được, nhưng cũng không thể "buông" để tỷ giá biến động mạnh như giai đoạn 2011, góp phần vào vòng xoáy lạm phát. Trong bối cảnh giá vàng thế giới và trong nước tăng như hiện nay, đồng nội tệ mất giá mạnh còn tạo ra nguy cơ tích trữ vàng quá mức và những phương tiện đầu cơ khác, cũng như có khả năng đẩy lạm phát lên cao ngoài mức ổn định.

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement