02/03/2020 08:34

Rủi ro từ trái phiếu bất động sản: Đua nhau phát hành (bài 1)

Ngân hàng Nhà nước siết chặt tín dụng bất động sản khiến doanh nghiệp địa ốc đua nhau phát hành trái phiếu. Điều này để lại nhiều rủi ro cho khách hàng.

Chiếm hơn 50%

Theo báo cáo phân tích mới nhất của Công ty Chứng khoán SSI, chỉ trong tháng 1/2020, hơn 7.000 tỷ đồng trái phiếu đã được các doanh nghiệp trong lĩnh vực bất động sản phát hành để tìm vốn, chiếm hơn 50% lượng trái phiếu được phát hành trên thị trường trong thời gian này.

|

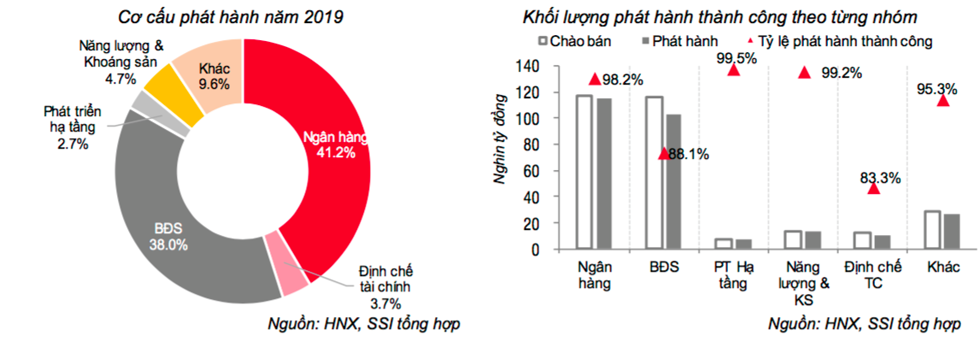

| Cơ cấu doanh nghiệp phát hành trái phiếu 2019. |

Cụ thể, tổng lượng phát hành trái phiếu doanh nghiệp trong tháng 1/2020 đạt 13.374 tỷ đồng, trong đó nhóm các doanh nghiệp bất động sản phát hành 7.364 tỷ đồng, tương đương 55% tổng lượng phát hành trên thị trường. Báo cáo của SSI cũng cho biết lãi suất phát hành bình quân toàn thị trường hiện nay là 10,03%/năm với kỳ hạn bình quân là 5 năm.

Về cơ cấu nhà đầu tư, báo cáo của SSI cho rằng sự tham gia của nhà đầu tư cá nhân là khá lớn, giá trị mua đạt 2.354 tỷ đồng trái phiếu, đa phần là trái phiếu của doanh nghiệp bất động sản. Ngoài ra, ngân hàng và các công ty chứng khoán vẫn là khách hàng của kênh trái phiếu doanh nghiệp. Đơn cử như VPBank mua toàn bộ 1.598 tỷ đồng trái phiếu của Công ty City Garden và 125 tỷ đồng trái phiếu của Công ty Thương mại Du lịch và Dầu tư Cù Lao Chàm. Ngân hàng MB mua 60 tỷ đồng trái phiếu của Công ty Phú Tài. Ngoài ra, các tổ chức nước ngoài mua 98,2 tỷ đồng trái phiếu doanh nghiệp và phần còn lại là tổ chức trong nước khác.

Còn ở năm 2019, thống kê công bố từ HNX và từ các doanh nghiệp cho thấy, có 211 công ty thực hiện chào bán tổng cộng 300.588 tỷ đồng trái phiếu, chia làm 807 đợt phát hành trong đó có 12 đợt phát hành không thành công. Tổng số trái phiếu phát hành cả năm là 280.141 tỷ đồng, tương đương 93.2% giá trị chào bán và tăng 25% so với năm 2018.

Hầu hết các doanh nghiệp phát hành dưới hình thức riêng lẻ, chỉ có khoảng 6% phát hành ra công chúng bởi các ngân hàng thương mại. Có duy nhất một lô phát hành trái phiếu quốc tế trị giá 300 triệu USD của VPBannk vào 17/7/2019 với kỳ hạn 3 năm, lãi suất 6,25%/năm và trái phiếu được niêm yết tại Sở giao dịch Chứng khoán Singapore.

Lượng phát hành lớn trong năm 2019 đã khiến quy mô thị trường trái phiếu doanh nghiệp tăng mạnh từ 9,01% GDP (2018) lên khoảng 11,3% GDP (2019), tổng lượng trái phiếu doanh nghiệp lưu hành đạt gần 670.000 tỷ đồng.

|

| Trái phiếu bất động sản gây nhiều rủi ro cho nhà đầu tư. |

Theo thống kê của Ngân hàng Châu Á (ADB), tổng quy mô thị trường trái phiếu Việt Nam (gồm cả trái phiếu Chính phủ và trái phiếu doanh nghiệp) tại 30/9/2019 là 95,37 tỷ USD, chiếm khoảng 37,6% GDP là mức tương đương với Philippines nhưng còn cách khá xa Trung Quốc, Thái Lan (xấp xỉ 60% GDP). Các nước càng phát triển thì tỷ trọng kênh trái phiếu trên GDP càng lớn như Nhật Bản là 214% GDP, Hàn Quốc là 120% GDP...

Bất động sản đứng thứ 2

Các ngân hàng thương mại phát hành 115.422 tỷ đồng trái phiếu, chiếm tỷ trọng lớn nhất (41,2%) trong tổng lượng trái phiếu doanh nghiệp phát hành 2019. Các doanh nghiệp bất động sản phát hành 106.531 tỷ đồng trái phiếu, đứng thứ 2 với tỷ trọng 38%.

Tiếp sau là nhóm các doanh nghiệp năng lượng và khoáng sản (13.200 tỷ đồng – 4,7%), các định chế tài chính phi ngân hàng mà chủ yếu là các công ty chứng khoán (10.400 tỷ đồng – 3,8%), các doanh nghiệp phát triển hạ tầng (7.600 tỷ đồng – 2,8%), còn lại là các doanh nghiệp khác.

Một số lô phát hành được bảo lãnh bởi tổ chức quốc tế là 1.150 tỷ đồng trái phiếu kỳ hạn 10 năm của Công ty Cổ phần Đầu tư Hạ tầng Kỹ thuật TP.HCM (CII) được bảo lãnh thanh toán bởi GuarantCo Ltd thuộc PIDG. Các lô 2.318 tỷ đồng trái phiếu kỳ hạn 10 năm của Công ty Cổ phần Cơ điện Lạnh (REE). 2.550 tỷ đồng trái phiếu kỳ hạn 5 và 15 năm của Công ty Cổ phần Năng lượng Hồng Phong I được bảo lãnh bởi CGIF (thuộc ADB). Các lô phát hành này có lãi suất dao động từ 6,4-7,5%/năm, thấp hơn hẳn mức lãi suất trung bình toàn thị trường là 8,8%/năm.

Trong tổng số 211 doanh nghiệp chào bán trái phiếu ra công chúng thì có 129 doanh nghiệp chưa niêm yết, chất lượng thông tin và trách nhiệm công bố thông tin vì vậy còn tương đối hạn chế. Trong khi đó, thị trường lại ghi nhận sự tham gia ngày càng tích cực của các nhà đầu tư cá nhân.

|

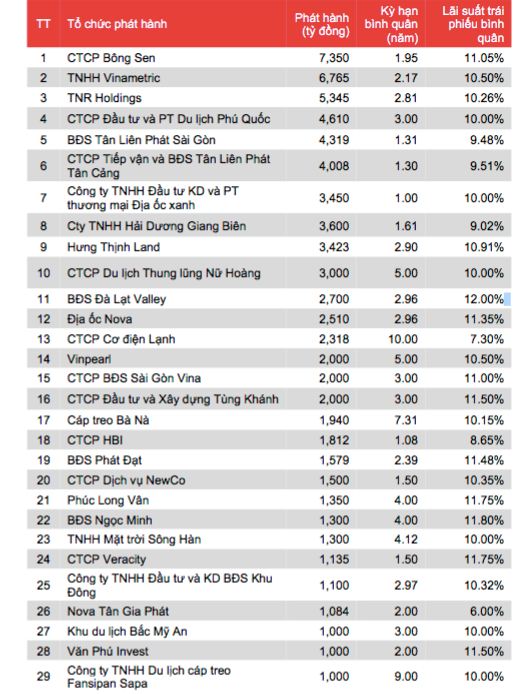

| Danh sách các công ty bất động sản phát hành trái phiếu 2019. |

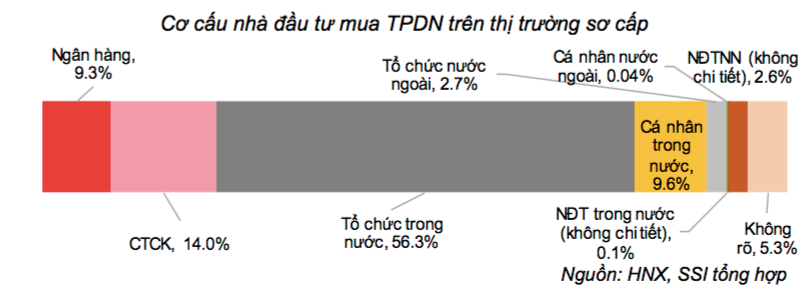

Năm 2019, các nhà đầu tư cá nhân, chủ yếu là nhà đầu tư trong nước đã mua 26.492 tỷ đồng trái phiếu doanh nghiệp trên sơ cấp, tương đương 9.64% tổng lượng phát hành toàn thị trường. Giá trị đầu tư mà các nhà đầu tư cá nhân tham gia vào thị trường trái phiếu doanh nghiệp thực tế sẽ lớn hơn do có một số trái phiếu được phát hành riêng lẻ sơ cấp sau đó được phân phối lại cho nhà đầu tư cá nhân trên thị trường thứ cấp.

Mặc dù tham gia ngày một nhiều, nhà đầu tư cá nhân thường bị hạn chế về khả năng tiếp cận thông tin cũng như kinh nghiệm đầu tư. Đây là một rủi ro cho không chỉ người tham gia đầu tư mà cho cả sự ổn định của thị trường. Nhà đầu tư nước ngoài đã mua tổng cộng 14.800 tỷ đồng, tương đương 5,4% tổng lượng trái phiếu phát hành 2019.

Chi phối thị trường vẫn là các nhà đầu tư tổ chức trong nước với tổng lượng mua là 219.200 tỷ đồng, tương đương gần 80% lượng phát hành. Các ngân hàng thương mại mua 25.500 tỷ đồng, tập trung vào các trái phiếu bất động sản. Các công ty chứng khoán mua 38.600 tỷ đồng, tập trung vào trái phiếu do ngân hàng phát hành.

Ai mua?

Theo SSI, giá trị đầu tư trái phiếu doanh nghiệp thực tế của các ngân hàng thương mại và công ty chứng khoán có thể lớn hơn do thông tin bên mua của những đợt phát hành riêng lẻ càng về cuối năm càng trở nên chung chung, chỉ còn ghi “tổ chức trong nước”. Đối tượng “tổ chức trong nước” này đã mua tới 56% lượng trái phiếu doanh nghiệp phát hành, tức trên 150.000 tỷ đồng.

Có tổng cộng 244.500 tỷ đồng trái phiếu doanh nghiệp được thu xếp phát hành thông qua trung gian là công ty chứng khoán, tương đương 87,3% tổng lượng phát hành trong năm 2019. Với quy mô tăng nhanh trong 2 năm trở lại đây, trái phiếu doanh nghiệp trở thành thị trường rất hấp dẫn với các công ty chứng khoán để gia tăng doanh thu và lợi nhuận, không chỉ từ phí thu xếp phát hành mà còn từ hoạt động phân phối trên thị trường thứ cấp.

Nhóm 3 công ty chứng khoán thu xếp phát hành trái phiếu doanh nghiệp nhiều nhất là TCBS, VPS và VND với thị phần tương ứng là 21,6%, 13,9% và 12.4%. 3 công ty chứng khoán này chiếm tới gần 50% tổng lượng phát hành trái phiếu doanh nghiệp thông qua trung gian là công ty chứng khoán.

Trong đó, VND tập trung vào các đợt phát hành của các ngân hàng với tổng giá trị thu xếp phát hành là 27.300 tỷ đồng (chiếm 93%). Còn 58.5% (khoảng 30.000 tỷ đồng) tổng giá trị thu xếp phát hành thành công của TCBS lại là các trái phiếu bất động sản của các doanh nghiệp có liên quan đến Vingroup, Vinametric, NewCo...

Thị phần VPS có được phần nhiều đến từ VPBank. Ngân hàng này phát hành hơn 18.000 tỷ đồng trái phiếu trong năm 2019, trong đó hơn 17.000 tỷ đồng là thông qua VPS. Ngoài VPBank, VPS không thu xếp phát hành cho ngân hàng nào khác. Phần còn lại VPS tư vấn bao gồm khá nhiều các tổ chức phát hành cũng là khách hàng tín dụng của VPBank.

Top 10 công ty chứng khoán có thị phần lớn nhất biến động khá nhiều trong năm 2019 cho thấy các công ty chứng khoán đang ngày càng chú trọng hơn tới mảng hoạt động này.

Tính bình quân gia quyền theo giá trị phát hành năm 2019, lãi suất trái phiếu trung bình toàn thị trường là 8,8%/năm và kỳ hạn trái phiếu bình quân là 4,04%/năm. Lãi suất và kỳ hạn đều nhích tăng trong quý cuối năm phần nhiều do các ngân hàng thương mại gia tăng phát hành trái phiếu kỳ hạn dài và lãi suất cũng cao hơn.

|

Có 51,3% trái phiếu phát hành có lãi suất cố định, tập trung chủ yếu vào các trái phiếu kỳ hạn 2-3 năm của nhóm ngân hàng thương mại, trả lãi định kỳ hàng năm. 48,7% trái phiếu còn lại có lãi suất thả nổi, chủ yếu là trái phiếu các doanh nghiệp bất động sản và trái phiếu ngân hàng kỳ hạn từ 5 năm trở lên.

Nhóm trái phiếu ngân hàng có lãi suất bình quân thấp nhất (7.04%/năm), nhóm có lãi suất bình quân cao nhất là bất động sản (10,3%/năm). Nhóm các doanh nghiệp khác có lãi suất bình quân cao ngang bằng nhóm bất động sản chủ yếu là do lô phát hành 1.402 tỷ đồng trái phiếu 5 năm với lãi suất 20% của Công ty Cở phần Đầu tư Thương mại Hồng Hoàng, dù công ty này mới được thành lập từ cuối năm 2016 với số vốn điều lệ chỉ 5 tỷ đồng. Nếu loại trừ khoản này, lãi suất bình quân của nhóm các doanh nghiệp khác chỉ là 9,86%/năm.

Ngoài lô trái phiếu lãi suất cao bất thường kể trên, có 3 lô phát hành của Công ty Cổ phần Phát triển Bất động sản Phát Đạt (PDR) và 2 lô phát hành của Công ty TNHH MTV Đầu tư và Phát triển Gia Cư có lãi suất trên 13%/năm, đều là các doanh nghiệp bất động sản. Công ty Đầu tư Kinh doanh Bất động sản Star Beach chào bán 150 tỷ đồng trái phiếu 24 tháng, lãi suất tới 18%/năm nhưng không có bên nào mua cho thấy thị trường cũng có chọn lọc, không hẳn chỉ nhìn vào lãi suất.

Ngoại trừ nhóm trái phiếu ngân hàng, hầu hết các trái phiếu nằm trong khoảng lãi suất 10-11%/năm, tức là cao hơn lãi suất tiền gửi từ 3-4%/năm. Mức này cũng ngang bằng lãi suất cho vay trung và dài hạn đang là 9-11%/năm.

Kỳ hạn trái phiếu bình quân dài nhất (7,3 năm) thuộc về nhóm phát triển hạ tầng và các doanh nghiệp năng lượng, khoáng sản-phù hợp với tính chất dài hạn của các dự án đầu tư mà những doanh nghiệp này thực hiện. Nhóm phát hành trái phiếu kỳ hạn ngắn nhiều nhất là các công ty chứng khoán, chủ yếu là chỉ từ 1-2 năm. Cá biệt có 2 lô phát hành với tổng giá trị là 104 tỷ của Vndirect là có kỳ hạn lên tới 10 năm.

| Rủi ro từ trái phiếu bất động sản: Có đổ vỡ như condotel? (bài 2) Năm 2019 chứng kiến sự lật kèo của chủ đầu tư Cocobay Đà Nẵng trong việc cam kết lợi nhuận. Liệu rằng, điều này có lặp lại với trái phiếu doanh nghiệp? |

Advertisement

Advertisement

Đọc tiếp