19/07/2023 12:22

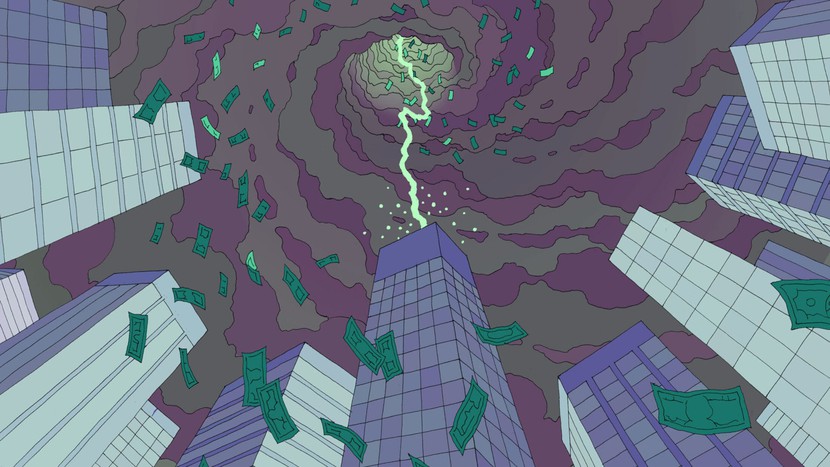

Cơn bão nợ doanh nghiệp trị giá 500 tỷ USD bao trùm nền kinh tế toàn cầu

Những lo ngại về một cuộc khủng hoảng tín dụng đã giảm bớt. Nhưng một làn sóng phá sản của các công ty đang hình thành khi kỷ nguyên kiếm tiền dễ dàng đã kết thúc.

Điện thoại của Richard Cooper giống như thiết bị reo cảnh báo sớm cho nền kinh tế toàn cầu. Gần đây, nó đổ chuông rất nhiều.

Là đối tác của Cleary Gottlieb (Mỹ), một hãng luật hàng đầu về tư vấn phá sản doanh nghiệp, ông đã tư vấn cho các doanh nghiệp trên toàn thế giới trong nhiều thập niên về những việc cần làm khi họ chìm trong nợ nần. Công việc của ông trở nên bận rộn trong thời kỳ khủng hoảng tài chính toàn cầu 2009, cú sụp đổ giá dầu năm 2016 và đại dịch Covid-19. Giờ đây, ông lại bị cuốn vào guồng quay gấp gáp của công việc một lần nữa khi số vụ phá sản của các công ty lớn ở Mỹ với tốc độ nhanh thứ hai kể từ năm 2008.

"Tôi có cảm giác tình hình lần này khác với những chu kỳ trước. Bạn sẽ chứng kiến rất nhiều vụ vợ nỡ doanh nghiệp", ông Cooper nói.

Tính chất đặc thù công việc cho phép Cooper nhìn thấy trước 'cơn bão' nợ xấu doanh nghiệp trị giá hơn 500 tỷ USD đang bắt đầu đổ bộ trên toàn cầu, theo dữ liệu do Bloomberg tổng hợp. Nhưng con số này gần như chắc chắn tăng lên trong thời gian tới.

Căng thẳng nợ nần của doanh nghiệp sẽ làm chậm tốc độ tăng trưởng kinh tế và gây căng thẳng cho thị trường tín dụng Mỹ vừa mới thoát khỏi những tổn thương nghiêm trọng nhất trong nhiều thập niên sau cú sụp đổ của hàng loạt ngân hàng khu vực.

Ông Richard Cooper. Ảnh: Bloomberg

Nhìn bề ngoài, vấn đề nợ xấu doanh nghiệp có vẻ như là kết quả từ chuyển động thông thường của chủ nghĩa tư bản khi nhiều công ty rơi vào tình trạng khó khăn do công nghệ thay đổi hoặc sự trỗi dậy của hình thức làm việc từ xa, khiến nhiều tòa nhà văn phòng ở Hồng Kông, London và San Francisco có tỷ lệ trống tăng mạnh.

Tuy nhiên, ở dưới bề mặt là một vấn đề nghiêm trọng và rắc rối hơn: Các khoản nợ doanh nghiệp tăng mạnh trong thời kỳ tiền rẻ bất thường. Giờ đây, khoản nợ đó trở thành gánh nặng lớn hơn khi các ngân hàng trung ương tăng lãi suất và dường như sẽ duy trì chi phí vay ở mức cao trong thời gian lâu hơn dự kiến của hầu hết các chuyên gia kinh tế ở Phố Wall.

Tất nhiên, làn sóng đang dâng lên ở một mức độ nhất định là do thiết kế. Bị bất ngờ khi lạm phát gia tăng, các nhà hoạch định chính sách tiền tệ đã mạnh tay rút tiền mặt khỏi hệ thống tài chính thế giới, cố tìm cách làm chậm nền kinh tế của họ bằng cách chặn dòng tín dụng cho các doanh nghiệp. Chắc chắn, điều đó có nghĩa là một số sẽ thất bại.

Nhưng các túi tín dụng doanh nghiệp có vẻ đặc biệt dễ bị tổn thương sau khi phình to trong những năm lãi suất thấp nhất, khi ngay cả các công ty đang chùn bước cũng có thể dễ dàng vay mượn để trì hoãn việc tính toán.

Tại Mỹ, số lượng trái phiếu lãi suất cao và các khoản vay có đòn bẩy - do các doanh nghiệp rủi ro hơn, kém uy tín hơn nợ đã tăng hơn gấp đôi từ năm 2008 lên 3.000 tỷ USD vào năm 2021, trước khi Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu tăng lãi suất mạnh nhất, theo đến dữ liệu toàn cầu của S&P.

Trong cùng thời kỳ, các khoản nợ của các công ty phi tài chính Trung Quốc đã tăng lên so với quy mô nền kinh tế của quốc gia đó. Và ở châu Âu, doanh số bán trái phiếu rác đã tăng hơn 40% chỉ riêng trong năm 2021.

Rất nhiều trong số những chứng khoán đó sẽ cần phải được hoàn trả trong vài năm tới, góp phần tạo nên bức tường nợ 785 tỷ USD sắp đến hạn.

Với tình hình tăng trưởng đang chững lại ở Trung Quốc và châu Âu, Fed dự kiến sẽ tiếp tục tăng lãi suất, những khoản trả nợ đó có thể là quá sức chịu đựng của một số doanh nghiệp. Dữ liệu cho thấy chỉ riêng ở châu Mỹ, đống trái phiếu và khoản vay gặp khó khăn đã tăng hơn 360% kể từ năm 2021. Nếu nó tiếp tục lan rộng, điều đó có thể dẫn đến chu kỳ vỡ nợ trên diện rộng đầu tiên kể từ cuộc Đại khủng hoảng tài chính.

Carla Matthews, người đứng đầu công ty tư vấn PwC ở Anh, cho biết: "Nó giống như một sợi dây thun. "Bạn có thể thoát khỏi một mức độ căng thẳng nhất định. Nhưng sẽ có lúc nó sẽ bị đứt".

Văn phòng của các tổ chức tài chính toàn cầu ở quận Canary Wharf vào tháng 1/2020. Ảnh: Bloomberg

Điều đó đã bắt đầu xảy ra, với hơn 120 vụ phá sản lớn chỉ riêng ở Mỹ trong năm nay. Mặc dù vậy, chưa đến 15% trong số gần 600 tỷ USD giao dịch nợ ở mức khó khăn trên toàn cầu đã thực sự vỡ nợ, dữ liệu cho thấy. Điều đó có nghĩa là các công ty nợ hơn nửa nghìn tỷ USD có thể không trả được, hoặc ít nhất là phải vật lộn để làm như vậy.

Tuần này, Dịch vụ nhà đầu tư của Moody cho biết tỷ lệ vỡ nợ đối với các công ty cấp độ đầu cơ trên toàn thế giới dự kiến sẽ đạt 5,1% vào năm tới, tăng từ mức 3,8% trong 12 tháng kết thúc vào tháng 6. Theo kịch bản bi quan nhất, nó có thể tăng cao tới 13,7%, vượt qua mức đạt được trong cuộc khủng hoảng tín dụng 2008-2009.

Bất động sản thương mại là tâm điểm

Tất nhiên, còn nhiều điều chưa chắc chắn. Nền kinh tế Mỹ vẫn kiên cường một cách đáng ngạc nhiên khi đối mặt với chi phí vay cao hơn. Trong khi đó, tốc độ tăng lạm phát của Mỹ giảm dần đều đang thắp lên kỳ vọng Fed có thể hướng nền kinh tế đến một cuộc hạ cánh mềm.

Dù vậy, nền kinh tế Mỹ sẽ đối mặt thách thức ngay cả khi số lượng các vụ vỡ nợ doanh nghiệp tăng ở mức khiêm tốn. Số vụ vỡ nợ càng gia tăng, càng có nhiều nhà đầu tư và ngân hàng có thể siết chặt hoạt động cho vay, từ đó, đẩy nhiều công ty vào tình trạng khó khăn khi các lựa chọn vay vốn biến mất. Các vụ phá sản cũng gây áp lực lên thị trường việc làm khi người lao động bị sa thải, dẫn đến sức chi tiêu của người tiêu dùng giảm xuống.

Không có ngành nào khác phải đối mặt áp lực gay gắt như bất động sản thương mại ở các nước phát triển do tỷ lệ nhân viên văn phòng quay trở lại làm việc thấp khiến các tòa nhà trống trải và các trung tâm thành phố trở nên hoang vắng.

Dữ liệu cho thấy hơn 1/4 nợ xấu doanh nghiệp trên toàn thế giới, tương đương khoảng 168 tỷ đô la, gắn liền với lĩnh vực bất động sản, cao hơn nợ xấu ở bất kỳ lĩnh vực đơn lẻ nào khác.

Tương lai bất động sản thương mại dường như vẫn ảm đạm. Một cuộc khảo sát của hãng tư vấn bất động sản Knight Frank cho thấy một nửa số công ty đa quốc gia lớn có kế hoạch cắt giảm diện tích văn phòng. Việc thuyết phục khách thuê trở lại có thể tốn kém, đặc biệt khi các doanh nghiệp ưu tiên không gian làm việc thân thiện với môi trường hơn.

Hầu hết các khoản nợ xấu liên quan đến lĩnh vực bất động sản là kết quả của cú sụp đổ bất động sản ở Trung Quốc. Khi China Evergrande Group tái cơ cấu khoản nợ của mình, các tập đoàn bất động sản lớn khác như Dalian Wanda Group và Country Garden Holdings chứng kiến giá trái phiếu của họ lao dốc.

Tại Mỹ, trái phiếu đáo hạn vào năm 2025 của công ty không gian làm việc chung WeWork hiện có lợi suất khoảng 70%, cho thấy mức độ rủi ro vỡ nợ rất cao. WeWork lỗ chồng chất kể từ tiến hành chào bán cổ phần lần đầu ra công chúng ( IPO) vào năm 2020.

Thực tế hậu đại dịch

Minh họa: Bloomberg

Tại Canary Wharf ở London, tên của HSBC được trang trí trên đỉnh của tòa tháp văn phòng 45 tầng, là trụ sở chính của ngân hàng này trong hai thập kỷ. Đó là một trong những ngân hàng lớn đã biến bờ sông từng bị bỏ hoang ở phía đông London thành một trung tâm tài chính thế giới.

Ngay cả trước khi xảy ra đại dịch, các ngân hàng đã âm thầm thu hẹp diện tích văn phòng ở London, phản ánh cả việc cắt giảm chi phí và việc Vương quốc Anh rời Liên minh châu Âu. Công việc từ xa đã tăng tốc nó.

Điều đó đặc biệt khó khăn đối với Canary Wharf. Hai tòa nhà thuộc sở hữu của nhà phát triển bất động sản Trung Quốc Cheung Kei Group đã bị người nhận tiếp quản sau khi các khoản thanh toán khoản vay không được thực hiện.

Vào tháng 6, có nhiều tin xấu hơn, HSBC cho biết họ có kế hoạch rời đi vào cuối năm 2026. Đó là một đòn giáng khác đối với Canary Wharf Group, nhà phát triển có xếp hạng tín dụng đã bị cắt sâu khi tỷ lệ trống tăng lên và các nhà bán lẻ ở đó gặp khó khăn. Nó có hơn 1,4 tỷ bảng Anh (khoảng 1,8 tỷ USD) khoản nợ đến hạn vào năm 2024 và 2025.

Không có ngành nào khác đang phải đối mặt với áp lực gay gắt như bất động sản thương mại do văn phòng quay trở lại chậm khiến các tòa nhà trống rỗng và trung tâm thành phố thưa dần. Dữ liệu cho thấy hơn một phần tư số nợ khó đòi trên toàn thế giới, tương đương khoảng 168 tỷ USD gắn liền với lĩnh vực bất động sản, nhiều hơn bất kỳ nhóm đơn lẻ nào khác.

Dường như có một chút cứu trợ trên đường chân trời. Một cuộc khảo sát của nhà môi giới bất động sản Knight Frank cho thấy một nửa số công ty quốc tế mà họ khảo sát đang có kế hoạch cắt giảm diện tích văn phòng. Việc thuyết phục người thuê trở lại có thể tốn kém, đặc biệt khi các doanh nghiệp tìm kiếm không gian làm việc thân thiện với môi trường hơn.

"Hiện tại, người thuê nhà có quyền thương lượng", Euan Gatfield, giám đốc điều hành của Fitch Ratings cho biết.

Hầu hết các khoản nợ khó đòi liên quan đến lĩnh vực bất động sản là kết quả của sự sụp đổ bất động sản ở Trung Quốc. Khi China Evergrande Group tái cơ cấu khoản nợ của mình, các công ty lớn như Dalian Wanda Group Co. và Country Garden Holdings Co. đã chứng kiến giá các khoản nợ của họ lao dốc. Tại Mỹ, gã khổng lồ không gian làm việc chung WeWork Inc. , công ty lỗ chồng chất kể từ đợt IPO năm 2020, có trái phiếu đáo hạn vào năm 2025 hiện có lợi suất khoảng 70%.

Khi nhu cầu về không gian văn phòng suy yếu, Tập đoàn Canary Wharf đang tìm cách cắt giảm sự phụ thuộc của quận vào ngành tài chính, với kế hoạch thu hút các công ty khoa học đời sống và xây dựng thêm nhiều khu dân cư. Các nhà đầu tư nghi ngờ: Một trong những trái phiếu của công ty, đáo hạn vào năm 2028, đang được giao dịch ở mức khoảng 68% mệnh giá. Canary Wharf và các công ty khác từ chối bình luận.

Cỗ máy mua lại

Các công ty cổ phần tư nhân phát đạt nhờ tín dụng dễ dàng nhờ một công thức đơn giản. Tìm một công ty để mua, vay tiền từ Phố Wall, sau đó cắt giảm chi phí để kiếm lợi nhuận. Điều đó thường khiến các công ty đó mắc nợ rất nhiều, thường là các khoản vay có lãi suất thả nổi.

Điều đó chẳng quan trọng gì khi Fed ấn định lãi suất gần bằng 0, và một số công ty mua lại dường như thấy ít rủi ro rằng lãi suất sẽ tăng, thậm chí chọn không mua các biện pháp phòng ngừa rủi ro có chi phí tương đối thấp để bảo vệ công ty của họ. Giờ đây, các hóa đơn lãi suất hiện đang tăng cao đối với các khoản vay có lãi suất thả nổi đó, đẩy nhiều doanh nghiệp trong số đó đến bờ vực.

Hơn 70 tỷ USD nợ từ các công ty cổ phần tư nhân đang giao dịch ở mức khó khăn. Shutterfly LLC, công ty in ảnh trực tuyến, là một trong số đó.

Apollo Global Management đã mua Shutterfly khoảng 4 năm trước với giá khoảng 2,7 tỷ USD, phần lớn được tài trợ bằng nợ. Khi tái cấp vốn vào năm 2021, lãi suất cho khoản vay có thời hạn khoảng 1 tỷ USD chỉ khoảng 5%. Vào thời điểm đó, Moody's kỳ vọng khoản nợ sẽ trở nên dễ quản lý hơn khi hoạt động kinh doanh được cải thiện.

Điều đó đã không xảy ra. Thay vào đó, Shutterfly đốt tiền mặt khi lạm phát siết chặt người tiêu dùng và doanh nghiệp.

Trong khi đó, lãi suất cho vay đã tăng lên khoảng 10% trong năm nay. Khi triển vọng tài chính của công ty trở nên đen tối, những người cho vay của công ty đã đồng ý hoán đổi khoản vay để lấy các nghĩa vụ mới sẽ đẩy các hóa đơn nợ của công ty ra ngoài. Moody's cho biết thỏa thuận này giống như một vụ vỡ nợ và xếp hạng khoản nợ mới vào loại rác. Apollo đã không trả lời các yêu cầu bình luận về Shutterfly. Shutterfly từ chối bình luận.

Tỷ giá tăng đang gây ra mối đe dọa kép đối với các công ty gắn liền với chi tiêu của người tiêu dùng khi hóa đơn cao hơn siết chặt ngân sách hộ gia đình.

Quảng cáo là một trong những chi phí sớm nhất mà các công ty cắt giảm khi họ chuẩn bị đối mặt với suy thoái kinh tế và điều đó có thể ảnh hưởng đến những công ty như Audacy Inc. Một trong những chủ sở hữu đài phát thanh lớn nhất của Mỹ, Audacy có khoản nợ hơn 800 triệu USD đến hạn vào năm tới.

Vào tháng 5, S&P đã hạ xếp hạng của công ty xuống mức thấp nhất, dự đoán rằng công ty sẽ buộc phải cơ cấu lại nợ khi nền kinh tế chậm lại. Audacy cho biết trong một tuyên bố rằng họ hiện đang nói chuyện với những người cho vay về các lựa chọn tái cấp vốn. Trái phiếu của họ đáo hạn vào năm 2029 được đổi chủ lần cuối với giá dưới 5 xu.

Ở những nơi khác, các khoản nợ của công ty tạp hóa Pháp Casino Guichard-Perrachon SA đã được xây dựng trong nhiều năm. Dưới thời Jean-Charles Naouri, nó bắt tay vào một loạt vụ mua lại để mở rộng sang các thị trường mới, bao gồm cả Brazil.

Khi công việc kinh doanh phát triển, nợ nần chồng chất. Sau đó, đại dịch đã giải quyết những thách thức mới: Sự tập trung của sòng bạc ở các khu du lịch đã phản tác dụng trong thời gian phong tỏa, cũng như giá của nó tăng vọt trong thời kỳ lạm phát sau đó.

Naouri hiện có vẻ sắp mất quyền kiểm soát công ty, công ty có khoản nợ hơn 3 tỷ euro (khoảng 3,4 tỷ USD) sẽ đáo hạn trong hai năm tới và đang tham gia vào các cuộc đàm phán tái cơ cấu nợ do tòa án giám sát.

Nhà đầu tư người Séc Daniel Kretinsky có thể nắm quyền kiểm soát Casino sau khi nhận được sự ủng hộ từ các chủ nợ chính về đề nghị bơm 1,2 tỷ euro vào cửa hàng tạp hóa. Các chủ nợ sẽ hoán đổi một số khoản nợ của họ để lấy vốn chủ sở hữu.

(Nguồn: Bloomberg)

Tin liên quan

Advertisement

Advertisement

Đọc tiếp