15/10/2023 12:00

Việc bán tháo trái phiếu dẫn đến sự hỗn loạn của thị trường chứng khoán

Sự hỗn loạn trên thị trường trái phiếu đang khiến các nhà giao dịch cổ phiếu lo lắng rằng giá cổ phiếu sẽ giảm mạnh có thể không còn xa nữa.

Sáng ngày 15/10/1987, người dân Seven Oaks gần London thức dậy khi thấy sáu cái cây nổi tiếng của họ bị đốn ngã trong cơn bão lớn khiến 18 người thiệt mạng.

Một tuần sau, cả nước chứng kiến một cuộc Đại khủng hoảng làm sụp đổ thị trường chứng khoán, khiến giá trị tài sản lao dốc và chỉ số cổ phiếu FTSE 100 lao dốc.

Ngày Thứ Hai Đen Tối, như người ta thường gọi, là thảm họa lớn nhất trên thị trường chứng khoán toàn cầu kể từ khi Phố Wall sụp đổ năm 1929, và ảnh hưởng của nó đã ảnh hưởng đến chính sách và quy định trong nhiều năm sau đó.

Nhưng trận động đất tài chính vào đúng ngày 19/10/1987 đã xảy ra trước những cơn chấn động, dấu hiệu cho thấy điều gì đó tồi tệ sắp xảy ra.

Một số nhà phân tích hiện lo ngại rằng những cơn chấn động tương tự đang xảy ra.

Một là tình trạng bán tháo trên thị trường trái phiếu thế giới, phần lớn nhờ vào sức mạnh ấn tượng của nền kinh tế và thị trường lao động Mỹ trước những đợt tăng lãi suất liên tiếp của Cục Dự trữ Liên bang Mỹ (Fed).

Các nhà giao dịch trên sàn giao dịch chứng khoán New York. Một số nhà quan sát thị trường hiện đang dự đoán rằng việc bán tháo trên thị trường trái phiếu sẽ khiến giá cổ phiếu sụt giảm. Ảnh: AFP

Điều này dẫn đến dự đoán rằng Fed và các ngân hàng trung ương khác, bao gồm cả Ngân hàng Anh, sẽ giữ lãi suất cao hơn trong thời gian dài hơn, khiến lãi suất trái phiếu tăng vọt và giá giảm.

Mặt khác, thị trường chứng khoán đã có một năm khá tốt, chống đỡ được những tác động liên tục của việc tăng lãi suất trong môi trường lạm phát cao hơn bình thường.

Nhà quản lý tiền tệ BlackRock cho biết hôm 13/10 rằng khách hàng của họ đang chuyển sang "khóa lãi suất" với số lượng đáng kể.

"Lần đầu tiên sau gần hai thập kỷ, khách hàng đang kiếm được lợi nhuận thực sự bằng tiền mặt và có thể chờ đợi sự chắc chắn hơn về chính sách và thị trường trước khi tái mạo hiểm", giám đốc điều hành Larry Fink cho biết.

Một số nhà quan sát thị trường cho rằng sự chấn động đáng lo ngại đối với thị trường nằm ở mức định giá tương đối của thị trường vốn và thị trường nợ.

Theo nền tảng phân tích toàn cầu Koyfin, vào tháng 8, chỉ số cổ phiếu S&P 500 đã đạt mức chưa từng thấy kể từ thời kỳ bùng nổ dot-com vào đầu thế kỷ này, so với chỉ số theo dõi thị trường trái phiếu doanh nghiệp Mỹ.

Nói cách khác, các nhà giao dịch đã dành vài tháng qua để thoát khỏi trái phiếu và đổ xô vào cổ phiếu.

"Ngân hàng trung ương bị đóng hộp"

Đầu tháng này, các nhà kinh tế đã rất ngạc nhiên khi thị trường lao động Mỹ có thêm gấp đôi số việc làm mới so với dự đoán, bất chấp lãi suất tăng.

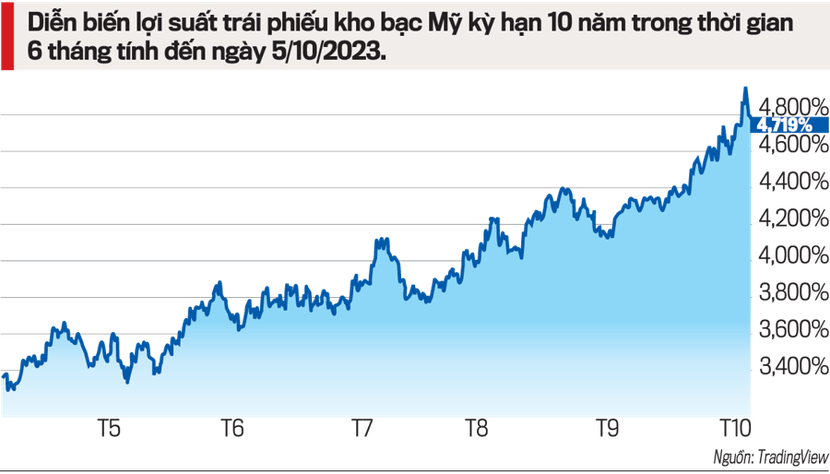

Điều đó đã khiến lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm có thời điểm vượt 4,8%, cao nhất kể từ khi cuộc khủng hoảng nợ dưới chuẩn bùng nổ ở Mỹ vào tháng 8/2007. Lợi suất trái phiếu chính phủ Đức kỳ hạn 10 năm có lúc vượt 3%, mức cao nhất kể từ năm 2011.

Lợi suất trái phiếu tính bằng lợi tức cuống phiếu chia cho giá trái phiếu, có đơn vị tính là %/năm, phản ánh mức lợi nhuận mà nhà đầu tư kỳ vọng nhận được khi mua một trái phiếu cụ thể.

Khi giá trái phiếu tăng, lợi suất giảm, khi giá trái phiếu giảm, lợi suất tăng. Ở Mỹ và nhiều quốc gia khác, lợi suất trái phiếu chi phối lãi suất của các khoản vay mà người tiêu dùng và doanh nghiệp đi vay để mua nhà, mua xe, đầu tư cho sản xuất kinh doanh…

Không chỉ chính phủ Mỹ phải trả nhiều tiền hơn để vay tiền. Ở Anh, kỳ hạn 10 năm đang có lãi suất khoảng 4,5% và chính phủ Ý đang phải trả gần 5% cho khoản nợ của mình.

Trong khi đó, Đức, nơi lãi suất trái phiếu chính phủ gần đây đã rơi vào vùng âm, nghĩa là các nhà đầu tư đang ở trong tình thế kỳ lạ khi phải trả tiền để cho chính phủ vay, hiện có lãi suất trái phiếu khoảng 3%.

"Đó là một tình huống rất tế nhị," Russ Mold, giám đốc đầu tư tại AJ Bell nói với The National.

"Những người cảnh giác về trái phiếu đang thể hiện sự hiện diện của họ và điều này khiến các ngân hàng trung ương rơi vào tình thế rất khó khăn.

"Các khoản vay khổng lồ có nghĩa là các chính phủ phương Tây thực sự không đủ khả năng chi trả lãi suất để duy trì ở mức cao hơn trong thời gian dài hơn, nhưng việc cắt giảm chúng có nghĩa là có nguy cơ xảy ra lạm phát, đặc biệt nếu xung đột ở Gaza kéo dài hoặc lan rộng và kéo giá dầu lên cao.

"Về mặt này, các ngân hàng trung ương bị ràng buộc bởi nợ nần và lạm phát, và thị trường, vốn đã dựa dẫm hoặc tin tưởng vào họ quá lâu, giờ đây phải đối mặt với sự không chắc chắn này".

Do đó, kết hợp giá trái phiếu giảm với định giá thị trường chứng khoán ngày càng được định giá quá cao và khả năng giá cổ phiếu sụt giảm trở nên ít xa hơn so với sáu tháng trước.

"Bộ bảy vĩ đại"

Tuy nhiên, có một số cảnh báo cho tất cả điều này. Xét về sức mạnh của cổ phiếu Mỹ, một phần lớn trong số đó tập trung vào cổ phiếu của cái được gọi là "Bộ bảy vĩ đại" – Apple, Microsoft, Alphabet, công ty mẹ của Google, Amazon, Nvidia, Meta và Tesla.

"Chỉ số chuẩn S&P 500 đã tăng 14% trong năm nay, điều này không mang đến dấu hiệu tuyệt vọng ngay lập tức", ông Richard Hunter, Giám đốc Thị trường tại Interactive Investor cho biết.

Mọi người xếp hàng bên ngoài Apple Store gần Place de l'Opera vào ngày Apple ra mắt iPhone 15. Apple là một trong những cổ phiếu 'Bộ bảy tráng lệ' đã và đang mang lại một phần sức mạnh đáng kể cho thị trường Mỹ. Ảnh: Reuters

"Một số lợi nhuận tập trung vào một số cổ phiếu công nghệ vốn hóa lớn, được gọi là 'Bộ bảy tuyệt vời', nhưng nền kinh tế cơ bản có vẻ kiên cường".

"Mặc dù hiện tại không có dấu hiệu rõ ràng nào, một phần do thị trường việc làm phát triển mạnh mẽ, nhưng có khả năng là người tiêu dùng quan trọng, vốn chiếm phần lớn tăng trưởng kinh tế ở Mỹ, đang phải chịu áp lực ngày càng tăng".

Hiện tại, việc bán tháo trên thị trường trái phiếu đã có tác động lan tỏa hạn chế lên giá cổ phiếu. Nhưng đối với một số nhà phân tích, sự lây lan là không thể tránh khỏi.

Một ghi chú nghiên cứu gần đây của Barclays cho biết "cổ phiếu có khả năng đáng kể để định giá lại thấp hơn trước khi trái phiếu ổn định".

Nhưng đối với ông Paul Danis, người đứng đầu bộ phận phân bổ tài sản tại RBC Brewin Dolphin, "lịch sử cho thấy không nhất thiết phải chứng khoán giảm giá đáng kể thì lợi suất trái phiếu mới ngừng tăng".

"Hầu hết thời gian, thị trường trái phiếu không lấy tín hiệu từ thị trường chứng khoán. Thường xuyên hơn không, đó là cách khác.

"Trong trường hợp đầu tiên, trái phiếu được thúc đẩy bởi các biến số như tăng trưởng, lạm phát, chính sách tiền tệ và cung/cầu.

"Nhưng có một vòng phản hồi không ngừng nghỉ giữa cổ phiếu và trái phiếu. Giá cổ phiếu giảm mạnh sẽ thắt chặt các điều kiện tài chính và đè nặng lên tăng trưởng. Điều này cuối cùng góp phần kéo lợi suất trái phiếu xuống thấp hơn".

Các loại tài sản và bài học đầu tư

Thị trường trái phiếu và vốn cổ phần đã được thử thách bởi một số cú sốc nhỏ trong năm nay, từ sự sụp đổ của Ngân hàng Thung lũng Silicon, đến sự can thiệp của Ngân hàng Anh khi các quỹ đầu tư dựa trên trách nhiệm pháp lý (LDI) rơi vào khủng hoảng tiền mặt vào cuối năm. của tháng trước.

Nhưng nếu có một điều mà nhà đầu tư khôn ngoan đã học được gần một thế kỷ sau vụ sụp đổ Phố Wall năm 1929, thì đó là sự đa dạng hóa chính là chìa khóa vì các loại tài sản khác nhau phản ứng và hoạt động khác nhau ở các giai đoạn khác nhau của chu kỳ kinh tế.

Thương nhân chen chúc trên sàn giao dịch chứng khoán. Thứ Hai đen tối tại Sở giao dịch chứng khoán Mỹ, ngày 19/10/1987. Liệu có dấu hiệu nào cho thấy sự sụp đổ như vậy có thể sớm lặp lại không? Ảnh: Getty

Việc có sự kết hợp tài sản giữa cổ phiếu, trái phiếu, bất động sản và hàng hóa có nghĩa là người quản lý quỹ nhanh nhẹn sẽ không những không đặt tất cả trứng vào một giỏ mà còn phải đủ hiểu biết để dự đoán khi nào đáy sắp rơi ra khỏi một giỏ cụ thể. rổ.

Tuy nhiên, điều đó không phải lúc nào cũng diễn ra trong thế giới thực, ông Mold nói.

"Điều có xu hướng xảy ra là rắc rối ở một loại tài sản này sẽ buộc phải bán ở một loại tài sản khác", ông nói.

"Các nhà đầu tư sợ hãi khi thấy một loại tài sản chao đảo và quyết định tự bảo vệ mình bằng cách kiếm lợi nhuận ở nơi họ có thể ở nơi khác, hoặc tệ hơn là nhận thấy rằng khoản lỗ ở một khu vực buộc phải bán ở nơi khác.

"Việc ép bán có thể trở nên đặc biệt gay gắt khi có liên quan đến đòn bẩy hoặc nợ và các nhà đầu tư phải vay mượn để củng cố vị thế của họ.

"Một khi lệnh dừng lỗ được thực hiện và lệnh gọi ký quỹ nhận được, thì nhà đầu tư phải thanh lý và việc buộc bán có thể đẩy giá xuống thấp hơn, gây ra nhiều lệnh dừng lỗ và lệnh gọi ký quỹ hơn, đồng thời tạo ra một loạt đợt bán ra".

"Những va chạm"

Câu hỏi đặt ra là: Chúng ta có thể tiến gần đến mức nào đối với "thác bán tháo" kiểu Thứ Hai Đen trên thị trường chứng khoán, khi chỉ số FTSE 100 mất 11% trong một phiên?

Điều đó hoàn toàn có thể xảy ra, với những chấn động đang được cảm nhận vào lúc này và sự bất ổn gia tăng do thế giới địa chính trị mang lại. Có vẻ như bất kỳ cú sốc lớn nào bây giờ cũng có thể là cọng rơm làm gãy lưng lạc đà.

Susannah Streeter tại Hargreaves Lansdown cảm thấy các nhà đầu tư nên "chuẩn bị sẵn sàng cho một giai đoạn biến động sắp tới".

Một thanh niên đọc tờ Evening Standard bên ngoài Royal Exchange ở London, với dòng tiêu đề đề cập đến vụ sụp đổ thị trường chứng khoán ngày hôm đó, được gọi là Thứ Hai Đen tối, ngày 19/10/1987. Ảnh: Getty Images

Bà nói: "Các tác nhân được cho là rất phức tạp và có thể là sự kết hợp của một cú sốc địa chính trị mới, giá năng lượng tăng cao hoặc đơn giản là lạm phát sẽ tiếp tục ở mức quá cao".

Trong khi đó, một số nhà kinh tế cảm thấy sự sụp đổ của thị trường chứng khoán là điều không thể tránh khỏi và đơn giản sẽ là màn hạ màn cuối cùng trong câu chuyện kéo dài hàng thập kỷ về tiền rẻ và nợ tăng cao.

Tuy nhiên, những người khác không chắc chắn rằng thảm họa hoàn toàn và sự sụp đổ nghiêm trọng của thị trường chứng khoán sắp xảy ra.

Ông Hunter là một chuyên gia kỳ cựu trong thị trường tài chính của Thành phố Luân Đôn, từng là nhà môi giới trên các sàn giao dịch từ những năm 1980, khi các giao dịch trên giấy có nghĩa là thông tin di chuyển qua thị trường chậm hơn nhiều so với môi trường giao dịch nhanh chóng ngày nay.

Điều này có nghĩa là các đợt sóng xung kích từ Thứ Hai Đen tối năm 1987 mất nhiều thời gian hơn để truyền qua hệ thống so với trường hợp ngày nay.

"Các chương trình giao dịch và hoảng loạn do nhà đầu tư điều khiển, vào thời điểm đó không phù hợp với mục đích năm 1987, ngày nay đã được thay thế bằng một cách tiếp cận đo lường hơn đối với môi trường rủi ro chung", ông cho biết.

"Điều này không có nghĩa là sẽ không còn cú sốc nào nữa nhưng hiện tại, thị trường đang cảnh giác và sẵn sàng giải quyết những va chạm như vậy trên đường đi".

(Nguồn: The National)

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp