20/11/2021 13:23

Thời điểm tốt để cân nhắc cổ phiếu ngân hàng

Cổ phiếu ngân hàng đã điều chỉnh khoảng 16% từ mức đỉnh vào tháng 7 năm nay và gần như đi ngang trong vòng 3 tháng qua. Tính từ đầu năm đến nay, cổ phiếu ngân hàng cũng tăng chậm hơn so với mức tăng chung của VN-Index.

Bộ phận Phân tích Công ty quản lý quỹ KIM Việt Nam cho rằng, đây là thời điểm tốt để cân nhắc cổ phiếu ngân hàng .

Nhóm cổ phiếu ngân hàng sau một thời gian dài điều chỉnh giảm giá thì phiên giao dịch cuối tuần qua (ngày 19/11) đã đồng loạt tăng. Trong phiên sáng, hầu hết các cổ phiếu ngân hàng đều khởi sắc, điểm nhấn là HDB có sự bứt phá, sớm chạm trần.

Đóng cửa phiên giao dịch ngày 19/11, cổ phiếu HDB giữ ở giá trần 30.200 đồng/CP, hàng loạt các cổ phiếu khác cũng đóng cửa sắc xanh như PGB, BVB, EIB, TCB, LPB, ACB…, chỉ số ít cổ phiếu đóng cửa tham chiếu hoặc giá đỏ như MBB tham chiếu, trong khi BID giá đỏ 44.400 đồng/CP….

Quản lý quỹ KIM Việt Nam đã đưa ra những luận điểm chính cho rằng đây là thời điểm tốt để cân nhắc cổ phiếu ngân hàng.

Thứ nhất, ngành ngân hàng Việt Nam đang nằm trong chu kỳ ROE cao nhất so với các nước khác trong khu vực và thậm chí là thuộc nhóm cao nhất thế giới (>20% so với 12,2% của nhóm thị trường châu Á Thái Bình Dương mới nổi và 10,9% của của thế giới, ước tính cho 2022).

Tuy nhiên, cũng cần lưu ý rằng, trong khi hầu như các nước trên thế giới và khu vực đã áp dụng chuẩn Basel 3 thì Việt Nam vẫn đang trong giai đoạn chuyển giao từ Basel 2 sang Basel 3. Điều này có nghĩa là mức ROE của Việt Nam, nếu áp dụng đầy đủ các tiêu chí của Basel 3 sẽ thấp hơn so với mức hiện tại. Mặc dù vậy, mức ROE của ngành ngân hàng Việt Nam, nếu áp dụng đầy đủ các tiêu chí của Basel 3, vẫn thuộc nhóm có ROE cao.

Thứ hai, ảnh hưởng nặng nề đối với nền kinh tế do Covid-19 trong quý III không gây xáo trộn quá lớn đối với ngành ngân hàng. Việc tăng nợ xấu do ảnh hưởng của Covid-19 vẫn trong mức kiểm soát, theo quan điểm của Quản lý quỹ KIM Việt Nam;

Thứ ba, việc đẩy mạnh bán vốn chiến lược và hoạt động tăng vốn của các ngân hàng sắp tới giúp tăng nguồn vốn và dư địa phát triển. Cụ thể, VCB đang có kế hoạch phát hành riêng lẻ 6,5%, và BID tăng vốn với mức 8,5%, VPB với mức 15%, OCB với mức 5%, và LPB với mức 5,5%;

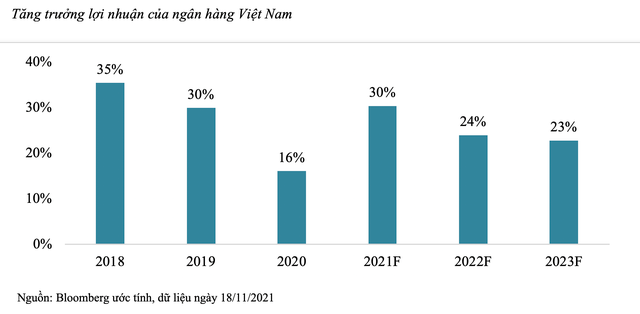

Quản lý quỹ KIM Việt Nam kỳ vọng lợi nhuận ngân hàng sẽ duy trì tốt trong 2022 với mức tăng trung bình khoảng 24%.

Trong năm 2021, hầu hết các ngân hàng đã mạnh tay trích lập dự phòng cho các khoản nợ xấu và nợ tái cơ cấu. Sang năm 2022, áp lực lập dự phòng cũng sẽ ít hơn, tín dụng cũng được kỳ vọng tăng 14 - 18%, các thu nhập từ phí của hoạt động bancassurance đang rất tốt.

Tại mức định giá hiện tại 1.8x FY21E P/B và 1.5x FY22 P/B2, bộ phận phân tích Quản lý quỹ Kim Việt Nam cho rằng, ngành ngân hàng hiện vẫn được đánh giá là hấp dẫn trong bối cảnh giá đã điều chỉnh từ đỉnh tháng 7. Nếu nhìn lại lịch sử 5 năm qua, hầu hết các ngân hàng hiện đang giao dịch tại mức định giá trung bình 5 năm trong khi mức ROE đã cải thiện hơn trước rất nhiều và thậm chí đạt mức cao nhất trong vòng 5 năm qua.

|

Trong các ngân hàng, Quản lý quỹ KIM Việt Nam cho rằng, TCB và MBB có nhiều tiềm năng tăng trưởng nhất khi có lợi thế huy động nguồn tiền gửi không kỳ hạn, đa dạng nguồn thu từ các hoạt động thu phí dịch vụ thay vì tập trung nhiều vào nguồn thu từ hoạt động cho vay, quản lý và trích lập dự phòng nợ xấu thận trọng, cũng như có tỷ lệ an toàn vốn cao so với các ngân hàng khác.

Tất cả những yếu tố này là điều kiện để được NHNN xét duyệt mức tăng trưởng tín dụng cao hơn, từ đó lợi nhuận của ngân hàng sẽ có thể tăng nhanh hơn so với ngành.

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp