09/08/2023 22:41

Những biểu đồ này cho thấy sự lo lắng của Moody's về các ngân hàng Mỹ

Việc hạ bậc xếp hạng của Moody's và cảnh báo triển vọng đối với một loạt ngân hàng Mỹ trong tuần này cho thấy, ngành này vẫn phải đối mặt với áp lực sau sự sụp đổ của Silicon Valley Bank.

Mối lo ngại về lĩnh vực này đã giảm bớt sau khi kết quả quý 2 cho thấy hầu hết các nhà băng đã ổn định mức tiền gửi sau những tổn thất nặng nề trong cuộc khủng hoảng ngân hàng khu vực hồi tháng 3.

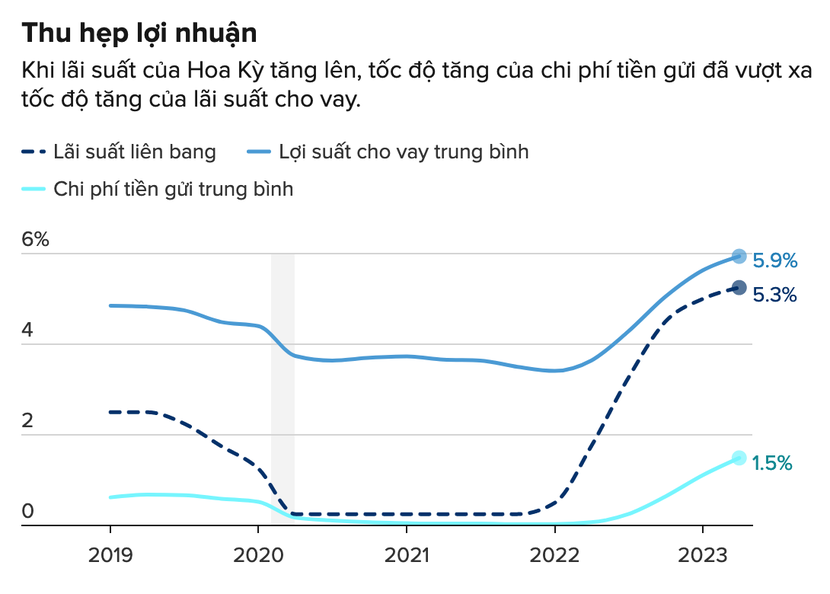

Nhưng một vấn đề mới có thể ảnh hưởng đến các ngân hàng vừa và nhỏ: Họ buộc phải trả các khoản tiền gửi nhiều hơn, vượt xa so với tăng trưởng lợi nhuận từ các khoản cho vay.

Ana Arsov, đồng giám đốc ngân hàng toàn cầu của Dịch vụ nhà đầu tư của Moody và là đồng tác giả của báo cáo hạ cấp cho biết: "Các ngân hàng giữ tiền gửi của họ, nhưng họ đã làm như vậy với một cái giá phải trả. "Họ đã phải thay thế nó bằng kinh phí đắt hơn. Đó là mối quan tâm về lợi nhuận khi tiền gửi tiếp tục rời khỏi hệ thống".

Các ngân hàng thường được kỳ vọng sẽ phát đạt khi lãi suất tăng. Mặc dù ngân hàng ngay lập tức tính lãi suất cao hơn đối với các khoản vay bằng thẻ tín dụng và các sản phẩm khác, nhưng họ thường di chuyển chậm hơn trong việc tăng số tiền họ trả cho người gửi tiền. Điều đó làm tăng tỷ suất lợi nhuận cho vay, làm cho hoạt động cốt lõi sinh lãi nhiều hơn.

Nguồn: Moody's. Dữ liệu tính đến quý 2/2023. Biểu đồ: CNBC.

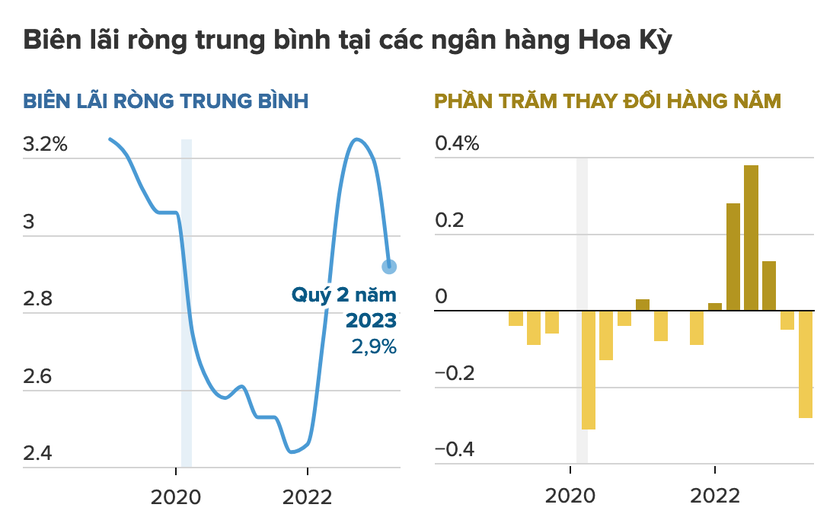

Khoảng thời gian này, sự gia tăng từ lãi suất cao hơn đặc biệt thoáng qua. Nó đã bốc hơi trong quý đầu tiên của năm nay, khi sự sụp đổ của ngân hàng khiến những người gửi tiền không còn tự mãn và tăng trưởng biên lãi ròng trở nên âm.

Arsov nói: "Lợi nhuận của ngân hàng đã đạt đến đỉnh điểm trong thời điểm hiện tại. Một trong những yếu tố mạnh nhất đối với các ngân hàng Mỹ, đó là khả năng sinh lời trên mức trung bình đối với các hệ thống khác, sẽ không xuất hiện do tăng trưởng cho vay yếu và khả năng tạo ra chênh lệch thấp hơn".

Biên lợi nhuận thu hẹp, cùng với mức vốn tương đối thấp hơn so với các ngân hàng cùng ngành trong khu vực và lo ngại về vỡ nợ bất động sản thương mại, là những lý do chính khiến Moody's đánh giá lại xếp hạng của mình đối với các ngân hàng sau những hành động trước đó.

Vào tháng 3, Moody's đã đặt sáu ngân hàng, bao gồm cả First Republic, để xem xét hạ cấp và cắt giảm triển vọng của ngành từ ổn định xuống tiêu cực.

Nguồn: Moody's. Dữ liệu tính đến quý 2/2023. Đồ họa: CNBC

Tỷ suất lợi nhuận giảm ảnh hưởng đến việc cân nhắc tín dụng của một số ngân hàng. Trong các báo cáo cụ thể của công ty trong tuần này, Moody's cho biết đang được xem xét để hạ cấp U.S. Bank vì các lý do bao gồm "chi phí đặt cọc tăng và việc sử dụng nguồn vốn bán buôn tăng lên".

Moody's cũng hạ thấp triển vọng của mình đối với Fifth Third Bank, từ ổn định sang âm vì những lý do tương tự, với lý do chi phí tiền gửi cao hơn.

Nhà phân tích nhấn mạnh rằng hệ thống ngân hàng Mỹ nhìn chung vẫn mạnh và ngay cả những ngân hàng bị cắt giảm cũng được xếp hạng đầu tư, cho thấy rủi ro vỡ nợ thấp.

Arsov nói: "Chúng tôi không cảnh báo rằng hệ thống ngân hàng đang bị phá vỡ, chúng tôi đang nói rằng trong vòng 12 tháng đến 2 năm tới, lợi nhuận chịu áp lực, quy định gia tăng, chi phí tín dụng gia tăng.

(Nguồn: CNBC)

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp