20/11/2023 18:19

Doanh thu quý 4 của Vinamilk dự kiến tăng 8,7% so với cùng kỳ

Doanh thu nội địa trong quý 4/2023 của Công ty Cổ phần Sữa Việt Nam (Vinamilk) dự kiến tăng 8,7% so với cùng kỳ.

Tính đến tháng 9/2023, Công ty Cổ phần Sữa Việt Nam đã chính thức giới thiệu dòng sản phẩm sữa nước với một hình ảnh bao bì mới, mang lại ấn tượng tích cực với người tiêu dùng nhờ sự trẻ trung và năng động.

Đồng thời, công ty đã tổ chức nhiều hoạt động marketing như chương trình dùng thử sản phẩm và tặng quà tại các điểm bán hàng, nhằm tương tác trực tiếp với khách hàng và tăng cường nhận thức về thương hiệu mới. Nhờ những nỗ lực này, thị phần của công ty đã cải thiện thêm 2 điểm phần trăm so với đầu năm trong tháng 9/2023.

Dựa trên chiến lược tái định vị thương hiệu, dự kiến hiệu quả sẽ rõ rệt hơn trong quý 4/2023, với doanh thu nội địa dự kiến tăng 8,7% so với cùng kỳ. Trong năm 2024, dự báo sản lượng bán nội địa sẽ tăng 2% so với cùng kỳ, nhờ vào việc tăng cường chiến dịch marketing phù hợp với văn hóa Việt Nam và xu hướng tiêu dùng của giới trẻ, cùng việc ra mắt các dòng sản phẩm mới với bao bì đổi mới.

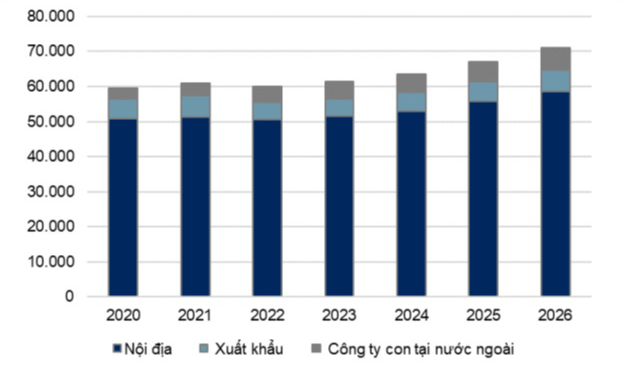

VNDirect dự báo doanh thu xuất khẩu, dự kiến tăng 5,1%/5,0% so với cùng kỳ trong giai đoạn 2023-2024.

Sự gia tăng về sản lượng bán sau ba năm liên tiếp giảm là một tín hiệu tích cực, cho thấy chiến lược tái định vị của công ty đang đem lại hiệu quả và giúp họ khôi phục thị phần trên thị trường sữa nội địa. Trong ngữ cảnh này, giá bán trung bình dự kiến sẽ tăng nhẹ khoảng 1,0% so với cùng kỳ. Do đó, VNDirect dự kiến doanh thu nội địa sẽ tăng 3% so với cùng kỳ trong năm 2024.

Đối với doanh thu xuất khẩu, dự kiến tăng 5,1%/5,0% so với cùng kỳ trong giai đoạn 2023-2024, đặc biệt nhờ vào sự tăng trưởng ổn định ở thị trường Trung Đông và Đông Nam Á. Trong tháng 9/2023, Vinamilk đã ký thỏa thuận hợp tác với hai doanh nghiệp hàng đầu trong lĩnh vực nhập khẩu và phân phối sữa, nhằm đưa sản phẩm sữa của mình vào thị trường tiềm năng này.

Thêm vào đó, dự phóng doanh thu của các công ty con tại nước ngoài của Vinamilk sẽ tăng 11,3%/7,6% so với cùng kỳ trong giai đoạn 2023-2024, chủ yếu nhờ vào sự đóng góp tích cực từ tăng trưởng doanh thu của Angkormilk. Tổng cộng, dự kiến doanh thu của Vinamilk sẽ tăng 2,5%/3,6% so với cùng kỳ trong giai đoạn 2023-2024.

VNDirect dự kiến giá bột sữa nguyên kem sẽ tiếp tục giao dịch ở mức thấp, giảm khoảng 1,0% so với cùng kỳ, trong năm 2024 so với mức trung bình trong năm 2023. Giá bột sữa nguyên kem đã giảm 22,1% so với cùng kỳ trong quý 3/2023, chủ yếu do nhu cầu nhập khẩu yếu tại Trung Quốc.

Theo Rabobank, sản lượng sữa toàn cầu từ 7 nước sản xuất lớn nhất dự kiến sẽ tăng nhẹ, khoảng 0,3%/0,4% so với cùng kỳ trong giai đoạn 2023-2024, thấp hơn mức tăng trưởng trung bình trong giai đoạn 2010-2020 là 1,6%.

Thêm vào đó, nhu cầu phục hồi tại Trung Quốc dự kiến chưa đủ để bù đắp mức tăng sản lượng đáng kể trong nước. Do đó, tăng trưởng sản lượng sữa toàn cầu có thể chậm lại trong quý 4/2023 và năm 2024, mặc dù mức cung và cầu vẫn chưa đạt được sự cân bằng trong ngắn hạn. Ban lãnh đạo công ty cho biết đã chốt hợp đồng về giá bột sữa nguyên kem cho đến quý 1/2024.

Do đó, kỳ vọng Vinamilk sẽ ghi nhận biên lợi nhuận gộp cải thiện 3,2 điểm phần trăm so với cùng kỳ trong quý 4/2023 và duy trì mức tương đương với quý 3/2023. Trong năm 2024, kỳ vọng biên lợi nhuận gộp sẽ cải thiện thêm 1,1 điểm phần trăm, lên mức 42%, nhờ vào chi phí nguyên liệu đầu vào giảm xuống.

Trong quý 4/2023, dự kiến Vinamilk sẽ ghi nhận lợi nhuận ròng tăng 28,8% so với cùng kỳ, lên mức 2.407 tỷ đồng, nhờ vào việc cải thiện biên lợi nhuận gộp lên 3,2 điểm phần trăm và lợi nhuận nền thấp trong quý 4/2022. Trong năm 2023, lợi nhuận ròng sẽ tăng 5,1% so với cùng kỳ, lên mức 8.955 tỷ đồng.

Đối với năm 2024, VNDirect dự báo lợi nhuận ròng sẽ tăng 8,8% so với cùng kỳ, nhờ vào sự tăng trưởng doanh thu tổng cộng 3,6% so với cùng kỳ, trong đó doanh thu nội địa tăng 3,0% và doanh thu từ nước ngoài tăng 6,3% so với cùng kỳ.

Biên lợi nhuận gộp dự kiến cải thiện thêm 1,1 điểm phần trăm do chi phí nguyên liệu đầu vào giảm và tỷ lệ phần trăm chi phí bán hàng và quản lý doanh nghiệp không thay đổi so với năm 2023, do dự kiến công ty sẽ tiếp tục quản lý chi phí chặt chẽ để đối phó với chi phí marketing tăng cao trong giai đoạn thực hiện chiến lược tái định vị.

Trong tương lai ngắn hạn, kỳ vọng Vinamilk sẽ ghi nhận biên lợi nhuận gộp tăng 1,1 điểm phần trăm trong năm 2024, đồng thời giúp lợi nhuận ròng tăng 8,8% so với cùng kỳ. Theo VNDirect biên lợi nhuận gộp của công ty đang trên đà phục hồi, trở lại mức năm 2021 sau 5 quý liên tiếp bị ảnh hưởng bởi chi phí nguyên liệu đầu vào cao.

Trong dài hạn, sự thay đổi trong chiến dịch tái định vị thương hiệu và đội ngũ nhân sự mới của Vinamilk, nhằm mục đích giành lại thị phần và tạo đà tăng trưởng doanh thu. Công ty duy trì chính sách cổ tức ổn định với tỷ suất cổ tức 4-5% hàng năm, đồng thời với thị phần lên tới 50%, thống lĩnh ngành sữa Việt Nam và hoạt động kinh doanh cốt lõi trong các mặt hàng thiết yếu.

Tin liên quan

Advertisement

Advertisement

Đọc tiếp