04/11/2022 07:27

Cuộc đua sản xuất chip: Intel dự định đối đầu với TSMC và Samsung như thế nào?

Kéo theo một sự chuyển đổi như vậy sẽ định hình lại bối cảnh sản xuất chip toàn cầu vào thời điểm căng thẳng địa chính trị chưa từng có về việc kiểm soát công nghệ quan trọng này. Mỹ đang đổ hàng tỷ USD vào lĩnh vực chip trong nước và kìm hãm tham vọng của chính Trung Quốc, trong khi Bắc Kinh đang tuyệt vọng cố gắng phá bỏ sự phụ thuộc vào công nghệ nước ngoài.

Nhưng sản xuất chip cho khách hàng bên ngoài - còn được gọi là doanh nghiệp đúc - là lãnh thổ mới của Intel, công ty đã tạo dựng danh tiếng khi thiết kế và sản xuất chất bán dẫn tiên tiến của riêng mình cho PC và máy chủ. Hơn nữa, các đối thủ châu Á đã thống trị thị trường đúc khuôn toàn cầu trong nhiều thập kỷ.

Việc bỏ qua hợp đồng sản xuất chip cũng khiến Intel phải cạnh tranh trực tiếp với hai nhà cung cấp của chính họ, Taiwan Semiconductor Manufacturing Co. và Samsung Electronics.

Và đó là một chiến lược tốn kém. Kể từ khi Gelsinger, người trước đây làm việc tại Intel từ năm 1979 đến năm 2009, công bố trục quay vào tháng 3/2021, công ty đã lên kế hoạch chi hơn 70 tỷ USD cho việc xây dựng và mở rộng các cơ sở sản xuất chip hay còn gọi là fabs.

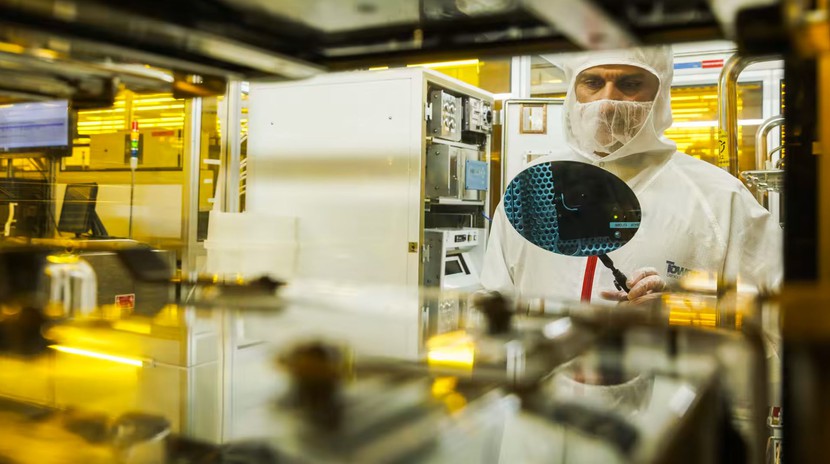

Intel đã mua Tower Semiconductor của Israel với giá khoảng 5,4 tỷ USD như một phần trong quá trình chuyển sang sản xuất chip theo hợp đồng. Ảnh: Getty

Randhir Thakur, chủ tịch của Intel Foundry Services cho biết: "Tham vọng của chúng tôi là trở thành xưởng đúc số 2 trên thế giới vào cuối thập kỷ này và [chúng tôi] kỳ vọng sẽ tạo ra tỷ suất lợi nhuận xưởng đúc hàng đầu. IFS được thành lập vào năm ngoái để biến tầm nhìn của Gelsinger thành hiện thực".

Đối với Intel, động thái như vậy không chỉ là một nguồn doanh thu tiềm năng mới mà còn là một cách để lấy lại lợi thế công nghệ trong lĩnh vực sản xuất chip đã bị mất ở châu Á trong nhiều thập kỷ qua.

Tuy nhiên, các nhà đầu tư dường như không hoàn toàn bị thuyết phục: giá cổ phiếu của Intel đã giảm hơn một nửa kể từ khi bắt tay vào chuyển đổi xưởng đúc.

Chi tiêu của công ty trong lĩnh vực này bao gồm 20 tỷ USD cho một cơ sở sản xuất chip ở Oregon và 17 tỷ euro (16,8 tỷ USD) để xây dựng một nhà máy ở Đức, cũng như 3,5 tỷ USD để mở rộng cơ sở đóng gói chip ở New Mexico, khoản đầu tư 20 tỷ USD vào Arizona fabs và mở rộng 17 tỷ euro ở Ireland. Trên hết, Intel đã mua lại xưởng đúc Tower Semiconductor của Israel với giá 5,4 tỷ USD vào tháng Hai.

Trong khi đó, nhu cầu chip toàn cầu chậm lại đã đè nặng lên doanh thu hàng đầu của Intel. Công ty đã báo cáo doanh thu quý III giảm 20% so với cùng kỳ năm ngoái và hạ triển vọng doanh thu cả năm 2022 xuống từ 63 tỷ đến 64 tỷ USD, giảm tới 4 tỷ USD so với hướng dẫn trước đó.

Cùng với việc chi tiêu mạnh tay cho mảng kinh doanh đúc của mình, Intel hiện đang kỳ vọng kết thúc năm 2022 với dòng tiền tự do âm từ 2 tỷ đến 4 tỷ USD, so với mức âm 1 tỷ đến 2 tỷ USD mà công ty dự kiến vào đầu năm nay.

Intel đang cố gắng xoay trục sang lĩnh vực kinh doanh đúc hoặc sản xuất chip cho các khách hàng bên ngoài, một lĩnh vực đã bị các đối thủ châu Á thống trị từ lâu. Ảnh: Intel

Tuy nhiên, trong khi các nhà đầu tư có thể nghi ngờ, các nhà phân tích và những người trong ngành cho rằng chiến lược đúc kết của Intel là "hợp lý" và các khoản đầu tư trả trước khổng lồ chỉ đơn giản là cái giá mà công ty phải trả để nó hoạt động.

"Để một IDM (nhà sản xuất thiết bị tích hợp) như Intel thực sự tồn tại, chỉ có một số điều họ có thể làm. Họ có thể phát triển và mở rộng quy mô, hoặc chuyên môn hóa", Wayne Lam, giám đốc nghiên cứu cấp cao của CCS cho biết Insight, một công ty phân tích ngành.

David Crawford, người đứng đầu thực hành công nghệ toàn cầu và dịch vụ đám mây tại công ty tư vấn Bain & Co., đồng ý.

Ông Crawford nói: "Tôi nghĩ đó là một chiến lược rất hợp lý để Intel mở rộng sang lĩnh vực kinh doanh chế tạo, nhưng nó không dành cho những người yếu tim. "Bạn có thể vào hoặc ra. Chiến lược tồi tệ nhất đối với những người như Intel là trở nên tầm trung".

Nhưng để mở rộng quy mô, Intel phải giành được khách hàng, điều mà cho đến nay họ vẫn phải vật lộn để làm được.

Trước đây, Intel đã nói rằng Qualcomm, AWS của Amazon và MediaTek đã đăng ký sử dụng các dịch vụ sản xuất của họ. Nó đã không thông báo bất kỳ khách hàng đúc mới nào trong quý III.

Trong cùng kỳ, doanh thu IFS giảm 2% trong năm xuống còn 171 triệu USD, sau mức giảm 54% so với cùng kỳ trong quý trước.

Một lý do khiến Intel phải vật lộn để giành được khách hàng là sự cạnh tranh gay gắt từ các công ty dẫn đầu thị trường.

TSMC - nhà sản xuất chip theo hợp đồng lớn nhất thế giới - kiểm soát hơn 53% thị trường đúc toàn cầu trong nửa đầu năm nay, công ty nghiên cứu Trendforce cho biết. Samsung đứng ở vị trí thứ hai, với 16,5% thị phần. TSMC chỉ sản xuất chip cho những người khác và tính hầu hết các nhà phát triển chip hàng đầu thế giới - từ Apple, Qualcomm và Nvidia đến Broadcom - là khách hàng chính.

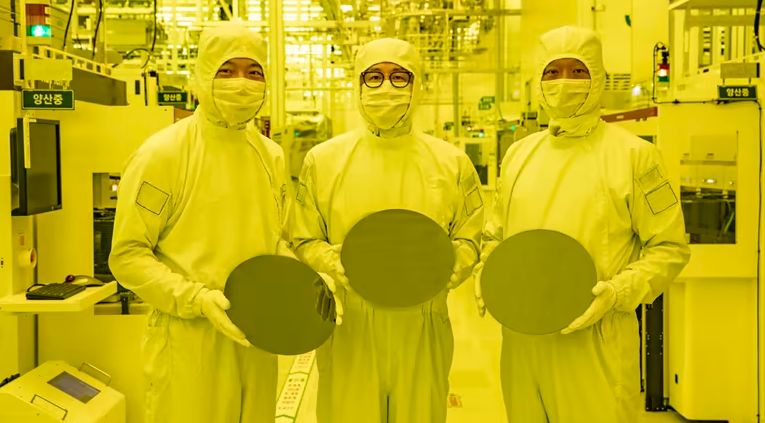

Samsung của Hàn Quốc đã bắt đầu sản xuất hàng loạt chip bằng công nghệ sản xuất 3 nanomet hàng đầu trong ngành, điều mà chỉ đối thủ TSMC của Đài Loan cũng đạt được cho đến nay. Ảnh: Samsung

Trong khi đó, Samsung chủ yếu sản xuất chip để sử dụng trong nhà nhưng đã trở nên nghiêm túc hơn với hoạt động kinh doanh xưởng đúc của mình trong những năm qua. Năm 2019, họ tuyên bố sẽ chi 133 nghìn tỷ won (115 tỷ USD) vào năm 2030 để mở rộng đơn vị thiết kế chip và kinh doanh xưởng đúc.

Intel đứng sau cả hai công ty này trong công nghệ sản xuất chất bán dẫn được đánh giá bằng số lượng bóng bán dẫn mà họ có thể ép vào một con chip. Điều này được đo bằng nanomet - một con số nhỏ hơn có nghĩa là ít không gian hơn giữa các bóng bán dẫn và nói chung, chỉ ra một con chip tiên tiến hơn.

TSMC và Samsung đều đã bắt đầu sản xuất chip 3 nanomet hàng đầu trong ngành trong năm nay và đặt mục tiêu đưa chip 2nm vào sản xuất vào năm 2025. Intel vẫn chưa thể sản xuất hàng loạt chip 5nm, vốn được sử dụng rộng rãi trong giới tiên tiến. điện tử như điện thoại thông minh.

Theo Charles Shi, nhà phân tích chất bán dẫn của Needham & Co., để hoạt động kinh doanh xưởng đúc của mình thành công, Intel sẽ phải làm nhiều việc hơn là bắt kịp mặt trận công nghệ, theo Charles Shi, một nhà phân tích chất bán dẫn của Needham & Co. để phục vụ một loạt các khách hàng bên ngoài với các nhu cầu khác nhau, ông nói. Intel cũng cần xây dựng danh mục sở hữu trí tuệ của bên thứ ba, dịch vụ thiết kế và hệ sinh thái đóng gói và thử nghiệm chip với các đối tác để giúp khách hàng sử dụng quy trình sản xuất của Intel dễ dàng hơn.

"Intel đã đưa ra các sáng kiến để giải quyết những thay đổi này, nhưng cho đến nay, không có bằng chứng cho thấy bất kỳ rào cản nào trong số này đã được vượt qua", Shi nói.

Giám đốc điều hành Intel Pat Gelsinger, trái và Tổng thống Mỹ Joe Biden tham dự lễ khởi công cơ sở sản xuất của nhà sản xuất chip ở New Albany, Ohio, vào ngày 9/9. Ảnh: AP

Intel vẫn đang làm việc để bắt đầu sản xuất hàng loạt 5 nm và cho biết họ sẽ bắt đầu sản xuất Intel 3 - câu trả lời cho công nghệ 3 nm của TSMC - vào nửa cuối năm 2023. Sản xuất Intel 18A, nhằm cạnh tranh với TSMC. Chip 2 nm, dự kiến sẽ ra mắt vào nửa cuối năm sau.

Bất kỳ trở ngại lớn nào đối với các kế hoạch đó sẽ đồng nghĩa với việc tạo thêm áp lực lên dòng tiền của công ty và từ các nhà đầu tư.

Ông Lam tại CCS Insight cho biết: "Nếu họ gặp phải một sự cố khác, nơi họ lùi lại hai thế hệ (trong công nghệ sản xuất chip), thì họ sẽ bị xử lý.

Giữa tất cả những thách thức, một yếu tố bên ngoài có thể thúc đẩy chiến lược của Intel: địa chính trị.

"Nếu bạn hỏi tôi 5 năm trước rằng liệu Intel có thể kinh doanh trong xưởng đúc hay không, chắc chắn tôi sẽ nói không", một giám đốc điều hành chip kỳ cựu của Đài Loan nói với Nikkei Asia, đồng thời từ chối nêu tên vì công ty của ông có kinh doanh với cả hai. TSMC và Intel. "Nhưng nếu bạn hỏi tôi bây giờ, tôi nghĩ rằng Intel có một số cơ hội vì lời hùng biện của Washington về đa dạng hóa trong bối cảnh áp lực địa chính trị gia tăng ở châu Á, đặc biệt là giữa Đài Loan và Trung Quốc".

Chính phủ Mỹ đang tăng cường nỗ lực đưa sản xuất chip vào nước trong bối cảnh căng thẳng với Trung Quốc và tình trạng thiếu chip toàn cầu xuất hiện giữa đại dịch COVID-19.

Giám đốc điều hành Đài Loan cho biết câu hỏi bây giờ là làm thế nào để Intel có thể kiếm tiền từ những mối quan tâm đó và phát triển hoạt động kinh doanh xưởng đúc của mình.

Bản thân Intel cũng lạc quan rằng họ có thể nắm bắt cơ hội này. Chủ tịch IFS Thakur nói trên tờ Nikkei Asia: "Vì chúng tôi đã làm việc với các khách hàng của xưởng đúc kể từ khi ra mắt IFS, nên rất rõ ràng rằng nhiều công ty trong số này nhận thấy sự cần thiết của một chuỗi cung ứng chất bán dẫn cân bằng về mặt địa lý và linh hoạt hơn".

Intel là người ủng hộ chính cho việc thông qua Đạo luật CHIPS, đạo luật này sẽ đưa hơn 50 tỷ USD tiền liên bang vào ngành công nghiệp bán dẫn. Tiền của nhà nước cũng đã hỗ trợ liên doanh xưởng đúc của Intel. Công ty đã nhận được các khoản trợ cấp và giảm thuế từ Ohio, New Mexico và Arizona.

Nhưng TSMC và Samsung cũng đang mở rộng cơ sở sản xuất của mình ở Mỹ, và họ có mối quan hệ lâu dài và hồ sơ theo dõi đã được chứng minh với khách hàng của mình.

Tuy nhiên, những thay đổi về chính trị có thể mang lại cho Intel cơ hội mà họ đã chờ đợi, ông Shi của Needham & Co.

Ông Shi nói: "Cơ hội luôn có đối với Intel, vì rủi ro địa chính trị đang gia tăng không chỉ đối với TSMC mà còn đối với Samsung. "Chúng tôi có thể đang hướng tới một số thay đổi cơ bản đối với bối cảnh địa chính trị ở châu Á trong thập kỷ tới".

(Nguồn: Nikkei)

Tin liên quan

Advertisement