05/10/2022 13:04

Các ngân hàng trung ương châu Á tính đến hậu quả của COVID-19

Vào mùa xuân năm 2020, các nền kinh tế toàn cầu đang đứng trước bờ vực khi đại dịch COVID-19 quét qua toàn cầu. Các chính phủ đã phong toả, các cơ quan quản lý tiền tệ giảm lãi suất và tăng cường khả năng tiếp cận các nguồn vốn để giữ cho các doanh nghiệp không bị phá sản.

Các ngân hàng trung ương lớn nhất thế giới đã mở rộng bảng cân đối kế toán của họ thêm 10.000 tỷ USD trong giai đoạn 2020 và 2021 để ngăn chặn sự sụp đổ.

2 năm sau, đời sống kinh tế đang dần trở lại bình thường. Nhưng các ngân hàng trung ương hiện phải đối mặt với hậu quả của những nỗ lực phi thường của họ. Nhiệm vụ của họ đã thay đổi trong một đêm từ trở thành những người bảo vệ tỉnh táo cho sự ổn định giá cả, thay vào đó trở thành những nguồn tiền mặt không đáy.

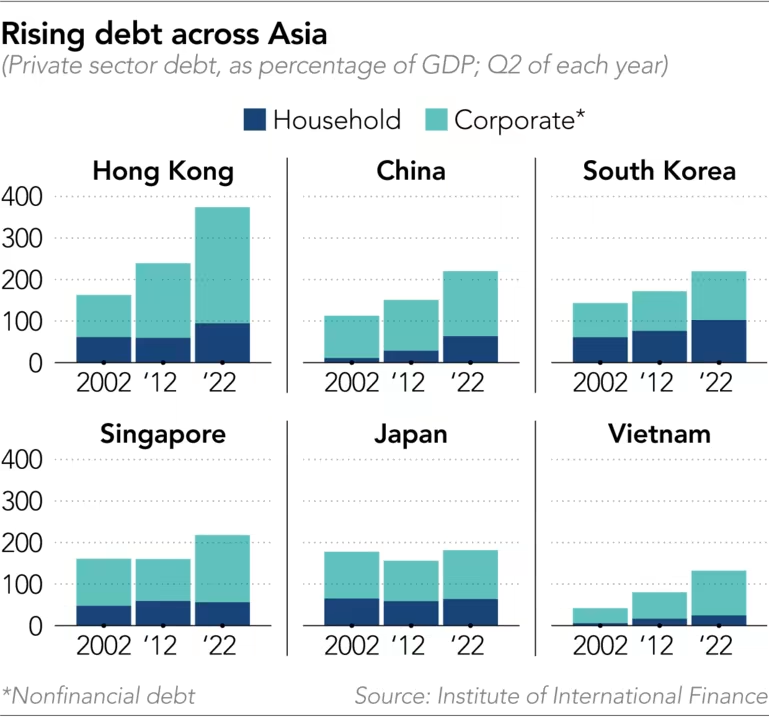

Tuy nhiên, giờ đây, cả chính phủ và các khu vực tư nhân của họ đang phải đối mặt với hàng loạt vấn đề - nợ nần, lạm phát và hỗn loạn tỷ giá hối đoái - và các ngân hàng trung ương có một sứ mệnh mới, giành lại quyền kiểm soát.

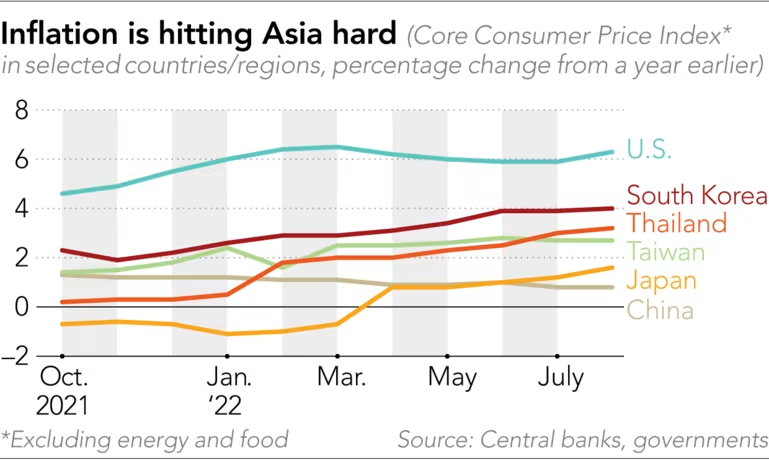

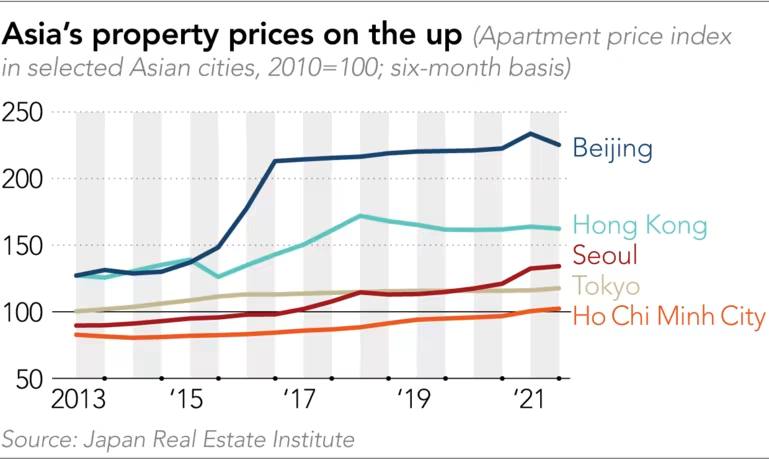

Nhiều quốc gia - chẳng hạn như Mỹ - đang trải qua tỷ lệ lạm phát cao nhất trong 40 năm. Các quốc gia châu Á, bao gồm Hàn Quốc, Nhật Bản và Việt Nam, đã chứng kiến dòng tiền tràn vào khiến giá bất động sản tăng đột biến.

Đồng yên Nhật giảm xuống mức thấp lịch sử 145 so với đồng USD vào cuối tháng 9, trong bối cảnh kinh tế hỗn loạn khắp châu Á.

Trong khi đó, các công ty vừa và nhỏ của châu Á đang nợ nần chồng chất, có nguy cơ phá sản, cần sự hỗ trợ liên tục và không thể trả được các khoản vay.

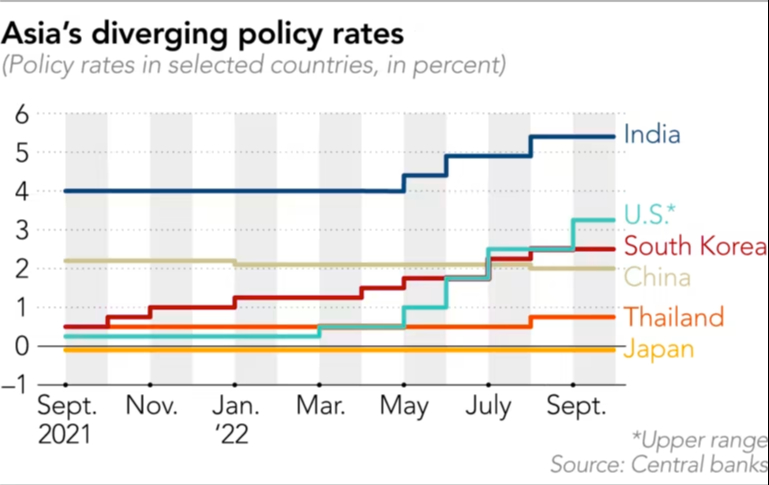

Trong khi đó, thị trường tiền tệ đang hỗn loạn, một phần là kết quả của các chiến lược chống lạm phát khác nhau và do đó, lãi suất phân kỳ. Theo Ngân hàng Thanh toán Quốc tế, với việc lãi suất của Mỹ tăng, các nhà đầu tư theo đuổi lợi nhuận cao hơn đang chuyển sang đồng USD, vốn đã đạt mức cao nhất kể từ năm 1985 về trọng số thương mại.

Trong khi đó, đồng yên, đồng nhân dân tệ và đồng bảng Anh đang ở mức thấp nhất trong lịch sử. Sự chênh lệch đáng ngạc nhiên về sức mạnh tiền tệ là một triệu chứng của những sức mạnh khó lường được giải phóng bởi làn sóng tiền tệ.

Trên toàn châu Á dường như không có sự đồng thuận về những việc phải làm. Bangko Sentral ng Pilipinas của Philippines và Ngân hàng Dự trữ Ấn Độ đã trở thành một trong những ngân hàng trung ương diều hâu nhất trong khu vực, nâng lãi suất chính sách của họ lên lần lượt 225 và 190 điểm cơ bản, trong năm nay, khi đồng tiền của họ, đồng peso của Philippines và đồng rupee của Ấn Độ, chạm mức thấp nhất mọi thời đại so với đồng USD.

Trong khi đó, Ngân hàng Nhân dân Trung Quốc (PBOC) là người ôn hòa nhất, khi cắt giảm lãi suất cơ sở cho vay trung hạn một năm quan trọng vào tháng 8, cho phép các ngân hàng thương mại cắt giảm lãi suất huy động vào ngày 15/9 và nới lỏng giới hạn thấp hơn đối với lãi suất thế chấp. cho những người mua nhà lần đầu vào ngày 29/9, khi lạm phát cơ bản của Trung Quốc vẫn giảm ở mức 0,8% trong năm vào tháng 8.

Ngân hàng Trung ương Nhật Bản (BOJ), với đồng tiền dự trữ của riêng mình, đồng yên, cũng đã thực hiện một cách tiếp cận hoàn toàn khác so với các ngân hàng trung ương châu Á khác. Với lạm phát không bao gồm thực phẩm và năng lượng vẫn ở mức 1,6% trong tháng 8, họ đã giữ lãi suất gần bằng 0, ngay cả khi điều đó đã khiến đồng yên trở thành mục tiêu bán đầu cơ.

Tỷ lệ chính sách phân kỳ của châu Á. (Tỷ lệ chính sách ở một số quốc gia được tính theo phần trăm).

Do đó, đồng yên đã giảm 20% so với đồng USD trong năm nay, khi các nhà đầu tư chuyển từ Nhật Bản sang Mỹ để có lợi suất tốt hơn, khiến đồng yên trở thành một trong những đồng tiền hoạt động kém nhất trong năm ở châu Á.

Các nhà phân tích nhận định rằng các phản ứng chính sách đa dạng được chứng kiến ở các nền kinh tế lớn trên thế giới là một trong những nguyên nhân của vấn đề, nhưng cũng là một trong những nguyên nhân, vì mỗi ngân hàng trung ương cố gắng vô ích để giải quyết những hoàn cảnh đặc biệt của riêng mình trong một khoảng thời gian nhưng nhận thấy điều đó là không thể.

Ví dụ, ngân hàng trung ương Nhật Bản phản đối những lời chỉ trích về chính sách tiền tệ lỏng lẻo và đồng tiền giảm giá bằng cách nói rằng họ đang đợi lạm phát xuất hiện trước khi bắt đầu chống lại bằng lãi suất cao hơn. "Chúng tôi không có lựa chọn nào khác ngoài việc tiếp tục nới lỏng tiền tệ cho đến khi tiền lương và giá cả tăng một cách ổn định và bền vững", Thống đốc BOJ Haruhiko Kuroda nói một cách thách thức tại Hội nghị chuyên đề kinh tế Jackson Hole vào tháng 8.

Thay vì điều chỉnh chính sách tiền tệ, BOJ và chính phủ Nhật Bản đã chọn bảo vệ đồng yên bằng sự can thiệp bán ra USD vào ngày 22/9, động thái đầu tiên như vậy trong 24 năm.

Ngân hàng trung ương Trung Quốc cũng không thay đổi gói này, hạ tỷ lệ dự trữ bắt buộc (RRR), một công cụ để hấp thụ thanh khoản dư thừa, xuống 8,1% vào tháng 4. Năm 2011 là 20,5%.

Haruhiko Kuroda, thống đốc Ngân hàng Trung ương Nhật Bản, đến ăn tối tại hội nghị chuyên đề kinh tế Jackson Hole ở Moran, Wyoming, Mỹ vào ngày 26/8. Ảnh: Getty Images

Tại Thái Lan, các cơ quan quản lý tiền tệ vẫn tập trung vào mức nợ hộ gia đình cao trong nền kinh tế, ở mức 91% GDP, cao nhất so với bất kỳ quốc gia đang phát triển nào. Nhưng ủy ban chính sách tiền tệ của Thái Lan cuối cùng đã cúi đầu trước lạm phát vào tháng 8, nâng lãi suất chủ chốt lần đầu tiên kể từ năm 2018 từ mức thấp kỷ lục 0,50% lên 0,75%. 0,25% khác đã được thêm vào tháng 9 và một động thái tương tự dự kiến vào tháng 11.

Ông Sethaput Suthiwartnarueput, thống đốc Ngân hàng Thái Lan, cho biết: "Chúng tôi không thấy cần thiết phải thực hiện các đợt tăng lãi suất lớn và mạnh mẽ tại mỗi cuộc họp như vậy".

Ngay cả ở Hàn Quốc, nơi có lịch sử thực hiện chính sách thắt chặt tiền tệ, điều này đã không cứu được tiền tệ. Hàn Quốc là nền kinh tế lớn đầu tiên tăng lãi suất vào tháng 8/2021, khi lạm phát cơ bản của nước này chỉ ở mức 1,3%. Ngân hàng Trung ương Hàn Quốc (BOK) đã tăng lãi suất thêm 0,50% vào tháng 7 năm nay và thêm 0,25% vào tháng 8.

Thống đốc Rhee Chang-yong phát biểu tại một cuộc họp báo sau quyết định gần đây nhất: "Chúng tôi cần thực hiện chính sách liên tục để ổn định giá tiêu dùng. Nhưng các nhà phân tích cho rằng lạm phát tiêu dùng lõi 4% chỉ là một thách thức mà BOK phải đối mặt. Trong số các vấn đề khác: suy thoái kinh hoàng trong bối cảnh thị trường chip lao dốc, thị trường nhà đất phát triển quá nóng, đồng won giảm 17% so với đồng đô la trong năm nay và lo ngại về một cú sốc cán cân thanh toán khác như năm 1997 và 2008". Ông Toshifumi Umezawa, chiến lược gia đầu tư tại Pictet Asset Management (Nhật Bản), cho biết BOK không chỉ ứng phó với lạm phát cao mà còn đối phó với các vấn đề khác như nợ.

Thống đốc ngân hàng trung ương mới của Hàn Quốc, Rhee Chang-yong, phát biểu trong lễ nhậm chức ở Seoul vào ngày 21/4. Ảnh: Reuters

Takahide Kiuchi, một nhà kinh tế điều hành tại Viện nghiên cứu Nomura và là cựu thành viên hội đồng quản trị BOJ, cho biết sự hỗn loạn tỷ giá hối đoái là một triệu chứng cho thấy sự suy giảm tương đối của Mỹ trong nền kinh tế toàn cầu và sự trỗi dậy của Trung Quốc.

"Khi Mỹ là cường quốc chiếm ưu thế, các nền kinh tế khác đều tuân theo chu kỳ kinh doanh của Mỹ. Các chính sách tiền tệ phần lớn cũng đã được đồng bộ hóa", ông Kiuchi nói. "Giờ đây, họ ít bị ràng buộc hơn với Mỹ, nhưng đồng USD vẫn chiếm ưu thế trong tài chính toàn cầu, khiến việc điều phối trở nên khó khăn hơn".

Ông Kiuchi cho biết, ông tin rằng tình trạng hỗn loạn hiện tại có nguồn gốc từ trước đại dịch. Trong cuộc khủng hoảng tài chính toàn cầu 2008-2009, các chính phủ phương Tây đã tăng cường cung tiền với nỗ lực ngăn chặn một cuộc đại suy thoái mới.

Ông nói, các ngân hàng trung ương vẫn đang đối phó với hậu quả từ cuộc khủng hoảng đó, vốn chứng kiến sự sụp đổ của ngân hàng đầu tư Lehman Brothers. Theo ông: "Nguyên nhân cơ bản của tình trạng hỗn loạn thị trường tiền tệ hiện nay là do kích thích tiền tệ quá mức sau cuộc khủng hoảng Lehman và sự quay đầu đột ngột của nó. Các quốc gia quá bận rộn với việc chống lạm phát. Họ không có thời gian để suy nghĩ về những vấn đề cơ bản đó".

Nhật Bản hoá

Năm 2020 là thời điểm cho các biện pháp tuyệt vọng. Ông Yukihiro Kitamura, một nhà tư vấn doanh nghiệp nhỏ và cựu giám đốc ngân hàng, cho biết: "Về cơ bản, chúng tôi chấp nhận mọi yêu cầu vay vốn, nhớ lại tình huống năm đó, khi Nhật Bản thực hiện một chương trình lớn bảo đảm các khoản vay cho hầu hết các doanh nghiệp nhỏ.

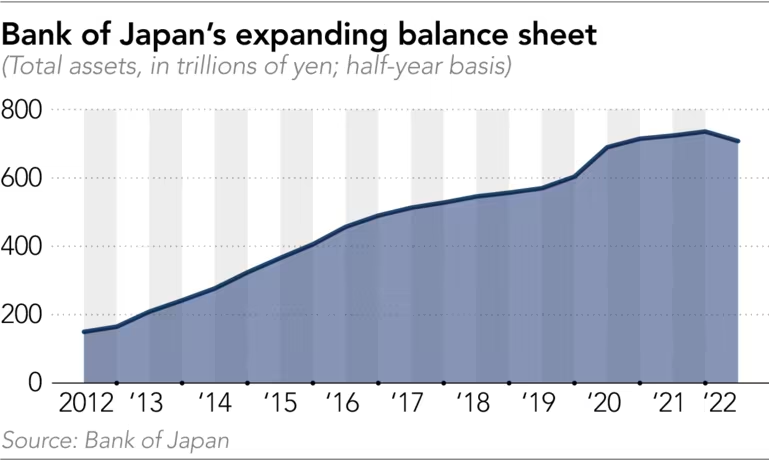

Bảng cân đối kế toán của BOJ đã tăng 26% trong khoảng thời gian từ tháng 1/2020 đến tháng 12/2021, lên 1,3 lần GDP của Nhật Bản (để so sánh, bảng cân đối của Ban Dự trữ Liên bang Mỹ chỉ bằng 38% GDP của Mỹ), vì nó giảm bớt khả năng tiếp cận vốn cho các doanh nghiệp Nhật Bản.

Nếu điều này dẫn đến lạm phát, thì điều đó thực sự được coi là một thành công chính sách lớn ở Nhật Bản, quốc gia trong nhiều năm đã cố gắng đảo ngược gần hai thập kỷ giảm phát bằng chính sách tiền tệ dễ dàng - một chính sách kinh tế được gọi là "Abenomics", sau khi Thủ tướng Shinzo Abe. Tuy nhiên, thay vì lạm phát, động lực tạo tiền của ngân hàng trung ương có thể khiến tăng trưởng kinh tế yếu đi.

Bảng cân đối mở rộng của ngân hàng rung ương Nhật Bản.

Theo chương trình cho vay dành cho doanh nghiệp nhỏ, bất kỳ công ty nhỏ nào tuyên bố doanh số bán hàng sụt giảm ít nhất 5% đều đủ điều kiện để được vay trong thời hạn lên đến 20 năm và thời gian trả chậm lên đến 5 năm. Các khoản lãi suất từ 1% đến 1,5% đã được chính quyền địa phương hỗ trợ. Các giao ước đã được nới lỏng và ít tài liệu là cần thiết.

Các chương trình cho vay được đảm bảo nhanh chóng tăng vọt lên 42.000 tỷ yên (290 tỷ USD) vào cuối năm tài chính 2020. Các ngân hàng khu vực đổ xô cho các doanh nghiệp nhỏ vay tiền, biết rằng khoản vay của họ sẽ được chính phủ hậu thuẫn. Đôi khi, họ yêu cầu người đi vay trả các khoản nợ hiện có và vay lại dưới sự bảo lãnh của chính phủ.

Nếu người đi vay vỡ nợ, các ngân hàng có thể chỉ cần yêu cầu công ty bảo lãnh tín dụng trả nợ, bao gồm cả các khoản phạt do trả nợ chậm. "Cho vay đã trở thành một cuộc cạnh tranh," ông Kimura nói. "Mọi người đều nghĩ, nếu bạn không làm điều đó, những người khác sẽ làm".

Các ngân hàng thậm chí còn cho vay các công ty không bị ảnh hưởng nghiêm trọng bởi COVID-19, tuyên bố rằng họ nên tận dụng các khoản vay được trợ cấp và đảm bảo, Kitamura nói thêm. Ông nói, số tiền này đôi khi được chuyển thành đầu tư chứng khoán hoặc mua bất động sản.

Chương trình đã thành công trong việc giữ cho các doanh nghiệp tồn tại - gần như quá tốt. Vào năm 2021, số vụ phá sản doanh nghiệp ở Nhật Bản đã giảm xuống mức thấp nhất trong hơn nửa thế kỷ qua bất chấp đại dịch. Nhưng các doanh nghiệp nhỏ hiện đang mắc nợ nhiều hơn, ngay cả khi doanh số bán hàng vẫn chưa phục hồi về mức COVID trước đó. Theo dữ liệu từ BOJ và Bộ Tài chính, doanh số bán hàng từ tháng 4 đến tháng 6 tại các doanh nghiệp nhỏ thấp hơn 9,2% so với mức năm 2019, trong khi các khoản nợ tăng 8,5%.

Nợ gia tăng trên khắp châu Á. (Nợ khu vực tư nhân, tính theo tỷ lệ phần trăm của GDP quý II hàng năm.

Kết quả là các doanh nghiệp này đang gặp khó khăn. Ví dụ, một công ty xây dựng nhà nhỏ ở Kawasaki, phía nam Tokyo, đang căng thẳng trước sức nặng của các khoản nợ sau khi vay các khoản vay được chính phủ bảo lãnh. Việc hoàn trả lẽ ra không phải là một vấn đề, nhưng doanh số bán hàng đã giảm mạnh trong thời gian COVID và phục hồi chậm. Chủ sở hữu của công ty cho biết doanh nghiệp của ông cần được hỗ trợ nhiều hơn ngay bây giờ, nhưng các ngân hàng rất muốn cho vay khi có bảo lãnh của chính phủ đã đóng cửa kể từ khi chương trình bảo lãnh kết thúc vào tháng 3/2021", chủ sở hữu than thở.

Tương tự như vậy, nền kinh tế Trung Quốc bị ảnh hưởng sâu sắc bởi khoảng 80.000 tỷ nhân dân tệ tiền mới được tạo ra khi bảng cân đối kế toán của PBOC đã tăng thêm 3,6% kể từ năm 2020. Nợ khu vực phi tài chính tư nhân, hoặc của các hộ gia đình và các tập đoàn phi tài chính, đã duy trì trên 200% GDP của Trung Quốc kể từ đó Năm 2016 - năm ngân hàng trung ương thực hiện chiến dịch giảm nợ - khi tiền đổ vào thị trường bất động sản.

Trung Quốc hiện đang mắc nợ đến mức nước này đã có những tương quan khó chịu với Nhật Bản vào năm 1989, khi các khoản nợ tăng vọt trong bối cảnh bong bóng thị trường chứng khoán và nhà ở. Ngay sau đó, BOJ đã tạo ra bong bóng bằng cách tăng lãi suất chiết khấu từ 2,5% lên 6%, đẩy nước này vào tình trạng giảm phát và đình trệ. Giá đất thương mại ở Tokyo đã giảm 83% từ năm 1991 đến 2001.

Các ngân hàng chứng kiến giá trị tài sản thế chấp của họ gần như vô giá trị, một số mất khả năng thanh toán. Điều này dẫn đến một cuộc khủng hoảng hệ thống tài chính vào năm 1998.

Ngày nay, "Nhật Bản hóa" là một câu chuyện cảnh giác đối với Trung Quốc. "Trung Quốc nghiên cứu rất kỹ quá khứ của Nhật Bản để không lặp lại những sai lầm mà Nhật Bản đã mắc phải", Umezawa, chiến lược gia của Pictet Japan, nói. Bộ Chính trị Trung Quốc hiện nhấn mạnh nhiều lần rằng nước này sẽ ngăn chặn các rủi ro tài chính "có tính hệ thống".

Suy nghĩ lại

Khi các chính phủ trên khắp thế giới bật vòi tiền vào mùa xuân năm 2020, nhiều người tin rằng các quy tắc đã thay đổi - rằng việc nới lỏng định lượng, đã diễn ra trong cuộc khủng hoảng tài chính toàn cầu, không phải là lạm phát và rằng một kỷ nguyên mới đã nhận ra rằng các chính phủ có thể tạo ra tiền với ít hậu quả. Những điều chắc chắn cũ đã được đưa ra: "Thời đại của tiền ma thuật" như nhà kinh tế học Sebastian Mallaby đã gọi nó trên tạp chí Foreign Affairs vào năm 2020, đã đến.

Lạm phát tác động mạnh đến giá tiêu dùng châu Á.

Quỹ Tiền tệ Quốc tế, lâu nay là cơ sở của chính thống tiền tệ cứng rắn và thắt lưng buộc bụng, đã chuyển sang hướng ngược lại. Vào tháng 10/2020, IMF đã khuyến nghị "một bộ công cụ gồm các biện pháp tài khóa linh hoạt để điều hướng việc khóa sổ và dự kiến mở cửa trở lại, đồng thời tạo điều kiện chuyển đổi cơ cấu sang nền kinh tế mới sau đại dịch".

Điều đó hoàn toàn trái ngược với lời khuyên của họ hơn một thập kỷ trước, trong cuộc khủng hoảng tài chính toàn cầu, khi khuyến nghị các nước nên tăng thuế và cắt giảm chi tiêu.

Trên toàn cầu, lạm phát đang gia tăng, nhưng cường độ rất khác nhau. Lạm phát cơ bản, không bao gồm các mặt hàng thực phẩm và năng lượng dễ bay hơi, ở mức 6,3% ở Mỹ trong tháng 8, cao hơn nhiều so với mục tiêu 2% của Cục Dự trữ Liên bang Mỹ. Tương tự như vậy ở khu vực đồng euro, lạm phát cơ bản đã tăng ở mức 5,5%, trong khi ở châu Á, nó dao động từ 4% ở Hàn Quốc đến 0,8% ở Trung Quốc.

Tuy nhiên, vẫn có sự bất đồng cơ bản giữa các nhà hoạch định chính sách về điều gì đang gây ra lạm phát và cách khắc phục nó. "Các ngân hàng trung ương vẫn chưa có câu trả lời cho câu hỏi 'Tại sao giá cả lại bất ổn trước COVID?" 'Lạm phát này sẽ dính như thế nào?' Tomoyuki Fukumoto, giáo sư kinh tế tại Đại học Kinh tế Osaka, người từng là tổng giám đốc bộ phận quốc tế của BOJ cho đến năm ngoái, cho biết: "Tại sao thanh khoản của ngân hàng trung ương lại có xu hướng giảm dần trên thị trường tài sản trong những năm gần đây?"

Cần thời gian

Ở Mỹ, lạm phát cao. Nhưng ở Nhật Bản, nơi các nhà hoạch định chính sách đã hy vọng có thể kích hoạt lạm phát trong nhiều năm như một liều thuốc giải độc cho tình trạng trì trệ và giảm phát, thay vào đó, tính thanh khoản đã chuyển sang thị trường bất động sản, làm bùng nổ giá bất động sản.

Một nhân viên đếm tiền dân tệ tại một cửa hàng ngân hàng ở Hải An, thuộc tỉnh Giang Tô, miền đông Trung Quốc, vào tháng 12 năm 2021. Ảnh: AP

Theo dữ liệu từ Viện Bất động sản Nhật Bản, giá căn hộ đã tăng 21% tại khu vực thủ đô Tokyo kể từ cuối năm 2019.

Một điểm đến khác cho tiền của châu Á, ngày càng tăng, là đồng USD. Nhật Bản đã nhận thấy dấu hiệu của sự tháo chạy vốn kể từ khoảng tháng 7, khi nước này gánh các khoản nợ chính phủ khổng lồ và giữ lãi suất ở mức thấp nhất.

Ví dụ, Ngân hàng Shinsei đã chứng kiến số dư tiền gửi cố định bằng ngoại tệ của mình tăng 65% so với đầu năm nay lên 115 tỷ yên (794 triệu USD) vào tháng 8 sau khi bắt đầu cung cấp lãi suất 2,5% cho các khoản tiền gửi bằng USD trong 6 tháng, so với chỉ 0,002% mà các ngân hàng Nhật Bản khác đưa ra đối với tiền gửi bằng đồng yên.

Phản ứng dữ dội của thị trường tài chính gần đây cho thấy khó khăn trong việc tạo ra tăng trưởng kinh tế dài hạn mà không gây ra các đợt tăng giá lớn hoặc lạm phát giá tài sản.

Giá bất động sản ở chha6u Á đang tăng.

"Ở hầu hết các nền kinh tế châu Á, mối quan tâm của các ngân hàng trung ương là về lạm phát cũng như về dòng vốn chảy ra", ông Fukumoto nói. Ông giải thích, các nước G-7 tuân thủ các nguyên tắc tự chủ tiền tệ và tự do luân chuyển vốn với chi phí kiểm soát tỷ giá hối đoái. Nhưng các nước đang phát triển, vì nhu cầu đầu tư nước ngoài, thường phải ưu tiên ổn định tỷ giá hối đoái với chi phí tự chủ về tiền tệ.

Trung Quốc cũng gặp vấn đề tương tự. Trong khi đồng nhân dân tệ không thể chuyển đổi hoàn toàn, việc thoái vốn vẫn là một vấn đề. Công việc của PBOC rất phức tạp bởi nhiệm vụ của họ là giữ cho đồng nhân dân tệ ổn định. Một chính sách tiền tệ quá dễ dàng có thể làm gia tăng khoảng cách lãi suất giữa Mỹ và Trung Quốc và gây ra sự trượt giá của đồng nhân dân tệ so với đồng USD. Từ năm 2014 đến năm 2016.

Số liệu mới được công bố từ PBOC cho thấy, dự trữ ngoại tệ của Trung Quốc giảm xuống còn 3.054,9 tỷ USD tính tới cuối tháng 8/2022, giảm 49,2 tỷ USD so với tháng trước đó. Đây là mức thấp nhất trong 4 năm qua.

Tương tự như vậy, thị trường bất động sản là nguồn lợi chính từ sự lớn mạnh của ngân hàng trung ương Trung Quốc. Ông Fukumoto cho biết: "Trung Quốc đã sử dụng thị trường bất động sản để kích thích nền kinh tế bất cứ khi nào có sự suy thoái, khiến thị trường bất động sản trở nên quá nóng. Với tư cách là một ngân hàng trung ương, PBOC được cho là tạo ra sự cân bằng giữa tăng trưởng kinh tế và lạm phát, nhưng vì nó thiếu tính độc lập nên nó có xu hướng tuân theo các chỉ thị của chính phủ.

Ngân hàng Shinsei của Nhật Bản đã chứng minh sự phát triển vượt bậc về tiền gửi ngoại tệ sau khi tăng lãi suất đối với các khoản tiền gửi bằng đô la Mỹ kỳ hạn 6 tháng vào mùa hè này. Ảnh: EPA / Jiji

Với tăng trưởng kinh tế trì trệ, PBOC hiện phải đi một ranh giới giữa kích thích nền kinh tế và khuyến khích dòng vốn. Vào ngày 28/9, PBOC đã để đồng nhân dân tệ giảm qua mức hỗ trợ quan trọng của năm 2019 là 7,18 đối với đồng USD xuống 7,23, mức thấp nhất kể từ tháng 1/2008.

Nhưng vào ngày 27/9, PBOC cũng đưa ra cảnh báo chống lại việc bán nhân dân tệ. "Thị trường ngoại hối có tầm quan trọng vượt trội, và ưu tiên hàng đầu của chúng tôi là duy trì sự ổn định của nó".

Ông Fukumoto giải thích: "Trung Quốc cho phép sự linh hoạt đối với tỷ giá hối đoái của đồng nhân dân tệ, nhưng chỉ ở mức độ không gây ra dòng vốn chảy ra quy mô lớn".

Chính sách tiền tệ ở Hàn Quốc cũng cho thấy những thách thức trong việc cân bằng hỗ trợ cho nền kinh tế và tránh lạm phát giá tài sản.

Kể từ cuộc khủng hoảng COVID vào năm 2020, giá chung cư đã tăng 18% ở Seoul, cho đến nay là mức tăng lớn nhất trong số các thành phố lớn của châu Á, theo dữ liệu từ Viện Bất động sản Nhật Bản. Lãi suất tăng sẽ rất được quan tâm trên thị trường nhà ở vì khoảng 80% các khoản thế chấp có lãi suất thay đổi. Do đó, khi Ngân hàng Trung ương Hàn Quốc tăng lãi suất, các khoản thanh toán thế chấp cũng tăng theo. Nhưng các nhà hoạch định chính sách của Hàn Quốc hiện không còn lựa chọn nào khác ngoài việc kiềm chế sự gia tăng nợ của khu vực tư nhân.

Theo Viện Tài chính Quốc tế, một tổ chức tư vấn thương mại có trụ sở tại Washington, Hàn Quốc là quốc gia châu Á duy nhất có nợ hộ gia đình vượt quá GDP, ở mức 102%.

Ngân hàng Nhân dân Trung Quốc, ngân hàng trung ương của nước này, đang cố gắng cân bằng giữa việc kích hoạt nền kinh tế và khuyến khích dòng chảy vốn. Ảnh: Reuters

Các nhà phân tích cho rằng BOK hiện đang ưu tiên kiểm soát lạm phát hơn tăng trưởng kinh tế. "Ngân hàng trung ương đang chịu áp lực thắt chặt chính sách tiền tệ, với lạm phát ở mức cao nhất kể từ tháng 11/1998 và đồng won của Hàn Quốc dao động ở mức yếu nhất kể từ tháng 4/2009", Eric Chiang, nhà kinh tế liên kết tại Moody's Analytics, cho biết trong một ghi chú vào tháng 8.

Kỷ nguyên cũ lặp lại?

Hầu hết các nhà phân tích phải quay trở lại nhiều thập kỷ để tìm ra sự tương đồng với ngày nay. Ở Mỹ, các chuyên gia đưa ra sự tương đồng với cuối những năm 1970, khi lãi suất được nâng lên tầng bình lưu để chế ngự lạm phát bỏ chạy; ở Nhật Bản, sự tương đồng được đưa ra với Hiệp định Plaza vào năm 1985, khi các bộ trưởng tài chính đồng ý về sự can thiệp phối hợp để hạ giá đồng USD. Các nhà phân tích cũng đang quay ngược lại nhiều thập kỷ để tìm ra một điểm tương đồng với Trung Quốc, nước có thể đang trải qua quá trình "Nhật Bản hóa" - tình trạng trì trệ do quá nhiều tín dụng và những thách thức trong việc xử lý nợ xấu.

Khi các quốc gia đấu tranh để theo chân Mỹ trong việc tăng tỷ giá, nhiều quốc gia có thể lựa chọn can thiệp tiền tệ để bảo vệ đồng tiền của họ. Một số người hiện gọi là Plaza Accord 2.0, được mô phỏng theo thỏa thuận ban đầu vào năm 1985, trong đó Mỹ, Nhật Bản, Đức, Pháp và Anh đã làm việc cùng nhau để tạo ra sự mất giá có trật tự của đồng USD.

"Thời điểm vẫn chưa chín muồi", nhà kinh tế Kiuchi nói. Vào thời điểm đó, có động lực mạnh mẽ để Mỹ tham gia một thỏa thuận như vậy trong bối cảnh đồng USD tăng vọt, lãi suất cao, thâm hụt tài khoản vãng lai khổng lồ và chủ nghĩa bảo hộ đang hoành hành trong Quốc hội. Ngày nay, cả nền kinh tế và xuất khẩu của Mỹvẫn mạnh mẽ.

Cũng như nhiều nước châu Á, giá chung cư ở Seoul đã tăng chóng mặt từ sau đại dịch. Ảnh: Reuters

Xuất khẩu sẽ phải sụt giảm, cán cân thương mại xấu đi và đồng USD đứng trước nguy cơ sụt giảm mạnh trước khi Washington bước vào bàn đàm phán, Kiuchi dự đoán. Ông nói: "Có thể mất một thời gian trước khi Mỹ thấy cần phải có hành động phối hợp".

Trung Quốc khó có thể là một phần của sự phối hợp như vậy. Ông Kiuchi nói: "Trung Quốc luôn có thể áp đặt các hạn chế đối với việc luân chuyển vốn để ngăn chặn sự giảm giá của đồng nhân dân tệ, ngay cả khi nước này đi ngược lại mục tiêu quốc tế hóa đồng nhân dân tệ của mình. "Trung Quốc sẽ tự mình hành động".

Với rất ít triển vọng về sự phối hợp ngắn hạn, các chính phủ và ngân hàng trung ương có khả năng chỉ làm những gì họ có thể. "Họ duy trì liên lạc chặt chẽ và mỗi quốc gia đóng vai trò của mình để ngăn chặn sự bất ổn của hệ thống tài chính bằng cách giữ cho lạm phát cũng như thâm hụt tài chính và tài khoản vãng lai không trở nên quá nghiêm trọng", Fukumoto, cựu quan chức BOJ cho biết.

(Nguồn: Nikkei)

Tin liên quan

Advertisement