30/08/2021 08:16

Vốn ngoại đổ bộ và làn sóng đổi chủ ở các công ty chứng khoán

Các công ty chứng khoán nội đầu ngành vẫn khẳng định được vị thế và luôn có được mức thị phần lớn.

Năm 2000, thị trường chứng khoán Việt Nam đi vào hoạt động với chỉ 6 công ty chứng khoán (CTCK), bao gồm Chứng khoán Bảo Việt (BVSC, HNX: BVS), Chứng khoán BIDV (BSC, HNX: BSI), Chứng khoán ACB (ACBS), Chứng khoán SSI (HoSE: SSI), Chứng khoán MB (HNX: MBS) - trước đây là Chứng khoán Thăng Long và Chứng khoán Đệ Nhất (nay là Chứng khoán Yuanta Việt Nam - YSVN). Vốn điều lệ của các công ty thời điểm bắt đầu cũng rất khiếm tốn: SSI nhỏ nhất với chỉ 6 tỷ đồng, MBS là 9 tỷ đồng, YSVN 40 tỷ đồng, ACBS 43 tỷ đồng, BVSC 50 tỷ đồng và BSC 55 tỷ đồng.

Trong khoảng 10 năm phát triển của thị trường chứng khoán, số lượng CTCK tăng vọt. Năm 2010, có trên có đến 105 CTCK hoạt động. Tuy nhiên, khi thị trường chứng khoán giảm mạnh giai đoạn 2009-2010, nhiều công ty thua lỗ hoặc hoạt động kém hiệu quả. Năm 2012, trong số 105 công ty chứng khoán hoạt động, thì có hơn 50% lỗ và hơn 70% có lỗ lũy kế.

Các CTCK thua lỗ còn dẫn tới tình trạng vi phạm chuẩn mực đạo đức hoạt động như lạm dụng tài khoản tiền và chứng khoán của nhà đầu tư. Điều này tác động tiêu cực đến lòng tin của nhà đầu tư và dẫn tới sự tái cấu trúc của ngành chứng khoán: công ty ngừng hoạt động, công ty thay tên đổi chủ và sự gia nhập của các đơn vị nước ngoài.

Hiện tại, số lượng CTCK hoạt động bình thường là 74 đơn vị. Quy mô của nhóm CTCK cũng tăng mạnh với tổng vốn điều lệ tại thời điểm 30/6 đạt gần 78.324 tỷ đồng. Trong đó, SSI là có vốn điều lệ lớn nhất với hơn 6.573 tỷ đồng. Đây cũng là số ít các CTCK có vốn hóa trên 1 tỷ USD - đạt hơn 40.000 tỷ đồng.

Số CTCK báo lãi trong năm 2020 là 61 trong khi vẫn còn 12 đơn vị kinh doanh thua lỗ, Chứng khoán Thủ Đô không có BCTC năm 2020. Trong đó, các công ty vốn "nội" khẳng định vị thế khi luôn đứng đầu đề lợi nhuận cũng như duy trì được thị phần môi giới áp đảo qua các năm.

Nhóm chứng khoán ngoại đổ bộ

Trong quá trình tái cấu trúc nhóm CTCK, bên cạnh sự đào thải những đơn vị yếu kém, còn phải nhắc đến sự xuất hiện của vốn đầu tư nước ngoài. Khi thấy được "miếng bánh béo bở" từ ngành còn nhiều dư dư địa để phát triển như chứng khoán, nhiều tập đoàn nước ngoài lập công ty 100% vốn nước ngoài hoặc thâu tóm các CTCK Việt Nam. Maybank KimEng (MBKE) trở thành CTCK 100% vốn nước ngoài đầu tiên tại Việt Nam. Hiện công ty có vốn điều lệ 1.745 tỷ đồng, so với 300 tỷ đồng năm 2013. Kết quả kinh doanh cũng được cải thiện đáng kể khi liên tục kinh doanh có lãi qua các năm. Năm 2020, MBKE lãi sau thuế kỷ lục gần 105 tỷ đồng.

Sau MBKE, hàng loạt các công ty vốn ngoại khác xuất hiện như Chứng khoán Mirae Asset (Việt Nam), Chứng khoán KB Việt Nam (KBSV), Chứng khoán KIS Việt Nam (KIS), Chứng khoán Pinetree, Chứng khoán Shinhan (SSV)… Trong danh sách này có một số cái đơn vị tiến hành thâu tóm các CTCK Việt Nam. Tập đoàn tài chính JB mua lại Chứng khoán Morgan Stanley Hướng Việt vào tháng 4/2020 và đổi tên thành Công ty TNHH Chứng khoán JB Việt Nam. Tương tự, Hanwha Investment & Securities hoàn tất thâu tóm Công ty chứng khoán HFT vào năm 2019 và đổi tên thành Chứng khoán Pinetree.

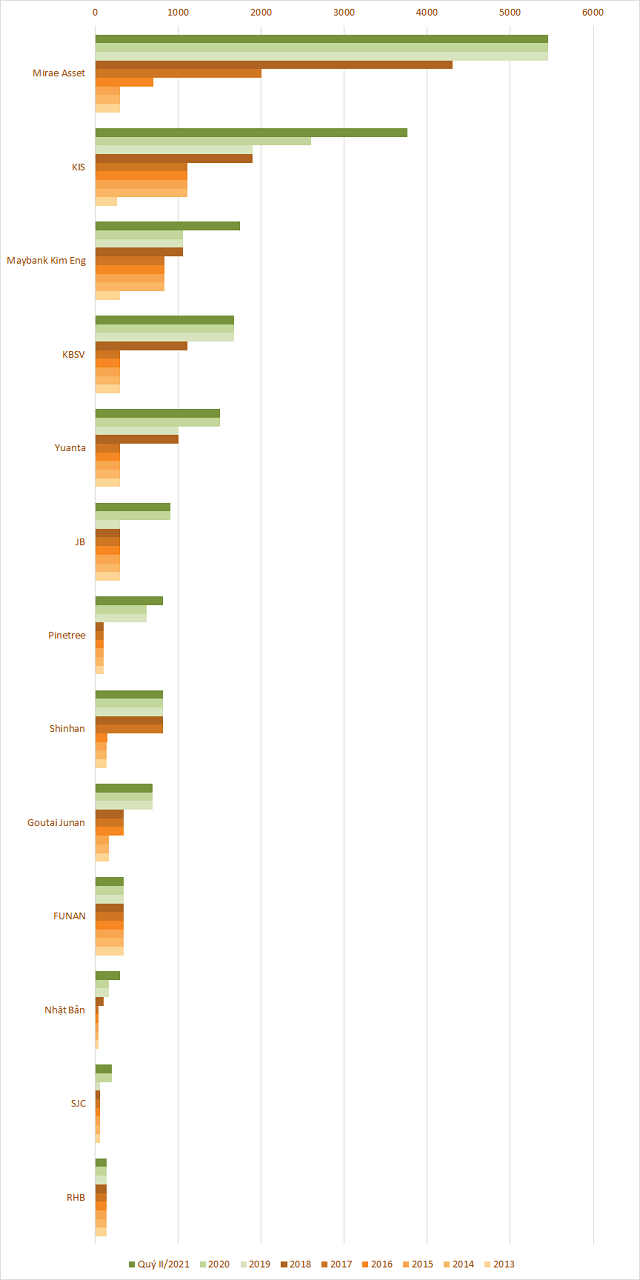

Các công ty chứng khoán ngoại sau khi gia nhập thị trường Việt Nam, bằng tiềm lực dồi dào từ công ty mẹ, đã tăng vốn mạnh mẽ trong giai đoạn 2017-2020. Điền hình như Mirae Asset từ mức vốn điều lệ chỉ 700 tỷ đồng (2017) thì hiện tăng lên 5.456 tỷ đồng (quý II/20210), KBSV cũng tăng vốn từ 300 tỷ đồng lên 1.675 tỷ đồng.

|

| Vốn điều lệ của nhóm CTCK vốn ngoại. Đơn vị: Tỷ đồng. |

Việc các CTCK có vốn ngoại liên tục mở rộng quy mô khiến sự cạnh tranh miếng bánh thị phần môi giới ngày càng trở nên gay gắt hơn. Các CTCK ngoại có lợi thế từ nguồn vốn dồi dào, chi phí thấp, có kinh nghiệm triển khai các sản phẩm mới từ các tập đoàn mẹ. Tuy nhiên, các CTCK nội như SSI, HSC, Bản Việt lại có lợi thế ở đội ngũ phân tích nhiều kinh nghiệm, hay thế mạnh ở mảng ngân hàng đầu tư (IB)...VPS, VND với lợi thế phí giao dịch thấp cũng có lợi thế trong mảng môi giới khách hàng cá nhân.

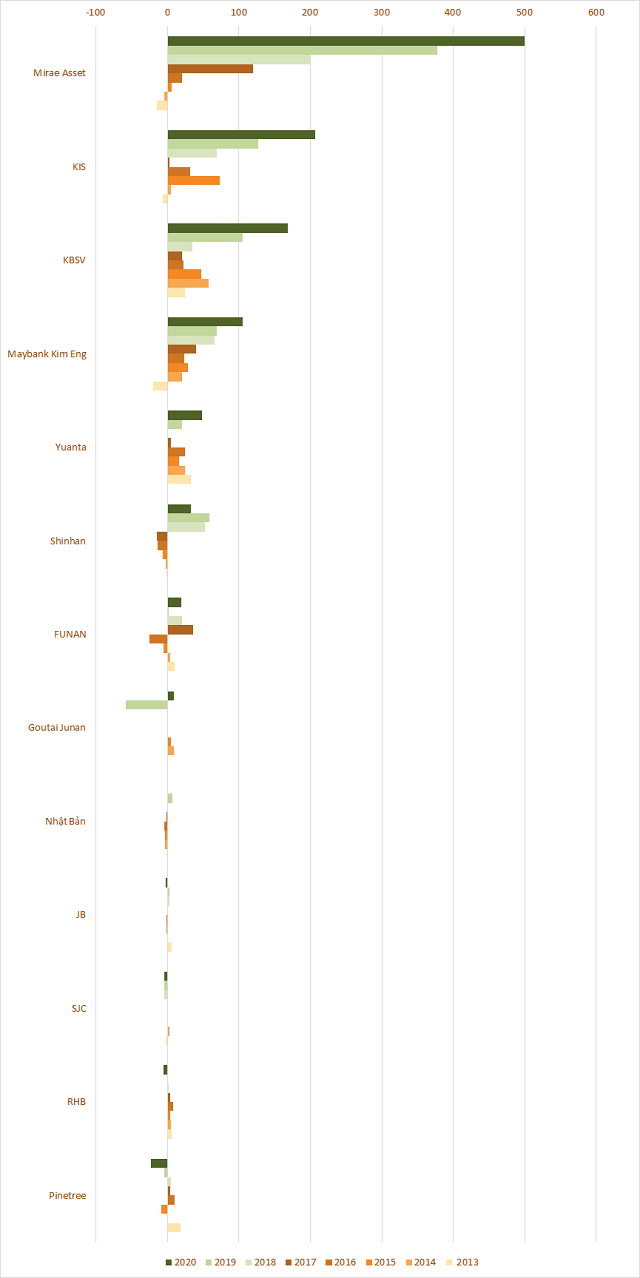

Hầu hết các CTCK ngoại đều kinh doanh có lãi. Chứng khoán Pinetree là đơn vị hiếm hoi trong số này báo lỗ với 23,4 tỷ đồng trong 2020 và 4,6 tỷ đồng trong 2019.

|

| Lợi nhuận sau thuế của nhóm CTCK vốn ngoại. Đơn vị: Tỷ đồng. |

Làn sóng đổi chủ

Trước bối cảnh thị trường chứng khoán ngày càng phát triển cả về chỉ số lẫn thanh khoản, các CTCK được cho là hưởng lợi nhất. Tuy nhiên, một thực tế ở nhóm CTCK hiện tại là sự chênh lệch thị phần rất lớn ở các CTCK lớn so với nhóm nhỏ. Trong bối cảnh này, nhóm CTCK nhỏ buộc phải bước vào giai đoạn tái cấu trúc trong đó có việc "thay máu" cổ đông.

Hàng loạt các công ty chứng khoán nhỏ như Chứng khoán Đông Nam Á (AseanSC), Chứng khoán Đại Việt (DVSC) hay Chứng khoán KS (KS)... từ năm 2020 đến nay đều có những biến động mạnh về cơ cấu cổ đông lớn.

Tại Chứng khoán KS, tên trước đây là Chứng khoán Việt Nam Gate Way, cuộc "thay máu" cổ đông lớn diễn ra hồi cuối năm 2020 và đầu năm 2021. Việc đổi tên diễn ra vào tháng 3/2021, khi xuất hiện cổ đông lớn nhất là bà Trần Thị Thu Hằng, nhận sở hữu hơn 51% cổ phần - từng là Tổng giám đốc Sunshine Group, hiện là Chủ tịch Kienlongbank (với ngân hàng số KS Bank).

Tương tự, Chứng khoán Đà Nẵng (UPCoM: DSC) cũng tiến hành đổi chủ từ cuối năm 2020 khi xuất hiện 3 cổ đông cá nhân lớn nắm giữ 75% vốn của doanh nghiệp này. CTCK này mới đây đã hoàn thành đợt tăng vốn gấp 16 lần lên 1.000 tỷ đồng. Trong đó, Đầu tư NTP chính thức trở thành cổ đông lớn nhất của DSC khi nắm giữ lên tới 70% vốn điều lệ tương đương 70 triệu cổ phiếu, nắm quyền kiểm soát DSC. Đầu tư NTP có trụ sở tại tầng 8, Thành Công Building (80 Dịch Vọng Hậu, Hà Nội). Đây cũng chính là trụ sở của Tập đoàn Thành Công - "đại gia" trong lĩnh vực lắp ráp ô tô tại Việt Nam.

Gần đây nhất Louis Capital (HoSE: TGG) trình cổ đông phương án tăng vốn điều lệ lên xấp xỉ 573 tỷ đồng thông qua phát hành riêng lẻ 30 triệu cổ phiếu cho nhà đầu tư với giá 15.000 đồng/cp, tương đương số tiền thu được từ đợt phát hành là 450 tỷ đồng. TGG dự kiến sẽ giải ngân khoảng 200 tỷ đồng để mua cổ phiếu của Chứng khoán APG (HoSE: APG).

Làn sóng đổi chủ của các CTCK được cho là đến từ bối cảnh Ủy ban Chứng khoán Nhà nước ngừng cấp phép thành lập với công ty chứng khoán vô thời hạn. Chính điều này khiến nở rộ cuộc đua mua bán, sáp nhập các CTCK để các đơn vị có tiềm lực tài chính lớn có thể tham gia vào "cuộc chơi" nhiều tiềm năng này. Mục tiêu được nhắm đến thường là các công ty chứng khoán nhỏ, kinh doanh kém hiệu quả để có thể dễ dàng tái cơ cấu.

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp