22/08/2023 07:12

Triển vọng sáng của cổ phiếu bất động sản khu công nghiệp

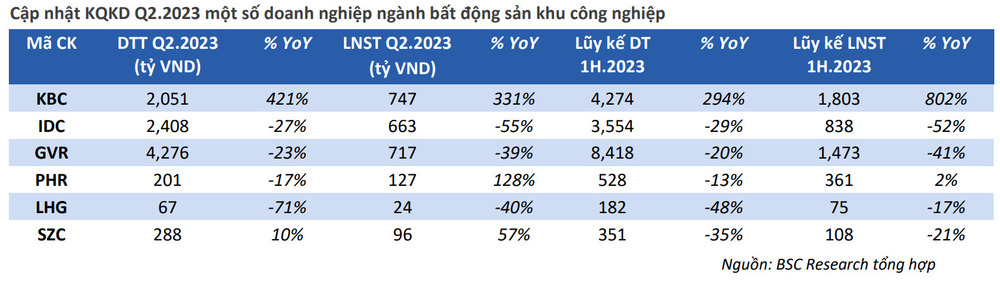

Dù kết quả kinh doanh quý II/2023 của nhiều công ty bất động sản khu công nghiệp đều suy giảm so với cùng kỳ năm ngoái, song BSC vẫn đưa ra khuyến nghị khả quan với nhóm này nhờ vào nhiều yếu tố hỗ trợ.

Nhiều yếu tố hỗ trợ cổ phiếu bất động sản khu công nghiệp trong phần còn lại của năm 2023. Ảnh minh họa: VGP.

Số liệu của CBRE Việt Nam cho thấy, với đất công nghiệp, tỷ lệ hấp thụ 6 tháng đầu năm 2023 của thị trường cấp 1 miền Bắc và miền Nam lần lượt đạt 386ha và 397ha. Mức hấp thụ này cao hơn 20% đối với miền Nam và 60% đối với miền Bắc, so với nửa đầu năm 2022. Đặc biệt, do quỹ đất sẵn sàng bàn giao hạn chế, cùng khả năng hấp thụ khả quan nên giá thuê đất công nghiệp duy trì mức tăng trưởng mạnh ở cả hai miền.

Ngoài ra, nguồn cung nhà kho và nhà xưởng xây sẵn cũng tăng trưởng mạnh. Theo đó, 6 tháng đầu năm 2023, tổng cộng có 0,9 triệu m2 nhà kho và nhà xưởng xây sẵn hoàn thành tại thị trường cấp 1 ở cả hai khu vực, trong đó 60% nguồn cung này tới từ phía Bắc. Theo ước tính của CBRE, nguồn cung đã tăng hơn 20% mỗi năm ở miền Bắc; 18%-49% mỗi năm ở miền Nam 4 năm qua. Khi cạnh tranh gia tăng, tốc độ tăng trưởng giá thuê của những phân khúc này cũng ở mức vừa phải, cụ thể duy trì 2-3%/năm.

Khá bất ngờ, khi kết quả kinh doanh 6 tháng đầu năm 2023 của hầu hết các công ty bất động sản khu công nghiệp đều suy giảm so với cùng kỳ năm ngoái.

Theo đó, đối với nhóm khu công nghiệp (KCN) cao su (gồm GVR và PHR), doanh thu chính là mảng bán các sản phẩm cao su giảm mạnh do nhu cầu yếu và giá bán suy giảm. Các KCN hiện hữu đã đạt tỷ lệ lấp đầy cao trong khi quỹ đất chuyển đổi đang gặp vướng mắc về các thủ tục pháp lý. Tuy nhiên, BSC vẫn đánh giá cao triển vọng của nhóm KCN này trong dài hạn nhờ quỹ đất lớn trong bối cảnh thiếu hụt nguồn cung KCN ở phía Nam và một số dự án đã được giải phóng quỹ đất và bắt đầu triển khai như việc bàn giao đất KCN Nam Tân Uyên 3 và phê duyệt quy hoạch 1/2000 KCN VSIP 3 – giai đoạn 2.

Còn với nhóm KCN còn lại (IDC, LHG, SZC), doanh thu các hợp đồng cho thuê kí mới suy giảm so với cùng kỳ. Tuy nhiên, BSC cũng lưu ý rằng điểm rơi lợi nhuận của các doanh nghiệp BĐS KCN thường rơi vào nửa cuối năm do cách hạch toán của ngành. Do đó, BSC kỳ vọng với việc dòng vốn FDI phục hồi, nhu cầu thuê đất KCN vẫn còn hiện hữu, các doanh nghiệp KCN sẽ kí kết được nhiều hợp đồng cho thuê mới với nhà đầu tư nước ngoài, qua đó cải thiện doanh thu và lợi nhuận trong 2H.2023.

Dù KQKD 6 tháng đầu năm 2023 chưa thực sự tích cực, song BSC đánh giá cao triển vọng của nhóm cổ phiếu BĐS KCN trong phần còn lại của năm 2023.

Nhận định này dựa trên quan điểm các KCN tại Việt Nam vẫn sẽ là 1 điểm đến hấp dẫn cho các doanh nghiệp nước ngoài, nhờ vào xu hướng dịch chuyển sản xuất ra ngoài Trung Quốc vẫn đang tiếp tục diễn ra.

Theo đó, với vị trí địa lý thuận lợi, và sự tương đồng về văn hóa, chính trị, Việt Nam sẽ trở thành sự lựa chọn của những doanh nghiệp toàn cầu với quy mô lớn. Các KCN phía Bắc, nằm trong vùng kinh tế trọng điểm Hà Nội – Hải Phòng – Quảng Ninh sẽ được hưởng lợi trực tiếp từ sự dịch chuyển nhà máy của các nhà sản xuất công nghệ cao.

Bên cạnh đó, giá cho thuê đất khu công nghiệp của Việt Nam thấp hơn 30-36% so với Indonesia, Malaysia và Thái Lan; ngang bằng với Philippines. Về tỷ giá hối đoái, biến động USD/VND là khá ổn định khi so sánh với các quốc gia khác, điều đó sẽ giúp cho các doanh nghiệp đầu tư giảm thiểu thiệt hại hơn.

Đáng chú ý, các dự án xây dựng hạ tầng giao thông được đẩy mạnh triển khai từ năm 2023 sẽ giải quyết nút thắt cổ chai “logistic” hỗ trợ trực tiếp cho ngành BĐS KCN. Hiện chính phủ đang nỗ lực trong việc cải thiện hạ tầng giao thông với hàng loạt dự án đầu tư công giúp kết nối giao thông liên tỉnh và chuyển dịch sản xuất ra các tỉnh ngoài trung tâm như Cao tốc Bắc – Nam, đường vành đai 4 - Hà Nội, đường vành đai 3 - TP.Hồ Chí Minh, và các dự án cảng biển, sân bay đang được nằm trong quy hoạch và triển khai.

Tuy nhiên, BSC cho rằng việc phát triển bất động sản KCN tại Việt Nam vẫn sẽ gặp phải một số khó khăn như: Thiếu nguồn cung tại các vị trí trung tâm công nghiệp, giá cho thuê duy trì ở mức cao trong bối cảnh nhu cầu thuê mạnh mẽ. Theo CBRE, tính đến hết quý I/2023, tỷ lệ lắp đầy các KCN tại khu vực phía Nam vẫn duy trì ở mức cao 85%, và tại khu vực phía Bắc là 81%. Giá thuê đất tại các khu công nghiệp vẫn tiếp tục xu hướng tăng, trung bình đạt 172,8 USD/m2/kỳ hạn thuê đối với khu vực miền Nam và 122,9 USD/m2/kỳ hạn thuê đối với khu vực miền Bắc.

Ngoài ra, việc áp dụng chính sách thuế tối thiểu toàn cầu 15% có thể ảnh hướng đến việc thu hút đầu tư nước ngoài tại Việt Nam. Hiện nay, các doanh nghiệp nước ngoài tại Việt Nam đang được hưởng các ưu đãi về thuế ở các mức từ 5%-10% trong trường hợp đáp ứng được các điều kiện trong địa bàn ưu tiên, lĩnh vực ưu tiên hoặc quy mô đầu tư lớn. Các ưu đãi này sẽ không còn tác dụng khi chính sách thuế tối thiểu toàn cầu được áp dụng do phát sinh thêm thuế phải nộp bổ sung, gây bất lợi lớn cho hoạt động sản xuất kinh doanh tại Việt Nam.

Đáng chú ý, chi phí nhân công giá rẻ đã không còn là một lợi thế cạnh tranh quá lớn của Việt Nam so với các quốc gia khác như trong giai đoạn trước. Theo nghiên cứu của JETRO, tại thời điểm 2013-2014, mức lương công nhân trung bình ở Việt Nam là 162 USD/tháng, lần lượt bằng 75%, 69%, 44% so với Ấn Độ; Indonesia và Thái Lan.

Trong khi đó, tại năm 2022, mức lương công nhân trung bình tại Việt Nam đã tăng lên 277 USD/tháng, lần lượt bằng 84%, 74%, 72% so với Ấn Độ; Indonesia và Thái Lan.

Mặt khác, dù tỷ lệ tăng lương kỳ vọng năm 2023 của Việt Nam đạt 5,9%, dẫn đầu khu vực Đông Nam Á, và chỉ xếp sau Ấn Độ (8,7%), trong khi năng suất lao động của nhân công Việt Nam lại chưa tăng như doanh nghiệp mong muốn. BSC cho rằng lợi thế về chi phí nhân công sẽ dần không còn là điểm mạnh của Việt Nam nếu chính phủ không có các biện pháp để mở rộng đào tạo nghề và đẩy mạnh công nghiệp hóa ở khu vực nông thôn.

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp