11/05/2020 12:41

Trái phiếu doanh nghiệp, thực hư lãi suất 19,5%/năm

Thị trường trái phiếu gần đây gây chú ý với thông tin có doanh nghiệp sẵn sàng trả mức lãi suất lên đến 19,5 %/năm để huy động được vốn qua hình thức phát hành trái phiếu.

Có doanh nghiệp trả lãi suất cao hơn

“Có doanh nghiệp đã trả lãi suất 20%/năm để gọi được vốn”, phó tổng giám đốc một ngân hàng đang niêm yết trên Sở Giao dịch chứng khoán TP.HCM nói với phóng viên Báo Ðầu tư Chứng khoán khi được hỏi về góc nhìn trước thực tế có doanh nghiệp sẵn sàng trả lãi suất 19,5%/năm để huy động vốn trái phiếu, điều này có bất thường hay không.

Lãnh đạo ngân hàng trên cho biết, bên phát hành công cụ nợ để huy động vốn với mức lãi suất 20%/năm là một ngân hàng, còn bên mua công cụ nợ là một doanh nghiệp trong ngành nước giải khát.

Với những trường hợp lãi suất huy động vốn cao như vậy, thông thường, thị trường không thể biết được thông tin về bên đi vay lẫn bên cho vay, trừ khi phát sinh các tranh chấp dẫn đến kiện tụng, hoặc có liên quan đến vụ án bị lộ danh tính.

Ðó là “khoảng tối” trong bức tranh thông tin về thị trường trái phiếu doanh nghiệp hiện nay.

|

Trên thực tế, trong bảng tổng hợp thông tin phát hành trái phiếu riêng lẻ được Sở Giao dịch chứng khoán Hà Nội (HNX) công bố hàng tháng, một trong những thông tin mà thị trường, nhà đầu tư quan tâm nhất là lãi suất phát hành, thì không thấy công khai.

Hiện trạng này là hệ quả của việc tranh luận giữa 2 luồng quan điểm mà đến nay chưa có hồi kết.

Trong khi một bên ủng hộ cần gia tăng minh bạch thông tin về các đợt phát hành trái phiếu riêng lẻ, trong đó bao gồm cả lãi suất huy động, cũng như danh tính bên mua, nhưng ý kiến khác không đồng tình với lý do đã là phát hành riêng lẻ thì bí mật về danh tính nhà đầu tư mua trái phiếu với khối lượng, lãi suất bao nhiêu phải được giữ kín.

Không chỉ chuyên gia, mà chính nhà quản lý cũng ghi nhận trên thị trường có thông tin về việc chào bán trái phiếu với lãi suất 18 - 20%, nhưng không thể biết danh tính của cả bên mua lẫn bên bán.

Theo Bộ Tài chính, thị trường xuất hiện thông tin về việc một số doanh nghiệp phát hành và thông báo phát hành trái phiếu với lãi suất từ 14%/năm trở lên, mức lãi suất này đã được coi là cao.

Vừa qua, thông tin về mức lãi suất phát hành trái phiếu lên tới 18 - 20%/năm có thể ảnh hưởng đến tâm lý thị trường cũng như mặt bằng lãi suất huy động trên thị trường vốn.

Trong bối cảnh đang có sự dịch chuyển vốn huy động từ kênh tín dụng ngân hàng sang phát hành trái phiếu, thị trường trái phiếu doanh nghiệp phát triển “nóng” với nhiều hình thức, bao gồm cả hình thức không minh bạch, lợi dụng phát hành trái phiếu cho mục tiêu của doanh nghiệp…

Quan sát thị trường cho thấy, với hình thức phát hành riêng lẻ, mức lãi suất 19 - 20%/năm mà doanh nghiệp chào mời nhà đầu tư không quá bất thường trong bối cảnh hiện nay.

Phát hành trái phiếu với lãi suất cao đôi khi là cuộc chơi của bên mua và bán, với những toan tính mà chỉ có họ mới biết.

Ở một góc độ nào đó, mức lãi suất cao này không hẳn phản ánh tính chất thị trường của thương vụ trái phiếu được phát hành, mà nằm ở lợi ích, ở sự cho - nhận của hai bên.

Nhìn chung, một trong những điểm yếu của hình thức phát hành riêng lẻ là tính minh bạch, công khai kém, thậm chí là có tình trạng “đi đêm” giữa bên mua và bán trái phiếu mà thị trường không thể biết.

Chính vì khoảng tối đó trong phát hành riêng lẻ mà nhiều công ty đa quốc gia có uy tín không sử dụng hình thức phát hành riêng lẻ, mà thường chọn phát hành ra đại chúng nhằm khẳng định uy tín, sự minh bạch và sức mạnh của họ không chỉ trong huy động vốn.

Thị trường trái phiếu sắp có “luật chơi” mới

Những đợt phát hành trái phiếu riêng lẻ được Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cũng như HNX công bố hàng tháng từ năm 2019 đến nay cho thấy, chưa ghi nhận những thương vụ có lãi suất lên đến 18 - 20%/năm, mà cao nhất cũng chỉ từ 11 - 14%/năm.

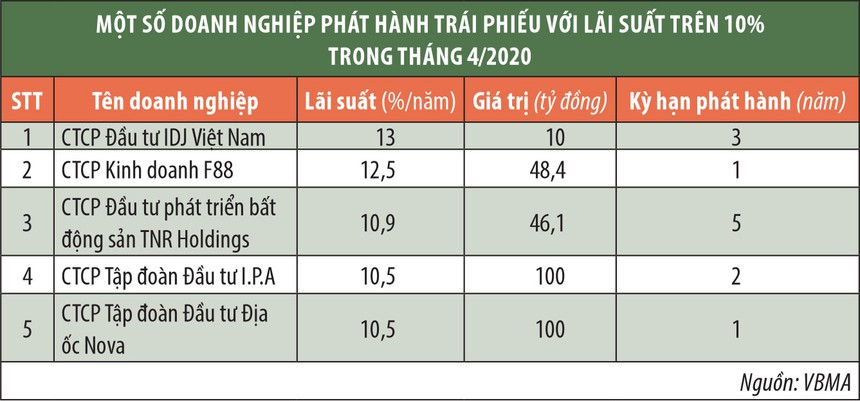

Dữ liệu các đợt phát hành trái phiếu doanh nghiệp trong tháng 4/2020, theo ghi nhận của VBMA, thì đợt phát hành của Công ty cổ phần Ðầu tư IDJ Việt Nam có lãi suất cao nhất là 13%/năm, còn lại dao động từ 10,5 - 12,5%/năm.

|

Ðiều đó có nghĩa, những thông tin về doanh nghiệp phát hành với lãi suất lên đến 19,5%/năm, theo góc nhìn của chuyên gia, đôi khi ban đầu chỉ là chào mời, còn khi chốt giao dịch có thể sẽ thay đổi theo hướng giảm, thậm chí không phát sinh giao dịch.

Việc tung tin lãi suất cao có thể ảnh hưởng đến tâm lý của nhà đầu tư về kỳ vọng lãi suất tăng, có nguy cơ gây khó cho các nhà phát hành khác.

Ðây là lý do có ý kiến cho rằng, nhà quản lý cần tính toán đưa ra cơ chế áp trần lãi suất phát hành trái phiếu theo các thời kỳ khác nhau cho phù hợp với bối cảnh nền kinh tế cũng như thị trường.

Ðồng thời, quy định pháp lý phải rõ ràng trong trách nhiệm HNX phải công khai lãi suất phát hành trên cơ sở thông tin công bố của doanh nghiệp trong bản tổng hợp thông tin thị trường hàng tháng.

Ðược biết, tại dự thảo Nghị định sửa đổi Nghị định 163/2018/NÐ-CP về phát hành trái phiếu doanh nghiệp, cơ quan soạn thảo là Bộ Tài chính đề xuất lãi suất phát hành trái phiếu doanh nghiệp không được vượt quá 20%/năm.

Căn cứ để đưa ra đề xuất này là đối với lãi suất vay vốn, Luật Dân sự năm 2015 quy định, mức lãi suất theo thỏa thuận không được vượt quá 20%/năm. Bộ Tài chính cho rằng, khi áp dụng cơ chế mới này sẽ hạn chế doanh nghiệp phát hành với lãi suất quá cao, tránh tác động tiêu cực đến tâm lý thị trường.

Ðể cơ chế trên cũng như các đề xuất mới về khống chế khối lượng phát hành, nghĩa vụ minh bạch thông tin của nhà phát hành… sớm đi vào áp dụng, Bộ Tài chính trình Thủ tướng Chính phủ cho phép xây dựng và ban hành nghị định sửa đổi Nghị định 163/2018/NÐ-CP theo quy trình thủ tục rút gọn, nhằm kịp thời hạn chế các rủi ro trên thị trường trái phiếu doanh nghiệp, bảo vệ quyền và lợi ích của nhà đầu tư.

Dự thảo nghị định đã được Bộ Tài chính hoàn tất và đang trình Chính phủ xem xét ban hành. Nhiều khả năng, ngay trong quý II/2020, thị trường trái phiếu doanh nghiệp sẽ có luật chơi mới.

Advertisement

Advertisement

Đọc tiếp