12/09/2021 19:55

Tiền từ tiết kiệm chảy sang trái phiếu

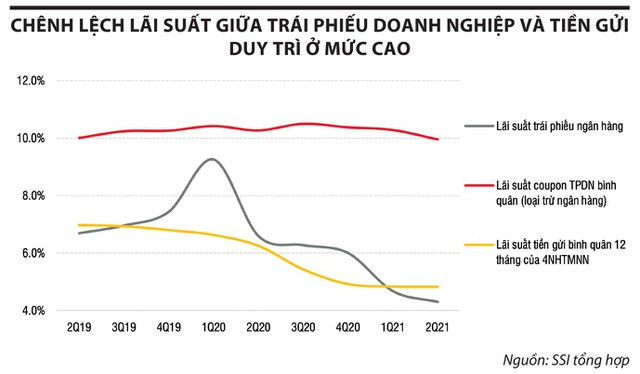

Trái phiếu doanh nghiệp dù rủi ro nhưng hấp dẫn vì lãi suất cao hơn nhiều lãi suất ngân hàng, không chỉ thu hút nhà đầu tư cá nhân mà còn cả các ngân hàng.

Lách luật

Theo thống kê của Công ty Chứng khoán SSI, trong 6 tháng đầu năm 2021, các nhà đầu tư cá nhân mua gần 11.000 tỷ đồng trái phiếu doanh nghiệp trên thị trường sơ cấp, bằng 47% cùng kỳ năm ngoái. Đây là điều thị trường dự đoán được khi Nghị định 153/2020/NĐ-CP có hiệu lực từ 1/1/2021 quy định, người mua trái phiếu doanh nghiệp phải là nhà đầu tư chứng khoán chuyên nghiệp.

Tuy nhiên, trong cuộc trao đổi với phóng viên Báo Đầu tư Chứng khoán, một nhà đầu tư cá nhân cho rằng, con số trên không phản ánh đúng thực tế, nhất là trong bối cảnh trái phiếu doanh nghiệp vẫn thu hút dòng tiền.

“Muốn trái phiếu đứng tên mình thì phải chứng minh là nhà đầu tư chứng khoán chuyên nghiệp, việc này rất đơn giản bởi đã có các công ty chứng khoán đứng ra lo, với chi phí từ 6,5 - 8 triệu đồng. Nếu không muốn mất chi phí trung gian, nhà đầu tư chuyển tiền cho công ty chứng khoán, quỹ đầu tư để họ đầu tư hay mua chứng chỉ thông qua các ngân hàng đứng ra làm nhà bảo lãnh phát hành”, nhà đầu tư trên nói.

Số liệu thống kê cho thấy, có 55,6% lượng trái phiếu doanh nghiệp phát hành trong nửa đầu năm 2021 là do các ngân hàng và công ty chứng khoán nắm giữ. Cụ thể, các ngân hàng thương mại mua 44.400 tỷ đồng, chiếm 21,3%; các công ty chứng khoán mua 71.700 tỷ đồng, chiếm 34,4%.

Tổng vốn chủ sở hữu của các công ty chứng khoán tính đến cuối năm 2020 khoảng 93.000 tỷ đồng, nên nhiều khả năng công ty chứng khoán chỉ đứng tên mua trái phiếu doanh nghiệp trên thị trường sơ cấp, nắm giữ ngắn hạn và nhanh chóng phân phối lại cho các nhà đầu tư khác.

Không ít ý kiến nhận định, quy định “siết” đối tượng nhà đầu tư cá nhân mua trái phiếu doanh nghiệp nhằm bảo vệ nhà đầu tư cá nhân nhỏ lẻ khỏi rủi ro, nhưng nhu cầu đầu tư loại trái phiếu này vẫn ở mức cao trong bối cảnh lãi suất trái phiếu cao hơn nhiều lãi suất tiền gửi ngân hàng. Lợi nhuận cao là yếu tố thúc đẩy nhà đầu tư cá nhân và công ty chứng khoán tìm cách “lách” quy định tại Nghị định 153.

|

Thực tế, lãi suất tiền gửi tại ngân hàng và lãi suất trái phiếu doanh nghiệp đang “vênh” đáng kể. Mặt bằng lãi suất huy động tiền gửi bằng VND ở mức 0,1 - 0,2%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 2,85 - 4%/năm đối với tiền gửi có kỳ hạn từ 1 tháng trở lên; 3 - 4%/năm đối với kỳ hạn 3 tháng; 4 - 6,25%/năm đối với tiền gửi có kỳ hạn 6 tháng; 4 - 6,4% đối với tiền gửi có kỳ hạn 9 tháng; 4,7 - 6,8%/năm đối với tiền gửi có kỳ hạn 12 tháng.

Nhìn chung, lãi suất huy động giảm 1,5 - 2,5 điểm phần trăm/năm trong hơn 1 năm qua, xuống mức thấp nhất trong 10 năm trở lại đây. Với mức lãi suất thấp, huy động vốn của các tổ chức tín dụng tính đến 21/6/2021 chỉ tăng 3,13% so với mức tăng 4,35% của cùng kỳ năm 2020.

Trong khi đó, lãi suất bình quân của trái phiếu doanh nghiệp (trừ trái phiếu ngân hàng) trong quý II/2021 là 9,95%/năm, giảm 0,33 điểm phần trăm/năm so với quý I/2021, nhưng các doanh nghiệp phát hành được 97.000 tỷ đồng, tăng 21% so với cùng kỳ năm 2020 và gấp 2,7 lần giá trị phát hành trong quý I/2021.

Tính cả trái phiếu ngân hàng thì các doanh nghiệp phát hành được 208.900 tỷ đồng trái phiếu trong nửa đầu năm 2021, tăng 18,3% so với cùng kỳ 2020. Trong tháng 7, có thêm gần 26.200 tỷ đồng trái phiếu doanh nghiệp được phát hành, lũy kế 7 tháng đầu năm nay đạt 235.094 tỷ đồng, tăng gần 31% so với cùng kỳ năm ngoái.

Quan ngại về dòng chảy của tiền

Nhiều doanh nghiệp phát hành trái phiếu thông qua ngân hàng hoặc công ty chứng khoán, theo đó, nhà đầu tư sở hữu trực tiếp trái phiếu. Nhà đầu tư có thể gián tiếp sở hữu trái phiếu thông qua mua chứng chỉ quỹ đầu tư trái phiếu dạng mở, tức các quỹ này huy động vốn để tham gia các đợt phát hành trái phiếu doanh nghiệp.

Lãi suất bình quân của trái phiếu doanh nghiệp (trừ trái phiếu ngân hàng) trong quý II/2021 là 9,95%/năm.

Liên quan đến vấn đề này, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cho biết, ở nước ngoài, nhà đầu tư cá nhân mua chứng chỉ quỹ tương hỗ (Mutual Funds) và quỹ tương hỗ theo lệnh của nhà đầu tư cá nhân mua các trái phiếu hay cổ phiếu theo khẩu vị của nhà đầu tư. Cách đầu tư này rất phổ biến trên các thị trường tài chính quốc tế, vì các quỹ tương hỗ có uy tín cao và có trách nhiệm lựa chọn trái phiếu doanh nghiệp rất cẩn thận hộ nhà đầu tư.

Tuy nhiên, vấn đề được các nhà phân tích quan ngại đó là chính sách tiền tệ nới lỏng đang được Ngân hàng Nhà nước duy trì để hỗ trợ nền kinh tế, lãi suất huy động và cho vay thấp, trong khi hạn mức tăng trưởng tín dụng đã được cơ quan này nâng lên cho không ít tổ chức tín dụng.

Nghĩa là, dòng tiền đang được huy động khá dễ dàng nên doanh nghiệp có thể “lấy chỗ nọ bù chỗ kia”, nhưng khi chính sách tiền tệ siết chặt lại, nguy cơ vỡ nợ xảy ra cao.

Trong khi đó, TS. Lê Xuân Nghĩa, chuyên gia kinh tế dự báo, nhu cầu huy động vốn trái phiếu của các doanh nghiệp vẫn cao, nên nguồn tiền từ hệ thống ngân hàng sẽ chảy sang thị trường trái phiếu doanh nghiệp.

Lãnh đạo phụ trách nguồn vốn một ngân hàng thương mại cổ phần chia sẻ, Ngân hàng Nhà nước thường xuyên kiểm tra việc đẩy tín dụng trá hình qua kênh trái phiếu vào ngày cuối tháng, cuối quý hay cuối năm, tuy nhiên, trước hạn báo cáo vài ngày, các số liệu sẽ được các ngân hàng “xử lý”.

Theo dự thảo Thông tư quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp của Ngân hàng Nhà nước, các tổ chức tín dụng chỉ được mua trái phiếu doanh nghiệp khi có tỷ lệ nợ xấu dưới 3% theo kỳ phân loại gần nhất, trừ trường hợp mua trái phiếu doanh nghiệp theo phương án cơ cấu lại được cấp có thẩm quyền phê duyệt.

Tổ chức tín dụng không được vay vốn của tổ chức tín dụng khác để mua trái phiếu doanh nghiệp; không được mua trái phiếu của doanh nghiệp phát hành có phát sinh nợ xấu trong vòng 12 tháng gần nhất; không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành; không được mua trái phiếu doanh nghiệp phát hành có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác.

Trường hợp doanh nghiệp phát hành trái phiếu thay đổi phương án sử dụng vốn thì các tổ chức tín dụng chỉ được mua trái phiếu khi doanh nghiệp có lãi liên tục trong 3 năm gần nhất và xếp hạng tín dụng cao nhất.

Dự thảo còn quy định giới hạn mua trái phiếu doanh nghiệp, theo đó, tổng số dư mua trái phiếu doanh nghiệp được tính vào tổng mức dư nợ cấp tín dụng đối với một khách hàng, đối với khách hàng và người liên quan theo quy định về giới hạn, tỷ lệ đảm bảo an toàn hoạt động…

Advertisement

Advertisement

Đọc tiếp