19/09/2021 13:39

Sức khỏe tài chính của ngân hàng xứng đáng có mức định giá cổ phiếu cao hơn?

Lợi nhuận ngành ngân hàng có thể hồi phục vào quý 4/2021 khi dịch bệnh được kiểm soát và nhu cầu tín dụng phục hồi trở lại...

Làn sóng dịch bệnh Covid-19 lần thứ 4 đã ảnh hưởng đến nhiều ngành kinh tế tại Việt Nam, bao gồm cả ngành ngân hàng. Tuy nhiên, các chuyên gia vẫn cho rằng ngành ngân hàng sẽ vững vàng vượt qua biến động này nhờ được tăng room tín dụng, chất lượng tài sản được cải thiện mạnh và các tỷ lệ dự phòng đang ở mức cao.

Giảm lãi suất và tính dụng tăng chậm không quá đáng ngại

Tại báo cáo cập nhật ngành ngân hàng của Công ty Chứng khoán BIDV (BSC) cho biết, tăng trưởng tín dụng hết quý 2/2021 đạt mức 5,1%. Đồng thời, nhu cầu tín dụng của hai nhóm SME và bán lẻ có thể giảm mạnh, dẫn đến giảm tăng trưởng về tín dụng chung. Hiện nay, hai nhóm khách hàng này đóng góp ở mức trung bình 75% - 80% cơ cấu cho vay toàn ngành.

Khi dịch bệnh quay trở lại, nhu cầu tín dụng của hai nhóm này có thể giảm mạnh, từ đó giảm tăng trưởng về tín dụng chung của toàn ngành. Các ngân hàng được đánh giá là sẽ tiếp tục thực hiện chính sách tập trung cho vay vào các doanh nghiệp lớn với chất lượng tín dụng cao nhằm hạn chế rủi ro tín dụng.

Do đó, BSC đã điều chỉnh dự báo tăng trưởng tín dụng toàn ngành xuống mức 13% trong năm 2021, giảm 1% so với dự báo trước đó.

Tại diễn biến khác, theo yêu cầu của Ngân hàng Nhà nước, nhiều ngân hàng đã giảm lãi suất nhằm hỗ người dân cũng như doanh nghiệp. Mức giảm lãi suất cho vay từ 1,0% - 1,5% cho gần như toàn bộ các khoản vay, thời gian giảm lãi suất từ 1/7/2021 đến 31/12/2021. Theo đó, các ngân hàng ước tính sẽ giảm thu nhập lãi từ 1.000 – 5.000 tỷ đồng để hỗ trợ trong cả năm nay.

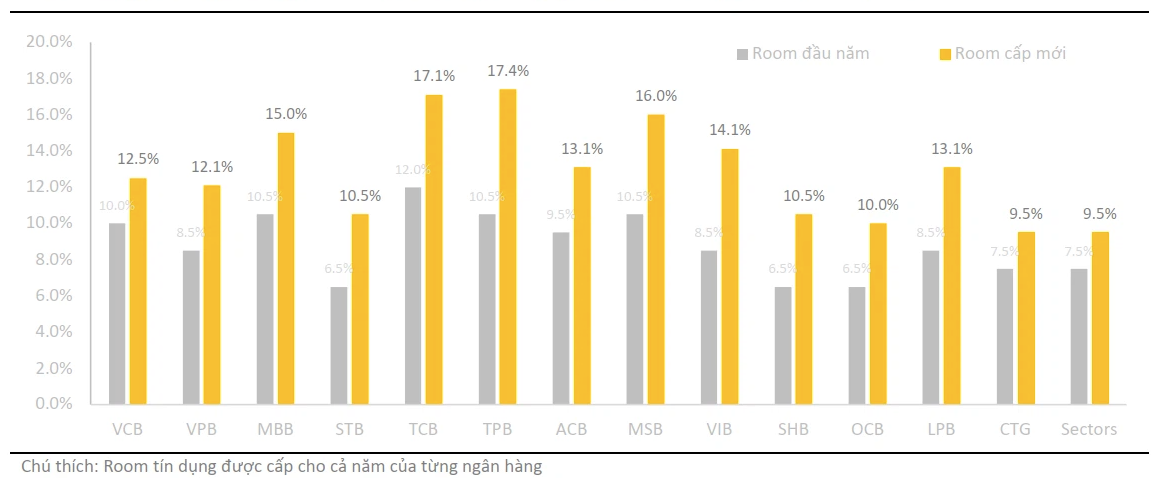

Tuy nhiên, theo BSC các vấn đề trên không quá đáng ngại do các ngân hàng cam kết giảm lãi suất đều được tăng thêm room tín dụng. “Việc nới room tín dụng được dưa theo tình hình của các ngân hàng cũng như mức độ rủi ro của danh mục tín dụng và mức độ giảm lãi suất để hỗ trợ người dân”, nhóm nghiên cứu tại BSC cho biết.

Cụ thể, Techcombank và TPBank là hai ngân hàng được cấp mức tăng trưởng tín dụng cao nhất, lần lượt là 17,1 và 17,4% do 3 yếu tố: tỷ lệ an toàn vốn (CAR) theo chuẩn Basel 2 ở mức cao; danh mục đầu tư của hai ngân hàng này tương đối rộng, không tập trung quá nhiều vào các ngành nghề rủi ro; có những cam kết hỗ trợ lãi suất trong thời gian tới.

Chỉ tiêu tăng trưởng tín dụng tại một số ngân hàng khác như sau: MSB được nâng từ 10,5% hồi đầu năm lên 16%; MB từ 8,5% lên 15%; VIB từ 8,5% lên 14,1%; LienVietPostBank từ 8,5 lên 13,1%; ACB từ 9,5% lên 13,1%...

Đồng thời, NIM toàn ngành dù giảm nhẹ so với cùng kỳ bởi tác động của việc giảm lãi suất cho vay nhưng không quá tác động đến NII do lãi suất huy động cũng đang trong xu hướng giảm. Ngoài ra, tiền gửi không kỳ hạn (CASA) sẽ tiếp tục được đẩy mạnh giúp giảm chi phí vốn.

“Việc tiếp tục giảm lãi suất huy động cũng giúp các ngân hàng tiết giảm chi phí vốn. Do đó, NIM chỉ giảm ở mức 0,1-0,3 điểm phần trăm trong nửa cuối năm”, BSC nhìn nhận.

Chất lượng tài sản tốt, lợi nhuận sẽ phục hồi

Hiện tại dịch bệnh diễn biến phức tạp tại các tỉnh phí Nam đang làm dấy lên lo ngại về việc chất lượng tài sản của ngân hàng bị suy giảm. Nhưng BSC cho rằng, với chính sách kiểm duyệt tín dụng chặt chẽ và tỷ lệ bao phủ nợ xấu cao thì ngành ngân hàng hoàn toàn có thể quản lý chất lượng tài sản tốt.

Bên cạnh đó, các khoản nợ tái cơ cấu liên tục giảm, nhiều ngân hàng dự kiến mức độ trích lập chỉ còn khoảng 3-5% tổng dư nợ hiện tại.

“Các ngân hàng đã trích lập phần lớn các khoản nợ tái cơ cấu trong quý 2 (VietinBank, Vietcombank, ACB,...) và có thể sẽ trích lập toàn bộ trong năm 2021. Điều này sẽ giúp giảm áp lực trích lập dự phòng trong những năm tới. Chúng tôi tin rằng nợ tái cơ cấu sẽ không phải vấn đề lớn trong thời gian tới với ngành ngân hàng”, báo cáo của BSC ghi rõ.

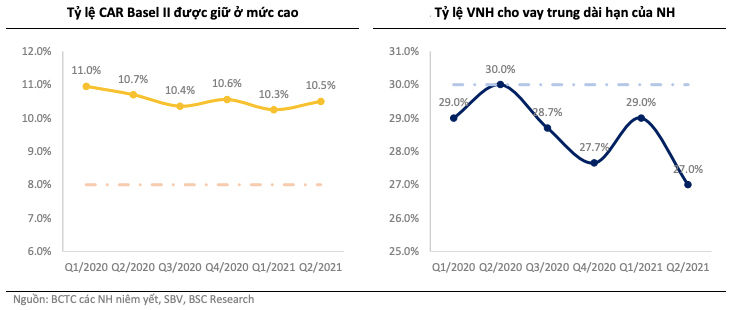

Không những thế, BSC cũng cho rằng, tỷ lệ CAR sẽ tiếp tục được giữ ở mức cao; tỷ lệ vốn ngắn hạn cho vay trung dài hạn giữ ở mức an toàn; các tỷ lệ đều đảm bảo tốt tỷ lệ yêu cầu của Ngân hàng Nhà nước. Điều này sẽ được giữ vững trong tương lai với các kế hoạch tăng vốn, từ đó giúp tăng trưởng quy mô và lợi nhuận của các doanh nghiệp.

Về kết quả kinh doanh trong thời gian tới, dù Covid-19 có tác động tiêu cực vào nhu cầu tín dụng cũng như dự phòng của các ngân hàng, các chuyên gia cho rằng ảnh hưởng này không làm giảm quá nhiều lợi nhuận, do nhiều ngân hàng đã hoàn thành khoảng 60% kế hoạch năm và trích lập phần lớn các khoản nợ tái cơ cấu cần trích trong năm 2021. Mặt khác, lợi nhuận có thể hồi phục vào quý 4/2021 khi dịch bệnh được kiểm soát và nhu cầu tín dụng phục hồi trở lại.

Theo đó, tổng thu nhập hoạt động và lợi nhuận của toàn ngành ngân hàng dự kiến lần lượt đạt 408.692 tỷ đồng và 169.857 tỷ đồng, tốc độ tăng trưởng lợi nhuận ngành ngân hàng sẽ cao hơn so với mức tăng trưởng chung của lợi nhuận toàn thị trường.

Trên thị trường chứng khoán, tính đến hết ngày 7/9/2021, P/B toàn ngành ngân hàng đã đạt mức 1,6x, giảm gần 20% so với đỉnh của toàn ngành do lo ngại về ảnh hưởng Covid-19 tới lợi nhuận năm 2021.

Nhưng với sức khỏe tài chính của các ngân hàng như đã nói bên trên, BSC tin rằng: “Các ngân hàng hiện nay xứng đáng có mức định giá cao hơn so với thời điểm hiện tại”.

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp