03/03/2020 07:28

Rủi ro từ trái phiếu bất động sản: Có đổ vỡ như condotel? (bài 2)

Năm 2019 chứng kiến sự lật kèo của chủ đầu tư Cocobay Đà Nẵng trong việc cam kết lợi nhuận. Liệu rằng, điều này có lặp lại với trái phiếu doanh nghiệp?

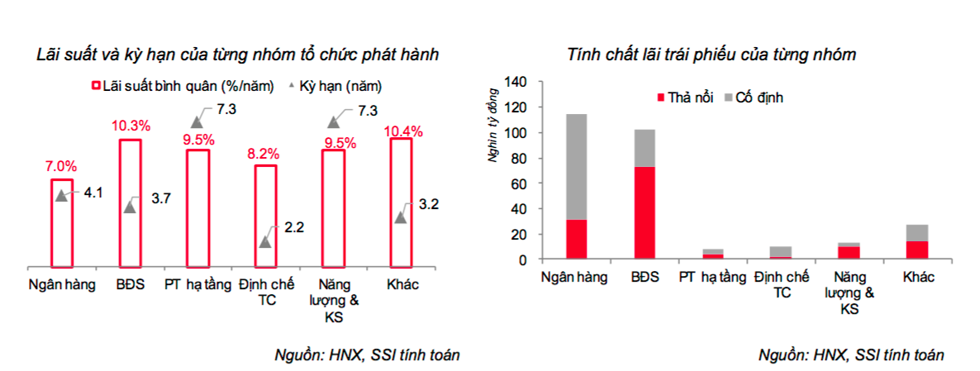

Đua nhau phát hành

Trong tháng 1/2020, đã có hơn 7.000 tỷ đồng trái phiếu đã được các doanh nghiệp trong lĩnh vực bất động sản phát hành để tìm vốn, chiếm hơn 50% lượng trái phiếu được phát hành trên thị trường trong thời gian này. Còn ở năm 2019, các doanh nghiệp bất động sản phát hành 106.531 tỷ đồng trái phiếu, đứng thứ 2 với tỷ trọng 38%. Kỳ hạn bình quân của nhóm này là 3,7 năm và lãi suất bình quân là 10,3%/năm, cao nhất thị trường nếu loại trừ lô phát hành của Công ty Hồng Hoàng.

|

Những thương vụ đáng chú ý trong năm 2019 là Công ty Cổ phần Cơ Điện lạnh (REE) phát hành 2.320 tỷ đồng trái phiếu kỳ hạn 10 năm. Số tiền thu được để phát triển các dự án bất động sản văn phòng cho thuê trên quỹ đất hiện hữu ở TP.HCM và dùng cho việc thanh toán tiền sử dụng đất, mua đất, phát triển thêm quỹ đất. Tài sản đảm bảo là 60,47% cổ phần trong Công ty Thủy điện Thác Bà và 25,76% cổ phần trong Thủy điện Sông Ba Hạ.

Tương tự, Sunshine Group cũng từng thông báo phát hành 100 triệu trái phiếu, mệnh giá 100.000 đồng/trái phiếu, tương đương tổng giá trị 10.000 tỷ đồng. Đây là loại trái phiếu có kỳ hạn 3 năm không được chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo và không có bảo lãnh thanh toán.

10.000 tỷ đồng thu được trái phiếu này sẽ tăng quy mô vốn hoạt động và thực hiện các chương trình, dự án đầu tư của Sunshine Group. Dòng tiền từ hoạt động kinh doanh và các nguồn thu khác sẽ được dùng thanh toán lãi trái phiếu và trái phiếu.

Tập đoàn Vingroup (VIC) cũng công bố phát hành 1.000 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, không được bảo đảm bằng tài sản và không phải là nợ thứ cấp. Thời hạn trái phiếu 2 năm, lãi suất năm đầu tiên 10%.

Tập đoàn Novaland cũng có quyết định phát hành 1.500 tỷ đồng trái phiếu doanh nghiệp. Novaland sẽ sử dụng tài sản của doanh nghiệp và bên thứ ba là quyền tài sản của Công ty Cổ phần Phát triển Đất Việt phát sinh từ dự án chung cư 100 Cô Giang, quận 1, TP.HCM để đảm bảo cho các nghĩa vụ của công ty liên quan đến trái phiếu.

|

| TTC Land cũng phát hành riêng lẻ tối đa 470 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền. |

Một doanh nghiệp khác là Công ty Cổ phần Địa ốc Sài Gòn Thương Tín-TTC Land (SCR) cũng phát hành riêng lẻ tối đa 470 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, có bảo lãnh với kỳ hạn 3 năm. Số tiền thu được từ đợt phát hành trái phiếu sẽ dùng để tăng quy mô hoạt động tài chính, thực hiện đầu tư vào các chương trình, dự án của công ty.

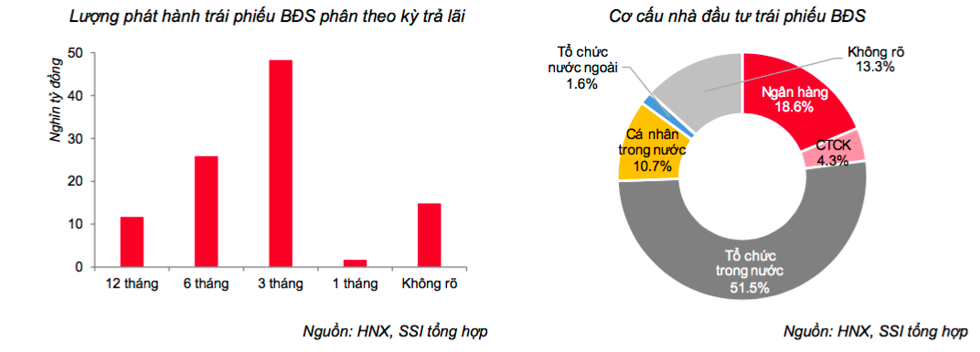

Trong số này, nhà đầu tư cá nhân mua gần 11.000 tỷ đồng trái phiếu bất động sản, còn lại là các nhà đầu tư tổ chức. Trong đó các ngân hàng thương mại mua 19.1 nghìn tỷ đồng, các công ty chứng khoán mua 4.400 tỷ đồng, tổ chức nước ngoài mua 1.6600 tỷ đồng các trái phiếu của KDH, PDR, DXG. Còn lại được ghi chung chung dưới tên là “tổ chức trong nước” hoặc thiếu thông tin cụ thể.

Liệu có đổ vỡ?

Năm 2019 chứng kiện sự lật lọng của Empire Group trong việc cam kết lợi nhuận với khách hàng ở dự án Cocobay Đà Nẵng. Điều này khiến nhiều chuyên gia cảnh báo, trái phiếu doanh nghiệp cũng sẽ lặp lại việc không đủ khả năng chi trả cam kết lợi nhuận cho trái chủ.

Dễ thấy, hai hình thức đầu tư này đều hấp dẫn nguồn vốn kinh doanh nhờ cam kết trả lợi nhuận khủng. Nếu như năm 2015-2017, nhà đầu tư nhắc đến condotel như một kênh đầu tư đầy hấp dẫn với mức cam kết lợi nhuận khủng, lên tới 12-15%, thì đến hiện tại trái phiếu bất động sản đã ghi nhận sự bùng nổ mạnh mẽ.

Sự nở rộ của trái phiếu doanh nghiệp bất động sản bắt đầu từ thời điểm giữa năm 2019 và cả những tháng đầu năm 2020. Với “miếng bánh” là mức lãi suất hấp dẫn, gấp đôi mức lãi suất của ngân hàng, trái phiếu doanh nghiệp đã thực sự hút các nhà đầu tư. Tuy nhiên, nhiều chuyên gia cho rằng, nhà đầu tư nên cẩn trọng với trái phiếu bất động sản.

|

| Lãi suất trái phiếu doanh nghiệp cao thu hút được nhà đầu tư nhưng liệu có đổ vỡ như Cocobay Đà Nẵng? |

Chuyên gia tài chính Nguyễn Trí Hiếu cho rằng, thị trường trái phiếu bất động sản phát triển nhanh sẽ dẫn đến tình trạng cạnh tranh lãi suất, chất lượng trái phiếu doanh nghiệp không đồng đều, đẩy rủi ro về phía người mua phải tự thẩm định, đánh giá.

Nhà đầu tư phải cẩn trọng với những công ty bất động sản đưa ra mức lãi suất trái phiếu cao gấp đôi lãi suất ngân hàng bình thường. Bởi lãi suất càng cao sẽ đi đôi với những rủi ro càng cao. Đối với những công ty không có báo cáo tài chính hay những công ty có tuổi đời chưa lâu, để thu hút đầu tư họ sẽ càng trả lãi suất cao.

“Trong trường hợp các doanh nghiệp không thể trả lãi hoặc gốc cho nhà đầu tư thì chắc chắn thiệt hại đầu tiên sẽ thuộc về người mua trái phiếu”, TS. Nguyễn Trí Hiếu nói.

Ông Hiếu đã cảnh báo rằng, khi các tổ chức phát hành trái phiếu không trả được nợ sẽ dẫn tới sự đổ vỡ hàng loạt, tác động tiêu cực đến hệ thống tài chính, tiền tệ, làm ảnh hưởng xấu tới nguồn tiền kinh doanh trên thị trường của các doanh nghiệp khác, mất niềm tin của khách hàng. Hệ lụy là nhà kinh doanh bất động sản khó huy động vốn kinh tế cho tương lai. Tất yếu sẽ ảnh hưởng tiêu cực cho nền kinh tế nói chung vì bất động sản là ngành có giá trị vốn hóa cao.

Một kịch bản sẽ có thể lặp lại như các thương vụ phá vỡ cam kết lợi nhuận của condotel nếu như hoạt động của trái phiếu bất động sản thả nổi và không ít nhà đầu tư không lường trước những rủi ro rất lớn có thể xảy ra.

|

Trong khi đó, chuyên gia kinh tế Lê Minh Hoàng, Trường Đại học Kinh tế TP.HCM cho rằng, thị trường trái phiếu, đặc biệt là trái phiếu doanh nghiệp mở rộng là xu hướng tất yếu và phù hợp để tạo sự cân bằng và nâng cao chất lượng thị trường tài chính. Tuy nhiên, trái phiếu doanh nghiệp vẫn là kênh đầu tư khá mới mẻ tại Việt Nam, sự phát triển nhanh giai đoạn vừa qua tiềm ẩn những rủi ro nhất định cần được nhận diện và điều chỉnh bởi cơ quan quản lý để đảm bảo sự phát triển lành mạnh và bền vững của thị trường.

Sự kỳ vọng vào việc kênh trái phiếu doanh nghiệp sẽ bùng nổ trong năm 2020 là rất lớn để giảm bớt gánh nặng vốn và rủi ro cho ngành ngân hàng. Song trái phiếu cũng đang “đẻ” ra vấn đề là chúng ta chưa có các đơn vị xếp hạng tín nhiệm giúp nhà đầu tư tin cậy vào trái phiếu doanh nghiệp để mua. Hệ thống ngân hàng phải có cách nào đó, đánh giá tín nhiệm để các nhà đầu tư tin cậy và mua trái phiếu cũng như tránh được rủi ro cho họ.

“Trái phiếu doanh nghiệp bất động sản thời gian tới sẽ vẫn nở rộ nhờ lãi suất hấp dẫn, kỳ trả lãi ngắn và nhu cầu phát hành cao. Tuy nhiên, lợi nhuận luôn đi kèm với rủi ro nên các cơ quan quản lý cần tăng cường giám sát để bảo đảm sự phát triển bền vững của thị trường”, ông Hoàng nói.

| Rủi ro từ trái phiếu bất động sản: Làm sao hạn chế rủi ro cho nhà đầu tư? (bài 3) Nếu muốn phát hành trái phiếu vượt quá 3 lần vốn chủ sở hữu, doanh nghiệp phải lựa chọn kênh phát hành ra công chúng với điều kiện minh bạch hơn. |

Advertisement

Advertisement

Đọc tiếp