20/02/2021 17:23

Rộ tin đồn MSB thâu tóm PGBank: Liệu có khớp để 'về chung một nhà'?

Tin đồn phát ra khi MSB vừa "phanh gấp" cho vay bất động sản, hai nhân sự của MSB sang làm sếp lớn tại PGBank. PGBank cũng vừa dọn dẹp nợ xấu sẵn sàng đón nhận đà tăng trưởng tín dụng mới.

Trong những này cuối năm Canh Tý 2020, dư luận xôn xao với tin đồn Ngân hàng TMCP Hàng Hải Việt Nam (Maritime Bank - MSB) thâu tóm Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank).

Tin đồn này được quan tâm vì MSB liên quan mật thiết tới đế chế bất động sản trải khắp trong nam ngoài bắc, còn PGBank nằm cuối bảng xếp hạng về vốn điều lệ.

Rộ tin đồn MSB thâu tóm PGBank

Tin đồn phát ra khi MSB vừa "phanh gấp" cho vay bất động sản; hai nhân sự của MSB sang làm sếp lớn tại PGBank. Trong khi đó, PGBank cũng vừa dọn dẹp nợ xấu sẵn sàng đón nhận đà tăng trưởng tín dụng mới.

Có một doanh nghiệp khác liên quan đến MSB cũng được nhắc đến, đó là TNR Holdings - đơn vị đang có trong tay 42 dự án bất động sản trải dài từ thành phố đến tỉnh lẻ. Nhiều ý kiến cho rằng, điều đó cũng có nghĩa TNR Holdings đang "khát vốn". Ngân hàng "có liên quan" MSB chưa chắc đủ dòng tiền tài trợ những dự án đó. Vì vậy, thêm một ngân hàng rót vốn nữa là điều rất tốt.

MSB "phanh gấp" cho vay bất động sản

MSB và TNR là những đơn vị có liên quan vì MSB do ông Trần Tuấn Anh nắm giữ chức vụ Chủ tịch Hội đồng quản trị, còn TNR Holdings nằm dưới quyền lãnh đạo của bà Nguyễn Thị Nguyệt Hường, vợ ông Tuấn Anh. MSB có mặt trong rất nhiều dự án mà TNR triển khai như TNR Grand Palace Thái Bình, TNR Star Riverside Nam Sách, TNR Stars Đồng Văn,…

Trong báo cáo tài chính năm 2020, MSB không công bố tỷ lệ cho vay cho bên liên quan là TNR Holdings, nhưng dựa vào tỷ lệ cho vay bất động sản tại MSB, có thể hình dung, con số này là rất lớn.

Tại thời điểm 31/12/2020, MSB dành 9.021 tỷ đồng cho kinh doanh bất động sản và cơ sở hạ tầng, chiếm 11,36% tổng dư nợ tín dụng. Bất động sản là ngành có tỷ lệ cho vay bất động sản cao nhất tại MSB, cao hơn nhiều so với các lĩnh vực liên quan đến hàng hải.

MSB vừa "phanh gấp" cho vay bất động sản. Ảnh: MSB

Là ngân hàng liên quan đến hàng hải nhưng tỷ lệ cho vay kinh doanh vận tải biển chỉ là 0,24% (194 tỷ đồng), tỷ lệ cho vay đóng tàu thuyền chỉ là 0,01% (4,2 tỷ đồng), kinh doanh đường bộ, đường sông là 1,17% (932 tỷ đồng).

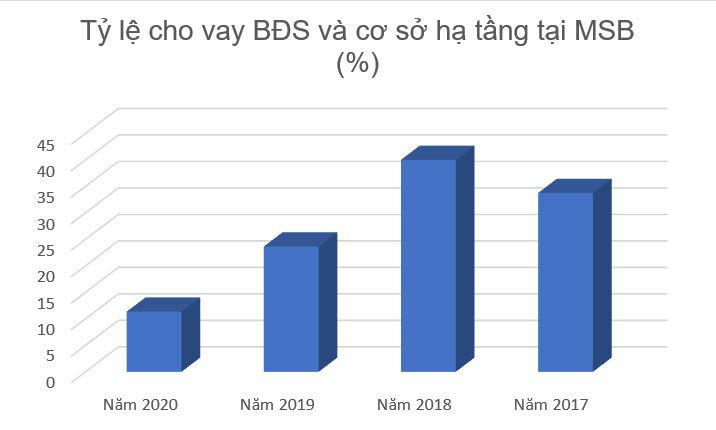

Có thể thấy kết thúc năm 2020, tỷ lệ cho vay bất động sản tại MSB cao vượt trội so với các ngành nghề khác. Thế nhưng, con số này lại rất khiêm tốn so với các năm trước đây khi mà MSB phải "phanh gấp" cho vay bất động sản. Các năm trước đây, tỷ lệ cho vay bất động sản của MSB cao hơn rất nhiều so với năm 2020 và cao hơn so với các đơn vị khác.

Cụ thể, tỷ lệ cho vay bất động sản tại MSB năm 2019, 2018, 2017 lần lượt là 23,65% (15.040 tỷ đồng), 40,01% (19.512 tỷ đồng) và 33,75% (12.223 tỷ đồng).

Trong khi đó, so với các ngân hàng đứng đầu về cho vay bất động sản trên thị trường, tỷ lệ tại MSB vẫn cao hơn đáng kể.

Trong năm 2018 (thời điểm MSB đạt tới con số 40,01%), tỷ lệ cho vay bất động sản tại BIDV, Techcombank, VPBank "chỉ" là 2,95%, 8,47%, 19,52%; tại MBB là 2,44%.

"Phanh gấp" để không chống lệnh Ngân hàng Nhà nước

Vì sao MSB phải đột ngột "phanh gấp" tỷ lệ cho vay bất động sản? Câu hỏi này chỉ duy nhất MSB trả lời được. Tuy nhiên, dựa vào các quy định và số liệu, có thể thấy, không phải vô cớ MSB phải làm như vậy.

Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài đã có hiệu lực từ năm 2020.

Điều đó có nghĩa cơ quan quản lý siết mạnh với cho vay bất động sản khi chính thức đưa ra lộ trình giảm dần tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn.

Từ 1/1/2020 - 30/9/2020 tỷ lệ này là 40%; 1/10/2020 - 30/9/2021 là 37%. Từ 1/10/2021 - 30/9/2022 là 34%, và kể từ 1/10/2022 sẽ giảm xuống còn 30%.

Đa số các khoản vay bất động sản đều là hợp đồng dài hạn. Vì vậy, dòng tiền đổ vào địa ốc đang được hạn chế hơn. Nghĩa là MSB sẽ phải giảm vốn cho vay bất động sản với tất cả các doanh nghiệp địa ốc nói chung và TNR Holdings nói riêng.

Không chỉ có vậy, dòng vốn từ MSB đổ vào TNR Holdings cũng bị hạn chế bởi điều 128 Luật Tổ chức tín dụng 2010. Theo đó, tổng mức dư nợ cấp tín dụng đối với một khách hàng và người có liên quan không được vượt quá 25% vốn tự có của ngân hàng thương mại.

Số tiền tối đa mà MSB có thể cho TNR Holdings và các đơn vị liên quan vay "chỉ" là 4.219 tỷ đồng. Ảnh: MSB

Như vậy, số tiền tối đa mà MSB có thể cho TNR Holdings và các đơn vị liên quan vay "chỉ" là 4.219 tỷ đồng. Con số này thấp hơn vốn kinh doanh bất động sản và cơ sở hạ tầng tại MSB rất nhiều. Như đã nói ở trên, con số này năm 2020, 2019 và 2018 là 9.021 tỷ đồng, 15.040 tỷ đồng và 19.512 tỷ đồng.

Với chênh lệch quá lớn này, liệu MSB có cho TNR Holdings vay quá "room" hay không thì chỉ MSB và Thanh tra Ngân hàng Nhà nước trả lời được câu hỏi này.

Nhưng có một điều thấy rõ, MSB đang "phanh gấp" tỷ lệ cho vay bất động sản.

Chưa rõ thâu tóm, lộ diện điểm "khớp" tín dụng

Tin đồn MSB thâu tóm PGBank được nhắc tới liên tục khi "người nhà MSB" sang nắm các chức vụ cao tại PGBank.

PGBank mới bổ nhiệm ông Nguyễn Phi Hùng - nguyên Phó Tổng giám đốc MSB làm Quyền Tổng giám đốc PGBank.

Trước đó, ông Hoàng Xuân Hiệp, người từng đảm nhiệm nhiều cương vị cấp cao tại MSB như Phó Tổng Giám đốc; Tổng giám đốc công ty quản lý và Khai thác tài sản MSB được bổ nhiệm chức vụ Phó Tổng giám đốc đảm nhiệm vai trò điều hành và xử lý các công việc của Khối Xử lý và Thu hồi nợ, Phòng Pháp chế và Tuân thủ tại PGBank.

Vậy MSB có phù hợp với PGBank không?

Câu trả lời phụ thuộc vào thời gian nhưng trước mắt, MSB và PGBank có nhiều điểm "khớp" với nhau để "về chung một nhà". Cái "khớp" quan trọng nhất là room tín dụng.

Mỗi ngân hàng được Ngân hàng Nhà nước giao chỉ tiêu "room tín dụng" nhất định. Năm 2020, tăng trưởng tín dụng tại MSB lên tới 25,2%, cao gấp đôi mức bình quân của toàn thị trường. Điều đó có nghĩa tín dụng tại MSB đã tăng nóng.

PGBank còn rất nhiều dư địa cho tín dụng tăng trưởng. Chỉ tiêu cho vay khách hàng tại PGBank năm 2020 chỉ tăng 8,6%.

Trong khi đó năm 2020, TNG Holdings - "cha" TNR Holdings - thông qua công ty thành viên, đã phát hành tổng cộng 15.434 tỷ đồng trái phiếu. Còn riêng TNR Holdings phát hành thành công 9.780 tỷ đồng trái phiếu riêng lẻ.

Một bên tăng trưởng tín dụng quá nóng, một bên còn nhiều dư địa tăng trưởng và một bên khát vốn. Đây là điểm phù hợp nhất cho "cuộc hôn nhân" (nếu có) này.

Chỉ cần "khớp" về tín dụng, MSB và PGBank đã có lý "về chung một nhà".

Sau 3 "cuộc hôn nhân thất bại, PGBank bất ngờ "dọn dẹp" nợ xấu

Việc cựu lãnh đạo MSB sang làm sếp PGBank trở nên "to chuyện", vì trước đó PGBank đã có 3 "cuộc hôn nhân" không thành với VietinBank, MBBank và HDBank. Nghĩa là nhu cầu sáp nhập của PGBank là rất lớn, chỉ có điều không dễ cho PGBank tìm được đối tác phù hợp.

Nợ xấu của PGBank đã được "dọn dẹp" sau 3 tháng MSB đưa "người nhà" vào. Ảnh: PGBank.

Còn quá sớm để khẳng định MSB "thâu tóm" PGBank. Nhưng việc cựu lãnh đạo MSB vào PGBank là việc giới tài chính quan tâm.

Ông Hoàng Xuân Hiệp, người có chuyên môn quản lý và khai thác tài sản tài sản tại MSB sang PGBank phụ trách mảng xử lý và thu hồi nợ tại PGBank. Đáng ngạc nhiên là ngay sau khi xuất hiện tại PGBank, ông Xuân Hiệp đã có thể "dọn dẹp" nợ xấu tại ngân hàng này.

Trong suốt thời gian dài, nợ xấu tại PGBank thường xuyên cao hơn mức "trần" cho phép của Ngân hàng Nhà nước (3%). Nhưng ngay sau khi ông Hiệp xuất hiện, tỷ lệ nợ xấu giảm sâu xuống 2,6%/năm.

Cụ thể, tại thời điểm 30/6/2020, thời điểm trước khi ông Xuân Hiệp nhận nhiệm vụ tại PGBank, tỷ lệ nợ xấu của ngân hàng này là 3,07%. Còn tại thời điểm 31/12/2010, con số này giảm sâu xuống 2,6%.

Tỷ lệ nợ xấu tại thời điểm cuối năm 2019, 2018, 2017 và 2016 tại PGBank là 3,16%, 2,96%, 3,22% và 2,47%.

"Ván bài" trong tay Petrolimex?

Không phải đến khi "người nhà" chuyền về PGBank, MSB mới có quyền lực tại ngân hàng đứng cuối bảng về vốn điều lệ này. Trước đó, MSB đã là cổ đông lớn tại PGBank.

Tại ngày 31/12/2018, MSB sở hữu 9,98% vốn của PGBank.

Điều đáng nói, MSB không hề hiện diện trong nhiều báo cáo của PGBank, dù MSB là cổ đông lớn. Ở phần vốn đầu tư của tổ chức tín dụng, PGBank chỉ "nhận diện" duy nhất Tập đoàn Xăng dầu Việt Nam (Petrolimex) sở hữu số vốn lên đến 1.200 tỷ đồng.

Nguồn 1.800 tỷ đồng (dù rất lớn) nhưng chỉ được xác định là "vốn góp của các thành viên khác".

Với nhà đầu tư, đây là yếu tố rất đáng ngại.

Do đó, MSB buộc phải bán bớt phần vốn tại PGBank xuống dưới 5%. Đầu năm 2019, lãnh đạo MSB tuyên bố đã bán số cổ phiếu này với giá 13.000 đồng/cổ phiếu. Tuy nhiên, bên mua không được công bố, dù rằng cả MSB và PGBank đều là những công ty đại chúng - nơi buộc phải công bố báo cáo các hoạt động cho cổ đông.

Không dễ cho PGBank tìm được đối tác phù hợp. Ảnh: PGBank

Không báo cáo cụ thể thương vụ nhưng theo các báo cáo năm 2020, tại thời điểm cuối năm 2020, chỉ Petrolimex còn được xác định trong khoản mục Vốn đầu tư của tổ chức tín dụng với 1.200 tỷ đồng (tương đương 40% vốn PGBank). "Vốn góp của các thành viên khác" đã biến mất.

Với việc sở hữu 40% vốn PGBank, Petrolimex là người quyết định việc MSB có thâu tóm được PGBank hay không. Petrolimex cho biết Petrolimex sẽ đấu giá công khai số cổ phần này. Ai trả giá cao hơn người đó sẽ được mua.

Có lẽ câu chuyện này vẫn còn nhiều điều để nói, nhiều điều để chờ đợi.

Advertisement

Advertisement

Đọc tiếp