12/05/2021 13:44

Hơn 8,6 tỷ cổ phiếu sắp chào bán trên thị trường chứng khoán

Nhiều doanh nghiệp lên kế hoạch tăng vốn mạnh trong năm 2021, có đơn vị tăng 150%.

|

| Nhiều doanh nghiệp lên kế hoạch tăng vốn lên gấp đôi trong năm 2021. |

Những kế hoạch tăng vốn "khủng"

Thị trường chứng khoán thiết lập đỉnh mới cùng với thanh khoản đột biến dường như là động lực cho các doanh nghiệp triển khai kế hoạch tăng vốn. Hàng loạt doanh nghiệp có kế hoạch tăng vốn mạnh, thậm chí gấp đôi.

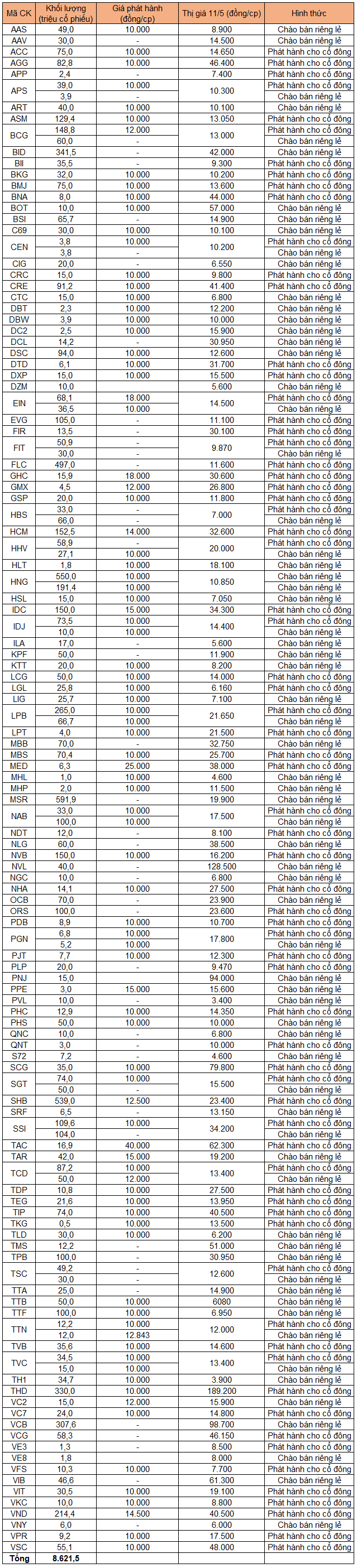

Theo thống kê của Fiin Pro, 69 doanh nghiệp lên kế hoạch tăng vốn bằng chào bán cho cổ đông hiện hữu trong năm nay, với khoảng 4,6 tỷ cổ phiếu. Trong đó, nhóm ngân hàng, chứng khoán và bất động sản huy động nhiều nhất.

Không chỉ chào bán cho cổ đông hiện hữu, các doanh nghiệp còn huy động vốn bằng chào bán riêng lẻ, chào bán cho cán bộ công nhân viên với tổng khối lượng lên tới hơn 4 tỷ cổ phiếu. Nhiều đơn vị kết hợp các hình thức phát hành để tăng vốn lên gấp nhiều lần.

|

| Những doanh nghiệp lên kế hoạch chào bán cổ phiếu trong năm nay. |

Phát hành nhiều nhất là HAGL Agrico (HoSE: HNG) với 741 triệu cổ phiếu riêng lẻ, trong đó 550 triệu đơn vị là hoán đổi nợ với Thaco, 191 triệu đơn vị là bổ sung vốn lưu động. Tiếp theo sau là Masan High-Tech Materials (UPCoM: MSR) với phương án chào bán riêng lẻ với tỷ lệ chào bán tối đa 35% tổng số cổ phần sau phát hành, tương ứng gần 592 triệu cổ phiếu.

Ở nhóm ngân hàng, SHB (HNX:SHB) dự kiến tăng vốn điều lệ từ 17.510 tỷ đồng lên 26.674 tỷ đồng thông qua chia cổ tức bằng cổ phiếu và chào bán cho cổ đông hiện hữu. Cụ thể, ngân hàng sẽ trả cổ tức cổ phiếu tỷ lệ 10% và chào bán 539 triệu cổ phiếu cho cổ đông hiện hữu với giá 12.500 đồng/cổ phiếu.

Trong khi đó, LienVietPostBank (HoSE: LPB) muốn tăng vốn từ 4.056 tỷ đồng lên 15.703 tỷ đồng thông qua nhiều hình thức phát hành. Đó là phát hành 129 triệu cổ phiếu trả cổ tức, chào bán 66,7 triệu cổ phiếu riêng lẻ, 265 triệu cổ phiếu cho cổ đông hiện hữu và 35 triệu cổ phiếu theo chương trình ESOP.

Vietcombank (HoSE: VCB), BIDV (HoSE:BID) cũng là những ngân hàng có kế hoạch phát hành hàng trăm triệu cổ phiếu, nhưng theo hình thức riêng lẻ. VPBank (HoSE: VPB)... cũng muốn chào bán riêng lẻ để tăng vốn trong năm nay nhưng chưa rox con số cụ thể.

Để bổ sung nguồn vốn cho hoạt động ký quỹ, tự doanh cùng hoạt động khác, nhiều công ty chứng khoán lên kế hoạch huy động vốn bằng phát hành cổ phần. Chứng khoán SSI (HoSE: SSI) muốn huy động gần 1.100 tỷ đồng thông qua chào bán 109,6 triệu cổ phiếu, tỷ lệ 6:1 cho cổ đông.

VNDirect (HNX: VND) tăng vốn tỷ lệ 1:1 thông qua chào bán 214,4 triệu cổ phiếu. Chứng khoán HSC (HoSE: HCM) sẽ phát hành 152,5 triệu cổ phiếu cho cổ đông hiện hữu để tăng vốn 50%. Chứng khoán MB (HNX: MBS) dự kiến chào bán 70,4 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 7:3. Chứng khoán Châu Á – Thái Bình Dương (HNX: APS) có phương án chào bán cổ phiếu cho cổ đông hiện hữu với tỷ lệ 100%, tương ứng phát hành 39 triệu cổ phiếu...

Các doanh nghiệp phát hành trên 100 triệu cổ phiếu là Thaiholdings, Bamboo Capital, Idico...

Thaiholdings (HNX: THD) công bố tài liệu họp ĐHĐCĐ thường niên 2021 với kế hoạch phát hành 330 triệu cổ phiếu cho cổ đông hiện hữu, tương ứng tỷ lệ 35:33 (cổ đông sở hữu 35 cổ phiếu được quyền mua 33 cổ phiếu mới). Vốn điều lệ dự kiến tăng thành 6.800 tỷ đồng. Thời gian thực hiện trong quý II-III năm nay.

Doanh nghiệp huy động vốn để đầu tư thêm vào Tập đoàn Thaigroup, mua cổ phần Tập đoàn đầu tư xây dựng Cường Thịnh Thi và mua 160 triệu cổ phần Công ty Enclave Phú Quốc trong đợt phát hành riêng lẻ.

Tại kỳ họp ĐHĐCĐ tới đây, Bamboo Capital (HoSE: BCG) sẽ trình cổ đông phương án chào bán 148,77 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu, thời gian tiến hành trong quý III. Doanh nghiệp sẽ dùng 800 tỷ đồng huy động từ đợt phát hành để thực hiện các dự án bất động sản, năng lượng tái tạo và 985 tỷ đồng bổ sung vốn lưu động.

Cũng trong năm 2021, Bamboo Capital dự kiến chào bán thêm 60 triệu cổ phiếu riêng lẻ để bổ sung vốn cho BCG Land thực hiện các giao dịch liên quan đến dự án bất động sản, có thể mua bán, sáp nhập, đầu tư, liên doanh liên kết… Giá chào bán được xác định bằng 80% giá tham chiếu bình quân của 60 ngày giao dịch liên tiếp trên thị trường chứng khoán tính đến ngày HĐQT ra nghị quyết triển khai phương án.

Như vậy, tổng khối lượng cổ phiếu mà Bamboo Capital sẽ chào bán trong năm nay là 208,8 tỷ đồng. Cùng với việc chia cổ tức cổ phiếu 2% và chuyển đổi trái phiếu thành 90 triệu cổ phiếu, vốn điều lệ doanh nghiệp dự kiến tăng từ 2.034 tỷ đồng lên 5.063 tỷ đồng, gấp 2,5 lần.

Tổng công ty Idico (HNX: IDC) muốn chào bán 150 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp. Mục tiêu là huy động 2.250 tỷ đồng cho 2 dự án khu công nghiệp là Hựu Thạnh hơn 524 ha tại Long An và Cầu Nghìn gần 184 ha tại Thái Bình.

Giá ưu đãi, lợi nhuận quý I đột biến

Thông thường, doanh nghiệp sẽ lựa chọn thời điểm thuận lợi như diễn biến thị trường chứng khoán tích cực, kết quả kinh doanh khả quan, giá cổ phiếu tăng cao để phát hành tăng vốn nhằm thu hút nhà đầu tư tham gia, đảm bảo thành công

Trong đợt chào bán tăng vốn tới đây, Thaiholdings đề xuất mức giá cực kỳ hấp dẫn 10.000 đồng/cp, trong khi thị giá cổ phiếu đang ở vùng 190.000 đồng/cổ phiếu.

Cổ phiếu THD chào sàn vào giữa năm 2020 với mức giá tham chiếu 15.000 đồng/cổ phiếu. Trong vòng hơn nửa năm, THD tăng mạnh lên trên 200.000 đồng/cp, sau đó có sự điều chỉnh về vùng 190.000 đồng/cổ phiếu.

Không chỉ tăng giá cổ phiếu, Thaiholdings cũng đã tăng quy mô rất mạnh. Doanh nghiệp vừa tiến hành tăng vốn khủng từ 539 tỷ đồng lên 3.500 tỷ đồng thông qua chào bán cho cổ đông hiện hữu giá 10.000 đồng/cổ phiếu, nguồn tiền huy động chủ yếu mua chi phối Thaigroup.

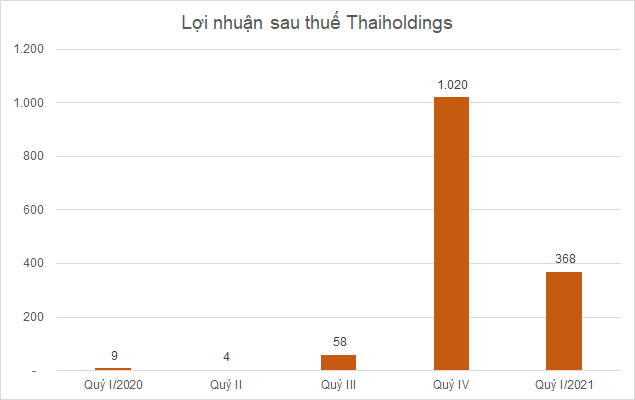

Đi cùng với diễn biến này, kết quả kinh doanh của đơn vị cũng tăng theo cấp số nhân, từ vài tỷ mỗi quý lên chục tỷ và trăm tỷ đồng. Riêng quý I năm nay, Thaiholdings báo cáo doanh thu 1.018 tỷ đồng, lãi sau thuế 367 tỷ đồng; lần lượt gấp 6,7 lần và 40 lần cùng kỳ năm trước.

|

| Đơn vị: tỷ đồng |

Thị giá đang trên 34.000 đồng/cổ phiếu nhưng Chứng khoán SSI chào bán cổ phiếu với giá 10.000 đồng/cổ phiếu. Tập đoàn Container Việt Nam (HoSE: VSC) quyết định chào bán cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu nhưng thị giá đang 48.000 đồng/cổ phiếu. Nhiều doanh nghiệp khác cũng bán cổ phiếu với giá ưu đãi thấp hơn nhiều so với thị giá như AGG, BOT, TIP...

Đối với phương án chào bán cho cổ đông hiện hữu, cổ phiếu mới phát hành sẽ không bị hạn chế chuyển nhượng. Ngay khi doanh nghiệp hoàn tất các thủ tục lưu ký, niêm yết thì cổ phiếu sẽ được giao dịch trên thị trường chứng khoán. Quá trình từ ngày hoàn tất đợt chào bán cho đến khi được giao dịch thường mất khoảng 1 tháng.

Tuy nhiên, giá cổ phiếu sẽ bị điều chỉnh khi phát hành cho cổ đông hiện hữu và nhà đầu tư sẽ phải cân nhắc xem liệu cổ phiếu có thể phục hồi không.

Khi đó, hoạt động kinh doanh khả quan là điều kiện quan trọng để nhà đầu tư quyết định góp vốn vào doanh nghiệp. Bamboo Capital, SSI, MBS, HSC, Licogi 16, Louis Holdings… đều công bố BCTC quý I với kết quả khởi sắc, thậm chí có đơn vị lập kỷ lục. Chứng khoán SSI lãi 423 tỷ đồng, gấp 47 lần cùng kỳ năm trước…

Bamboo Capital báo cáo lợi nhuận sau thuế cổ đông công ty mẹ quý I đạt 118 tỷ đồng, gấp nhiều lần con số 1,3 tỷ cùng kỳ năm trước và thiết lập kỷ lục trong 1 quý. Doanh nghiệp cho biết nguyên nhân lợi nhuận tăng mạnh đến từ bàn giao dự án và hoạt động M&A tại một số dự án bất động sản, đồng thời các dự án năng lượng tái tạo cũng bắt đầu có đóng góp doanh thu và lợi nhuận trong kỳ này.

Licogi 16 ghi nhận lợi nhuận ròng 57 tỷ đồng quý I, gấp 4,6 lần quý I/2020;

Advertisement

Advertisement

Đọc tiếp