11/07/2017 01:41

Hành trình suốt 7 năm của 1.100 tỷ đồng trái phiếu công ty bầu Đức

Ngày 31/8, 1.100 tỷ đồng trái phiếu chuyển đổi của Hoàng Anh Gia Lai sẽ đến ngày đáo hạn. Nhiều khả năng, đây là đoạn kết cho hành trình kéo dài hơn 7 năm của số trái phiếu này.

Ngày 6/6, Công ty Cổ phần Hoàng Anh Gia Lai - HAGL đã thông báo về việc phát hành 137,5 triệu cổ phiếu với giá 8.000 đồng/cổ phiếu cho trái chủ nhằm chuyển đổi khoản trái phiếu trị giá 1.100 tỷ đồng tại Northbrooks Investments Pte Ltd (NIMP - đơn vị thành viên của Temasek).

Dự kiến, vốn điều lệ của HAGL sẽ tăng từ 7.900 tỷ đồng lên hơn 9.274 tỷ đồng sau đợt phát hành này.

Đến hạn rồi gia hạn

Cùng ngày, HAGL cũng công bố 6 trái chủ thực hiện quyền chuyển đổi 1,1 triệu trái phiếu tỷ lệ 1:125 này. Theo đó, lượng cổ phiếu phát hành thêm sẽ được HAGL phân chia cho các cổ đông mới, với mệnh giá 8.000 đồng/cổ phiếu.

Khoản trái phiếu trị giá 1.100 tỷ đồng này sẽ đến hạn tất toán vào ngày 31/8 tới đây theo thỏa thuận trước đó của cả 2 bên. Đây có thể là đoạn cuối của hành trình suốt 7 năm đến hạn rồi lại gia hạn của 1,1 triệu trái phiếu chuyển đổi mà HAGL phát hành từ năm 2010 đến nay.

Thực chất, số trái phiếu này đã đến hạn tất toán từ 6 năm trước, nhưng sau nhiều lần gia hạn và hạ giá chuyển đổi, để tất toán 1.100 tỷ đồng trái phiếu, HAGL đã phải mất tới 7 năm.

Ngày 31/8/2010, HAGL đã phát hành 1,1 triệu trái phiếu chuyển đổi tỷ lệ 1:125 (tương đương 1 trái phiếu chuyển đổi thành 125 cổ phiếu HAG) với tổng giá trị 1.100 tỷ đồng cho Northbrooks Investments Pte Ltd (NIMP - đơn vị thành viên của Temasek).

Mục đích của đợt phát hành trái phiếu chuyển đổi này là huy động 1.100 tỷ đồng cho các hoạt động sản xuất kinh doanh của công ty. Giá chuyển đổi tại khi đó là 67.375 đồng/cổ phiếu.

Theo dự kiến ban đầu, số trái phiếu chuyển đổi này sẽ được tất toán trong vòng một năm sau đó. Tuy nhiên, gần đến ngày tất toán, các cổ đông tại HAGL đã chấp nhận gia hạn số trái phiếu chuyển đổi phát hành cho Temasek thêm 2 năm.

Ngày đến hạn trái phiếu 31/8/2011 được điều chỉnh thành 31/8/2013 với quyền gia hạn thêm một hoặc 2 năm theo sự lựa chọn của chủ sở hữu trái phiếu. Giá chuyển đổi cũng được điều chỉnh xuống còn 44.917 đồng/cổ phiếu do HAGL đã chia thưởng cổ phiếu tỷ lệ 2:1 trước đó và phụ thuộc vào điều khoản chống pha loãng.

Cùng thời điểm, HAGL tiếp tục phát hành thêm 1.130 tỷ đồng trái phiếu chuyển đổi cho Temasek với kỳ hạn 4 năm cùng quyền gia hạn thêm 2 năm theo thỏa thuận của chủ sở hữu trái phiếu. Số tiền này dùng để tài trợ cho các dự án đầu tư và bổ sung vốn lưu động của CTCP Cao su Hoàng Anh Gia Lai.

Điều chỉnh giá liên tục

Về khoản 1.100 tỷ đồng trái phiếu chuyển đổi, sau khi giá về 44.917 đồng/cổ phiếu, số trái phiếu một lần nữa bị điều chỉnh giá xuống còn 39.058 đồng/cổ phiếu do HAGL tiến hành trả cổ tức bằng cổ phiếu tỷ lệ 100:15 năm 2012.

Đến tháng 3/2013, trước thời điểm tất toán 1.100 tỷ đồng trái phiếu chuyến đổi, một lần nữa, HAGL và Temasek ký kết điều chỉnh gia hạn thêm 2 năm từ 31/8/2013 đến 31/8/2015 và lãi suất được neo theo lãi suất tiền gửi tại các nhà băng nội địa như ACB, Techcombank, Sacombank và Eximbank.

Lúc này, giá chuyển đổi số trái phiếu này tiếp tục được điều chỉnh xuống còn 25.000 đồng/cổ phiếu.

Tuy nhiên, đến ngày 31/7/2015, HAGL lại lấy ý kiến cổ đông thông qua văn bản và sửa đổi một số điều kiện, trong đó có việc giá chuyển đổi được điều chỉnh xuống còn 19.645 đồng/cổ phiếu và gia hạn thêm 2 năm tới ngày 31/8 năm nay.

Tháng 4 vừa qua, HAGL đã ban hành Nghị quyết HĐQT về việc chốt danh sách cổ đông ngày đăng ký cuối cùng dự kiến trong tháng 4/2017. Theo đó, giá chuyển đổi trái phiếu lần này đã giảm xuống chỉ còn 8.000 đồng/cổ phiếu, xấp xỉ mức giá thị trường hiện nay của cổ phiếu HAG.

Đến ngày 6/6/2017, công ty này thông báo đã hoàn tất phát hành 137,5 triệu cổ phiếu với giá 8.000 đồng/cổ phiếu cho trái chủ nhằm chuyển đổi khoản vay trái phiếu trị giá 1.100 tỷ đồng.

Theo đó, với 137,5 triệu cổ phiếu phát hành, tổng giá trị cổ phiếu được phát hành theo mệnh giá là 1.375 tỷ đồng, HAGL sẽ dùng nguồn thặng dư vốn cổ phần để bù đắp giá trị cho đợt phát hành này. Tính đến hết năm 2016, HAGL đang có hơn 3.539 tỷ đồng thặng dư vốn cổ phần.

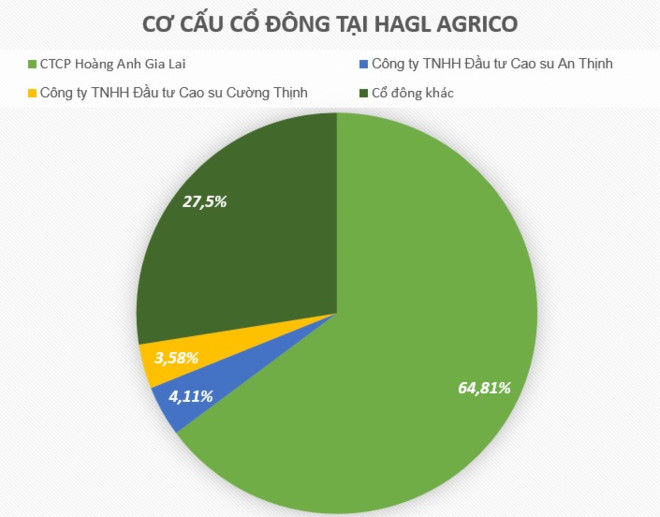

Mới đây, Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) cũng cho biết đã thực hiện chuyển quyền sở hữu 23,3 triệu cổ phiếu HNG của Công ty Cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico) do HAGL nắm giữ sang cho CTCP Quản lý Quỹ Sài Gòn (SaiGon Capital).

Qua đó, tỷ lệ sở hữu tại HAGL Agrico của HAGL giảm từ 67% xuống còn 64,8% chậm nhất là ngày 18/7.

Trước đó, ngày 4/5, HAGL cũng đã hoàn thành việc hoán đổi 20 triệu cổ phiếu tại HAGL Agrico cho Temasek, qua đó giảm tỷ lệ nắm giữ từ gần 541 triệu cổ phiếu (chiếm 70,52% vốn) xuống còn 520,45 triệu cổ phiếu (chiếm 67,84% vốn).

Số trái phiếu này nằm trong 1.130 tỷ đồng trái phiếu HAGL phát hành cho Northbrooks Investments Pte Ltd vào ngày 15/7/2011. Temasek có quyền chuyển đổi một phần hoặc toàn bộ số trái phiếu trên sang cổ phiếu HNG từ nay đến ngày đáo hạn, tức ngày 14/7.

Sau đại hội cổ đông diễn ra mới đây của HAGL, một số thông tin cho biết 6 trái chủ nhận chuyển đổi 1.100 tỷ đồng trái phiếu có liên quan đến ông Đỗ Minh Phú, Chủ tịch HĐQT TPBank, Chủ tịch HĐQT Tập đoàn Vàng bạc đá quý DOJI.

Tuy nhiên, trao đổi vớiZing.vn, ông Đỗ Minh Phú, Chủ tịch TPBank, cho biết ông không hay biết thông tin về số trái phiếu nói trên của HAGL cũng như mối liên quan với 6 trái chủ thực hiện chuyển đổi trái phiếu lần này.

"Danh sách phải được báo cáo với Uỷ ban Chứng khoán Nhà nước nên mọi thông tin đều công khai, nhưng liên quan đến tôi thì không", ông Phú khẳng định.

Advertisement

Advertisement

Đọc tiếp