17/03/2022 08:07

Fed vừa tăng lãi suất, điều gì sẽ xảy ra?

Nhiệm vụ của Cục Dự trữ Liên bang Mỹ (Fed) là giữ cho nền kinh tế Hoa Kỳ ổn định — không quá nóng, không quá lạnh, nhưng vừa phải. Khi nền kinh tế bùng nổ và “nóng lên”, những biến dạng như lạm phát và bong bóng tài sản có thể vượt khỏi tầm tay, đe dọa sự ổn định kinh tế. Đó là khi Fed bước vào và tăng lãi suất, điều này giúp hạ nhiệt nền kinh tế và duy trì tốc độ tăng trưởng.

Lãi suất và Fed

Công việc số một của Fed là quản lý chính sách tiền tệ của Hoa Kỳ, có nghĩa là kiểm soát nguồn cung tiền trong nền kinh tế của đất nước này. Mặc dù Fed có nhiều công cụ để thực hiện nhiệm vụ, nhưng khả năng tác động đến lãi suất là công cụ chính sách tiền tệ nổi bật và hiệu quả nhất của Fed.

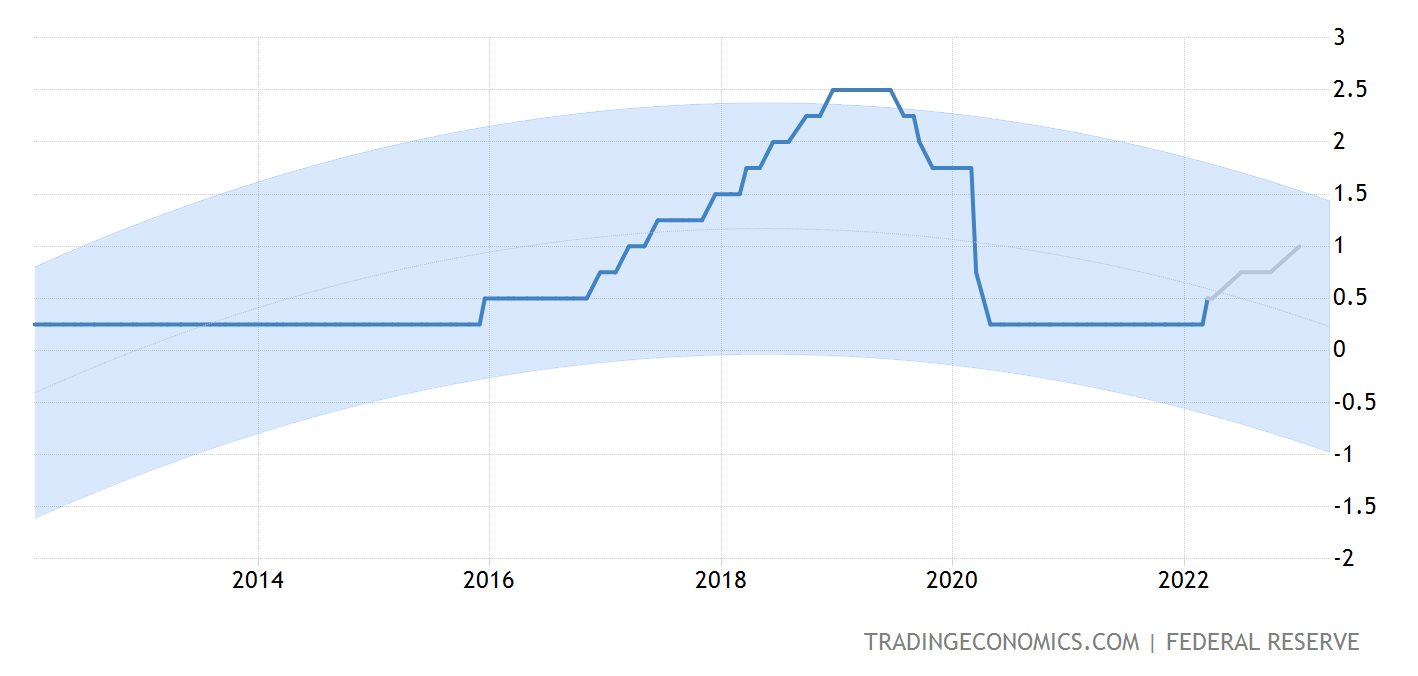

Khi mọi người nói về việc Fed tăng lãi suất, họ đang đề cập đến lãi suất quỹ liên bang, còn được gọi là lãi suất mục tiêu của quỹ liên bang.

Tại các cuộc họp thường kỳ của mình, Ủy ban Thị trường Mở Liên bang Mỹ ( FOMC ) đặt ra một phạm vi mục tiêu cho lãi suất quỹ liên bang, đóng vai trò như một tham chiếu cho lãi suất mà các ngân hàng thương mại lớn tính cho nhau đối với các khoản vay qua đêm.

Các ngân hàng vay các khoản vay qua đêm để đáp ứng các yêu cầu thanh khoản do các cơ quan quản lý, bao gồm cả Fed. Tỷ lệ trung bình của các ngân hàng thương lượng cho các khoản vay qua đêm được gọi là lãi suất quỹ liên bang hiệu quả. Điều này lại tác động đến các tỷ giá thị trường khác, như lãi suất và SOFR.

Nhờ sự dàn xếp có phần gián tiếp này, lãi suất quỹ liên bang là tiêu chuẩn quan trọng nhất cho lãi suất trong nền kinh tế Hoa Kỳ — và nó ảnh hưởng đến lãi suất trong toàn bộ nền kinh tế toàn cầu.

Điều gì sẽ xảy ra khi Fed tăng lãi suất?

Khi Fed tăng lãi suất mục tiêu của quỹ liên bang, mục tiêu là tăng chi phí tín dụng trong toàn nền kinh tế. Lãi suất cao hơn làm cho các khoản vay đắt hơn đối với cả doanh nghiệp và người tiêu dùng, và mọi người cuối cùng phải chi nhiều hơn cho việc trả lãi.

Những người không thể hoặc không muốn chi trả các khoản cao hơn sẽ trì hoãn các dự án liên quan đến tài chính. Nó đồng thời khuyến khích mọi người tiết kiệm tiền để kiếm tiền trả lãi cao hơn. Điều này làm giảm cung tiền trong lưu thông, có xu hướng làm giảm lạm phát và điều hòa hoạt động kinh tế — hay còn gọi là hạ nhiệt nền kinh tế.

Chúng ta hãy xem điều này áp dụng như thế nào đối với mức tăng 1% trong lãi suất cho vay và điều đó có thể ảnh hưởng như thế nào đến chi phí trọn đời của khoản vay thế chấp mua nhà.

Đưa một gia đình đi mua sắm với khoản thế chấp 300.000 trong 30 năm, lãi suất cố định. Nếu các ngân hàng cung cấp cho họ mức lãi suất là 3,5%, tổng chi phí suốt đời của khoản thế chấp sẽ là khoảng 485.000 USD, với gần 185.000 USD trong số đó đã bao gồm phí lãi suất. Các khoản thanh toán hàng tháng sẽ rơi vào khoảng 1.340 USD.

Giả sử Fed đã tăng lãi suất thêm 1% trước khi gia đình có một khoản vay, và lãi suất mà các ngân hàng đưa ra cho khoản vay cầm cố nhà 300.000 USD đã tăng lên 4,5%.

Trong thời hạn 30 năm của khoản vay, gia đình sẽ phải trả tổng cộng hơn 547.000 USD, với chi phí lãi suất chiếm 247.000 USD trong số đó. Khoản thanh toán thế chấp hàng tháng của họ sẽ là khoảng 1.520 USD.

Để đối phó với sự gia tăng này, gia đình trong ví dụ này có thể trì hoãn việc mua nhà hoặc chọn một căn nhà yêu cầu thế chấp nhỏ hơn, để giảm thiểu số tiền phải trả hàng tháng của họ.

Ví dụ đơn giản này cho thấy cách Fed giảm lượng tiền trong nền kinh tế khi tăng lãi suất. Bên cạnh các khoản thế chấp, lãi suất tăng ảnh hưởng đến thị trường cổ phiếu và trái phiếu, thẻ tín dụng, các khoản vay cá nhân, khoản vay sinh viên, khoản vay mua ô tô và khoản vay kinh doanh.

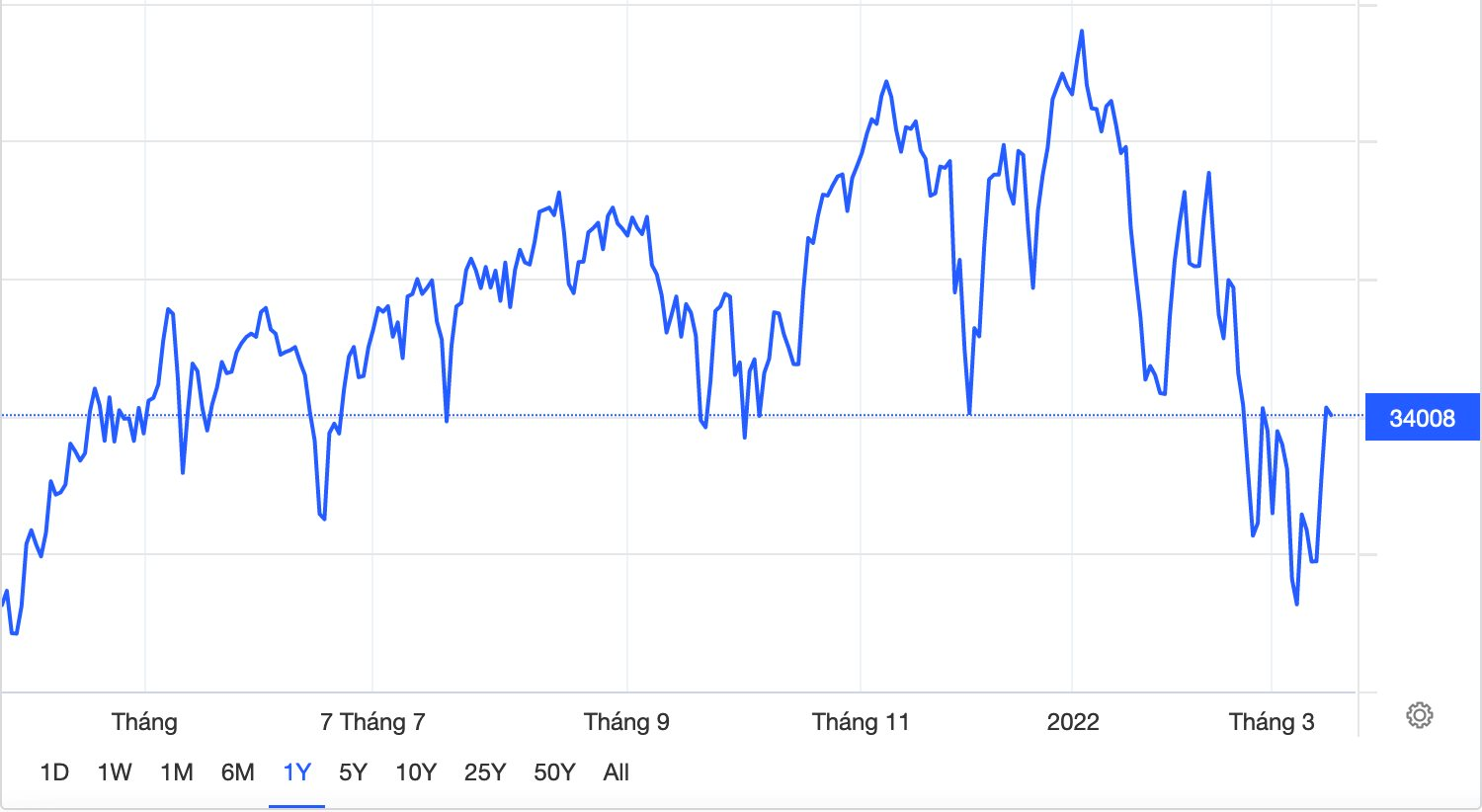

Ảnh hưởng đến cổ phiếu

Lãi suất thị trường cao hơn có thể có tác động tiêu cực đến thị trường chứng khoán. Khi Fed tăng lãi suất khiến tiền vay đắt hơn, chi phí kinh doanh tăng lên đối với các công ty nhà nước (và tư nhân).

Theo thời gian, chi phí cao hơn và hoạt động kinh doanh ít hơn có thể đồng nghĩa với việc doanh thu và thu nhập của các công ty đại chúng thấp hơn, có khả năng ảnh hưởng đến tốc độ tăng trưởng và giá trị cổ phiếu của họ.

Dan Chan, một nhà đầu tư tại Thung lũng Silicon và là một cựu nhân viên trước IPO của PayPal, cho biết: “Nếu chi phí vay tiền từ ngân hàng tăng lên, thì cơ hội mở rộng đầu tư vào tư liệu sản xuất của một tập đoàn sẽ không còn nữa. "Lãi suất có thể cao đến mức nhiều công ty sẽ không đủ khả năng để phát triển".

Trước mắt hơn là tác động của việc tăng lãi suất của Fed đối với tâm lý thị trường, hoặc cảm nhận của các nhà đầu tư về điều kiện thị trường.

Khi FOMC thông báo tăng lãi suất, các nhà giao dịch có thể nhanh chóng bán bớt cổ phiếu và chuyển sang các khoản đầu tư phòng thủ hơn, mà không cần đợi quá trình phức tạp kéo dài của lãi suất cao hơn để tác động đến toàn bộ nền kinh tế.

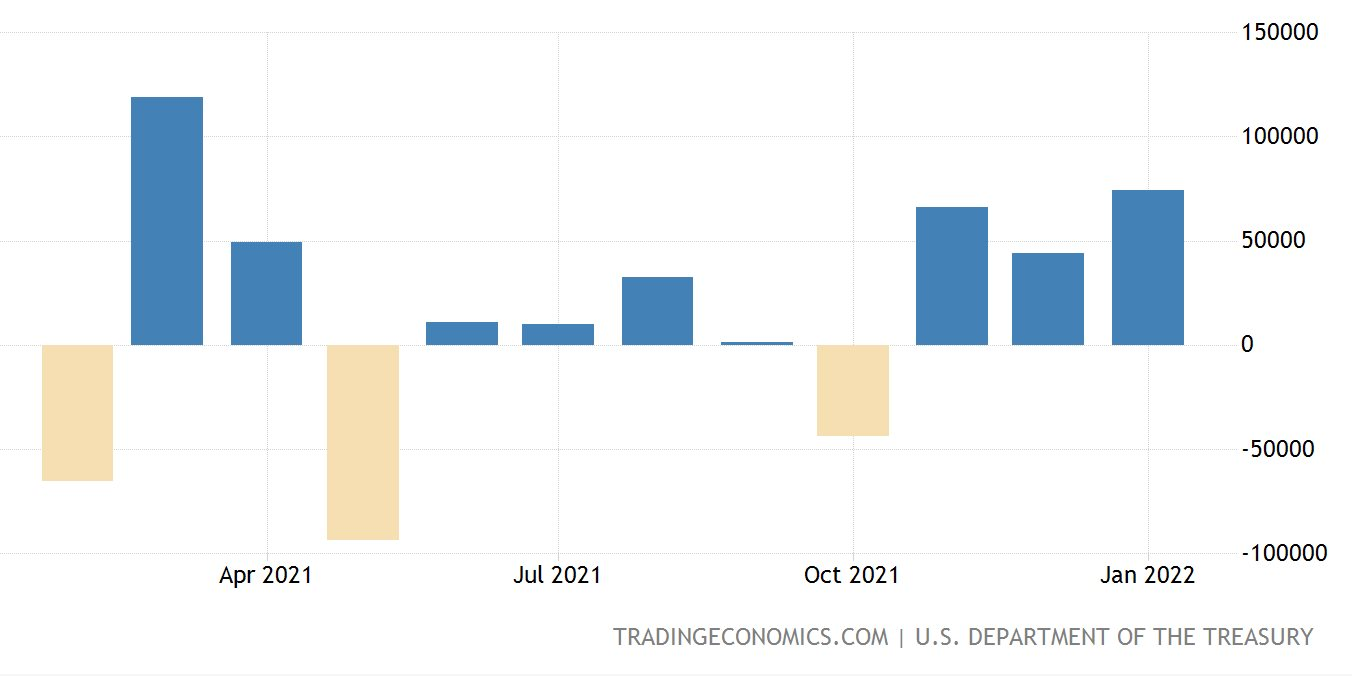

Ảnh hưởng đến trái phiếu

Trái phiếu đặc biệt nhạy cảm với sự thay đổi lãi suất. Khi Fed tăng lãi suất, giá thị trường của trái phiếu hiện có ngay lập tức giảm xuống. Đó là bởi vì trái phiếu mới sẽ sớm được tung ra thị trường, cung cấp cho các nhà đầu tư khoản thanh toán lãi suất cao hơn.

Để phản ánh lãi suất tổng thể cao hơn, trái phiếu hiện tại sẽ giảm giá để làm cho các khoản thanh toán lãi suất tương đối thấp hơn của chúng hấp dẫn hơn đối với các nhà đầu tư.

Chan lưu ý: “Khi giá cả trong một nền kinh tế tăng lên, ngân hàng trung ương thường tăng lãi suất mục tiêu để hạ nhiệt một nền kinh tế đang phát triển quá nóng. “Lạm phát cũng làm xói mòn giá trị thực của mệnh giá trái phiếu, đây là mối quan tâm đặc biệt đối với các khoản nợ có thời hạn dài hơn".

Ảnh hưởng đến tài khoản tiết kiệm và tiền gửi ngân hàng

Mặc dù lãi suất cao hơn có thể không tốt cho người đi vay, nhưng chúng rất tốt cho những ai có tài khoản tiết kiệm. Đó là bởi vì lãi suất cho vay cũng là một tiêu chuẩn cho lợi suất phần trăm hàng năm của tài khoản tiền gửi (APY). Khi FOMC tăng lãi suất, các ngân hàng sẽ phản ứng bằng cách tăng số tiền bạn kiếm được từ tài khoản tiền gửi.

Điều đó có nghĩa là APY bạn kiếm được trên tài khoản tiết kiệm, tài khoản séc, chứng chỉ tiền gửi (CD) và tài khoản thị trường tiền tệ cũng tăng cao hơn.

Thông thường các tài khoản tiết kiệm trực tuyến phản ứng nhanh hơn với sự thay đổi lãi suất của Fed vì có nhiều sự cạnh tranh hơn giữa các ngân hàng trực tuyến trong việc gửi tiền.

APY được cung cấp bởi các ngân hàng truyền thống phản ứng chậm hơn nhiều với việc tăng lãi suất và thường không tăng cao ngay cả trong thời điểm tốt nhất.

Để giúp ngăn chặn lạm phát gia tăng, Fed hôm qua đã công bố mức tăng lãi suất chuẩn 0,25%, mức tăng đầu tiên kể từ năm 2018, có vẻ là lần đầu tiên trong số nhiều đợt tăng lãi suất tiếp theo.

Với lạm phát tăng 7,9% so với cùng kỳ năm ngoái - cao hơn nhiều so với tỷ lệ mục tiêu 2% - ngân hàng trung ương đã tăng lãi suất quỹ liên bang hiệu quả từ 0,00–0,25% lên 0,25–0,5%.

Lãi suất quỹ liên bang của ngân hàng trung ương là lãi suất được sử dụng để hướng dẫn cho vay qua đêm giữa các ngân hàng Hoa Kỳ, nhưng nó cũng ảnh hưởng đến lãi suất, là lãi suất mà người cho vay sử dụng để xác định mức lãi suất bạn sẽ trả cho thẻ tín dụng, thế chấp và các khoản vay khác.

Bằng cách tăng lãi suất quỹ liên bang, ngân hàng trung ương tăng chi phí vay tiền, điều này không khuyến khích chi tiêu. Điều này có thể làm giảm lạm phát.

Tuy nhiên, tác động tức thì của việc tăng lãi suất 0,25% đối với ví của người tiêu dùng sẽ là rất ít, Greg McBride, phó chủ tịch cấp cao kiêm nhà phân tích tài chính của Bankrate cho biết.

McBride nói: “Tác động của một đợt tăng lãi suất 0,25% là khá nhỏ đối với tài chính hộ gia đình".

Các khoản cho vay hoặc tài trợ gắn liền với lãi suất cơ bản - được gọi là một tỷ lệ thay đổi - sẽ bị ảnh hưởng bởi việc tăng lãi suất, vì vậy có khả năng lãi suất sẽ tăng nhẹ đối với các khoản thế chấp, cho vay mua ô tô, hạn mức tín dụng sở hữu nhà, thẻ tín dụng và các khoản vay sinh viên tư nhân.

Sử dụng khoản vay mua ô tô làm ví dụ, McBride nói rằng lãi suất tăng một phần tư sẽ chỉ chênh lệch khoảng 3 USD tiền lãi đối với khoản vay 25.000 USD. Ông nói: “Sẽ không có ai phải giảm kích thước từ một chiếc compact sang một chiếc SUV”.

Đối với các khoản thế chấp, lãi suất trung bình cho khoản thế chấp có lãi suất cố định trong 30 năm là 4,27% vào thứ Tư, tăng hơn 1% so với năm ngoái. McBride cho biết, điều này đã phản ánh các đợt tăng lãi suất được mong đợi rộng rãi, bao gồm cả đợt được công bố hôm nay, cũng như lạm phát gia tăng.

Điều đó nói rằng, McBride cảnh báo rằng đợt tăng lãi suất hôm thứ Tư không phải là chuyện lớn nhưng dự kiến sẽ có nhiều đợt tăng lãi suất hơn trong “một hoặc hai năm tới” mới là vấn đề.

McBride nói: “Sẽ mất một số đợt tăng lãi suất và vài tháng trước khi chúng ta bắt đầu thấy bất kỳ tác động nào đến lạm phát.

Đối với nhiều người tiêu dùng, lần tăng lãi suất đầu tiên có thể làm tăng khoản thanh toán lãi suất của họ đối với các khoản vay chỉ vài USD mỗi tháng, nhưng các đợt tăng lãi suất liên tiếp trong vòng một năm sẽ cộng thêm vào tổng số tiền đó.

McBride cho biết: “Tác động tích lũy của tất cả các đợt tăng lãi suất - chúng có thể có tác động đáng kể đến tài chính hộ gia đình, cũng như thị trường việc làm và nền kinh tế nói chung.

(Nguồn: Forbes/CNBC)