23/09/2020 14:32

Đại gia nào đang thống lĩnh thị trường bán lẻ thuốc trị giá 16 tỷ USD ở Việt Nam?

Có quy mô hơn 16 tỷ USD vào năm 2026, nhưng mảng bán lẻ thuốc tại Việt Nam đang khá manh mún. Vì sao?

Đại dịch COVID-19 khiến người dân dành sự chú ý và dốc hầu bao nhiều hơn cho các vấn đề sức khỏe. Giai đoạn này cũng chứng kiến sự bức tốc của nhiều chuỗi bán lẻ dược phẩm tại Việt Nam.

Thị trường tỷ USD bị phân mảnh

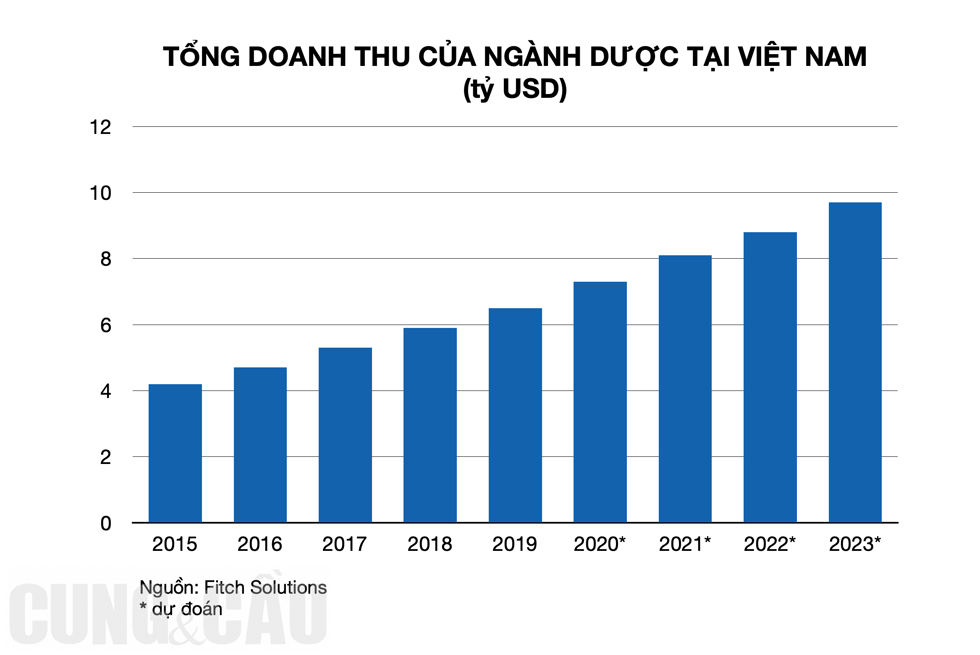

Theo Fitch Solutions, doanh số ngành dược Việt Nam ước tính khoảng 6,5 tỷ USD vào năm 2019. Đơn vị này dự báo con số trên vẫn tiếp tục tăng trong tương lai. Còn theo hãng nghiên cứu thị trường BMI, doanh số thị trường này sẽ tăng từ 7,7 tỷ USD vào năm 2021 lên 16,1 tỷ USD vào năm 2026. Ngành dược có tốc độ tăng trưởng kép lên tới 11%, tính theo tiền đồng Việt Nam.

|

| Tổng doanh thu của ngành dược phẩm tại Việt Nam tính theo USD. Đồ hoạ: Tất Đạt |

Những con số khả quan trên dựa vào thực trạng, mặc dù Việt Nam vẫn còn trong cơ cấu “dân số vàng”, nhưng đã bước vào giai đoạn già hóa từ năm 2017. Báo cáo từ Ngân hàng Thế Giới gần đây cũng nhận định, quá trình già hóa dân số tại Việt Nam sẽ diễn ra trong một khoảng thời gian rất ngắn, dự kiến hoàn tất trước năm 2040.

Cùng với dân số già, tầng lớp trung lưu tại Việt Nam đang tăng lên đáng kể dẫn đến nhu cầu chi tiêu chăm sóc sức khỏe nhiều hơn, phân khúc dược phẩm cao cấp cũng dần có chỗ đứng mới.

Đặc biệt, nhiều chuyên gia nhìn nhận COVID-19 như mở ra “lối tắt” mới cho sự tăng trưởng toàn ngành, nhất là các mô hình hiện đại như chuỗi nhà thuốc. Trong báo cáo thị trường của Nielsens hồi tháng 3/2020, nhóm hàng chăm sóc cá nhân, trong đó có chăm sóc sức khoẻ và dược phẩm, có tốc độ tăng trưởng về giá trị hai con số và được người dân chịu chi nhiều hơn cả.

Hãng nghiên cứu IMS Health cũng dự báo, mức chi tiêu cho dược phẩm bình quân đầu người tại Việt Nam sẽ tăng lên 50 USD/người/năm trong năm 2020 so với mức hơn 20 USD/người trong giai đoạn 2015-2017. Theo tính toán, 25% doanh thu ngành dược phẩm ở Việt Nam, tương đương gần 2 tỷ USD (năm 2021) đến khoảng 4 tỷ USD (năm 2026) sẽ đổ vào thị trường bán lẻ dược phẩm qua các kênh nhà thuốc.

|

| Người dân đang dành nhiều sự quan tâm và tài chính cho việc chăm sóc sức khoẻ sau đại dịch COVID-19. Ảnh: Tất Đạt |

Trong khi đó, báo cáo của Công ty cổ phần Chứng khoáng Rồng Việt (VDSC) cho thấy, cả nước đang có khoảng 30.000 hiệu thuốc lớn, nhỏ. Rõ ràng, thị trường bán lẻ dược phẩm rất phân mảnh.

Theo VDSC, thị phần hạn chế đang là thách thức lớn đối với các doanh nghiệp trong lĩnh vực bán lẻ dược phẩm. Doanh số bán lẻ dược phẩm của Việt Nam mới đạt 30% trong tổng doanh thu toàn thị trường dược, trong khi tỷ lệ này ở Brazil là 64% và Philippines là 80%. Vì vậy, chuỗi nhà thuốc với lợi thế về nguồn vốn, quy trình quản lý và cách tối ưu chi phí tốt đang được xem là “gà đẻ trứng vàng”.

Pharmacity dẫn đầu về số lượng nhà thuốc suốt 3 năm

Theo tổng hợp của YouNet Media, tổng số cửa hàng của các chuỗi nhà thuốc chuyên nghiệp tại Việt Nam vào khoảng 755 cửa hàng, tính đến tháng 8/2020.

“Ông hoàng” chuỗi nhà thuốc tại Việt Nam đang là Pharmacity của Công ty Cổ phần Dược phẩm Pharmacity. Chuỗi này ghi nhận có 431 nhà thuốc vào tháng 8/2020. Theo số liệu mới nhất cập nhật vào ngày 23/9, toàn chuỗi đang có 468 cửa hàng tại 13 tỉnh, thành trên cả nước.

Vị trí quán quân này vốn dĩ đã được chuỗi nhà thuốc của ông Chris Blank, xác lập từ hồi đầu năm 2018 đến nay khi chuỗi này khai trương cửa hàng thứ 100. Theo kế hoạch kinh doanh, từ đây cho tới cuối năm 2020, Pharmacity sẽ hoàn thành mục tiêu đạt hơn 600 nhà thuốc trên toàn quốc. Con số này sẽ được nâng lên tròn 1.000 cửa hàng vào năm 2021. Như vậy, trung bình mỗi ngày chuỗi này sẽ mở mới một cửa hàng.

|

| Trung bình mỗi ngày Pharmacity mở mới một cửa hàng. Ảnh: Tất Đạt |

Để hiện thực hoá kế hoạch, ngay đầu tháng 2/2020, Pharmacity đã gọi thành công 31,8 triệu USD từ vòng gọi vốn series C. Đây là mức gọi vốn lớn nhất mà chuỗi bán lẻ này nhận được tính đến hiện tại.

Trước đó, trong tháng 5/2019, quỹ Mekong Enterprise Fund III (MEF III) thuộc Mekong Capital cũng đã rót tiền vào Pharmacity, nhưng giá trị không được tiết lộ. Giới đầu tư, khoản vốn này dao động 8 - 15 triệu USD. Vào quý IV/2019, chuỗi này cũng huy động tổng cộng 150 tỷ đồng thông qua kênh phát hành trái phiếu với mục đích chính là mở rộng mạng lưới bán lẻ. Hiện công ty đã giải ngân 120,8 tỷ đồng trong số vốn huy động được.

Tham vọng lớn, tăng trưởng bền vững, lại được chăm bón từ nhiều “tay to mặt bự” nhưng Pharmacity vẫn đang chịu gánh nặng tài chính không hề nhỏ. Thông tin tài chính vào cuối năm 2019 tiết lộ, quy mô vốn điều lệ của Pharmacity ở mức gần 386,4 tỷ đồng trong khi đó, vốn chủ sở hữu chỉ ở mức 163 tỷ đồng. Tạm tính, Pharmacity đã “đốt” của các cổ đông gần 60% số vốn góp dù còn cách khá xa mục tiêu 1.000 cửa hàng.

Cũng vào thời điểm đó, Pharmacity báo lỗ 265 tỷ đồng. Tính đến cuối năm 2019, hệ số nợ trên vốn chủ sở hữu của Pharmacity đã khá cao, ở mức 3 lần.

Tuy vậy, Ban Lãnh đạo Pharmacity vẫn rất tự tin và đặt kỳ vọng lớn. Công ty này dự kiến, năm 2020, doanh thu toàn chuỗi vượt mức 3.000 tỷ đồng, tăng dự kiến 230% so với năm 2019. Năm ngoái, doanh thu của chuỗi này khoảng 900 tỷ đồng, tăng 129% so với năm 2018.

Lỗ nặng nhưng FPT vẫn mở rộng Long Châu

Á quân về số lượng cửa hàng là chuỗi nhà thuốc Long Châu của Công ty Cổ phần Bán lẻ kỹ thuật số FPT (FPT Retail, mã chứng khoán: FRT). Thống kê của YouNet Media vào tháng 8/2020, chuỗi này có 163 cửa hàng. Theo ghi nhận mới nhất, Long Châu đang có 168 nhà thuốc tại 43 tỉnh, thành. Tuy độ phủ về không gian địa lý vượt trội hơn nhưng quy mô mạng lưới của Long Châu nhỏ hơn Pharmacity đến gần 3 lần.

Dễ nhận thấy, sau hơn 3 năm thâu tóm Long Châu, FPT Retail khá dè chừng trong việc bành trướng hệ thống nhà thuốc này. Bà Nguyễn Bạch Điệp, Chủ tịch HĐQT FPT Retail từng chia sẻ tham vọng, đến năm 2020, chuỗi nhà thuốc này sẽ có 270 nhà thuốc được mở, doanh thu kỳ vọng 1.900 tỷ đồng. Như vậy, Long Châu chỉ mới đạt 61% kế hoạch về số lượng cửa hàng.

|

| FRT muốn Long Châu có 270 nhà thuốc trong năm nay. Ảnh: FPT Retail |

Xét về doanh thu, Long Châu lại là mảng tối cho FPT Retail. 6 tháng đầu năm nay, trong bối cảnh nhu cầu của người dân với mặt hàng chăm sóc sức khoẻ tăng mạnh, doanh thu từ nhà thuốc Long Châu chỉ đạt hơn 472 tỷ đồng.

Mức này rất khiêm tốn khi so sánh với tổng doanh thu của FRT và cách rất xa mục tiêu mà bà Điệp đặt ra. Chưa hết, chi phí của mảng bán lẻ dược phẩm trong kỳ lên tới hơn 494,7 tỷ đồng, khiến FPT Retail ghi nhận khoản lỗ hơn 26 tỷ trong mảng. Đây cũng chính là nguyên nhân chính yếu khiến FRT lỗ gần 20 tỷ đồng trong quý II/2020.

Tuy vậy, khoản lỗ trên vẫn được xem là nằm trong tầm kiểm soát của FPT Retail. HĐQT giải trình, việc đẩy nhanh sự hiện diện của chuỗi nhà thuốc khiến chi phí tăng trong khi còn quá sớm để mỗi cửa hàng hồi vốn, là nguyên nhân của khoảng lỗ 26 tỷ đồng.

Về dài hạn, FPT Retail định hướng phát triển mảng dược phẩm một cách quy hoạch và kiểm soát bài bản giống như việc vận hành hệ thống bán lẻ sản phẩm kỹ thuật số của công ty. Đại diện công ty chia sẻ, tập trung xây dựng mảng hậu cần logistic, tăng số lượng nhà thuốc, phát triển đội ngũ nhân sự có trình độ quản lý và chuyên môn để tăng hiệu quả hoạt động, sẽ là bước đi chính cho Long Châu.

Thế Giới Di Động “bỏ bê” An Khang vì chỉ sở hữu 49%?

Dù có chỗ dựa lớn mạnh là Công ty Cổ phần Đầu tư Thế Giới Di Động (MWG) nhưng chuỗi nhà thuốc An Khang chỉ xếp thứ 5 về số lượng cửa hàng. Đến tháng 8/2020, chuỗi này được YouNet Media thống kê có vỏn vẹn 22 cửa hàng. Đến nay, nhà thuốc An Khang cũng chỉ có 26 cửa hàng tại 4 tỉnh, thành vùng TP.HCM.

Cũng “đổi chủ” vào năm 2017 như Long Châu, nhưng tốc độ mở rộng hệ thống của An Khang chậm chạp hơn hẳn. Vốn có sẵn 14 cửa hàng từ khi thành lập vào tháng 5/2006, đến nay quy mô mạng lưới của chuỗi này vẫn khá ì ạch. Trung bình có năm, An Khang còn không mở thêm điểm bán mới.

|

| Có năm, nhà thuốc An Khang không mở mới bất cứ cửa hàng nào. Ảnh: VnExpress |

Báo cáo tài chính hợp nhất quý I/2020 của MWG tiết lộ, khoản lỗ từ công ty liên kết An Khang là 1,4 tỷ đồng trong 3 tháng đầu năm. Luỹ kế, MWG hiện gánh gần 7 tỷ đồng thua lỗ tại chuỗi này. Đây là phần lỗ tương ứng với 49% cổ phần mà MWG nắm giữ, như vậy tổng lỗ của An Khang từ khi MWG chính thức ghi nhận là công ty liên kết vào khoảng hơn 14 tỷ đồng.

Giải thích về việc chưa “đá động” gì đến nhà thuốc An Khang, Chủ tịch HĐQT Nguyễn Đức Tài cho biết, nguyên nhân chính là môi trường kinh doanh ngành bán lẻ dược phẩm chưa thuận lợi. Theo ông, các quy định trong kinh doanh chuỗi nhà thuốc hiện còn “mờ ảo và phân biệt đối xử”, nên MWG không sẵn sàng đầu tư bài bản vào chuỗi An Khang.

Giới đầu tư đồn đoán, MWG “bỏ bê” nhà thuốc An Khang còn do họ chỉ mới sở hữu 49%. Một khi chưa “mua đứt” chuỗi này, MWG sẽ còn dè chừng dồn tiền để bành trướng quy mô hệ thống.

“Chúng tôi mua lại An Khang không vì mục đích mua đi, bán lại kiếm lời như tổ chức tài chính. Dược phẩm là lĩnh vực thú vị, nhưng hiện có nhiều rào cản khiến Thế giới di động chưa sẵn sàng đầu tư lớn”, ông Tài cho biết.

|

| Mô hình nhà thuốc An Khang liền kề Bách Hoá Xanh được kỳ vọng sẽ mang đến lượng khách hàng đông đảo. Ảnh: ICT News |

Mãi cho đến những tháng gần đây, lãnh đạo Thế Giới Di Động mới dần lên tiếng về việc dồn lực cho chuỗi.

Đại diện MWG tiết lộ, công ty sẽ thực hiện chiến lược mở chuỗi cửa hàng thuốc An Khang ngay bên cạnh các cửa hàng Bách Hóa Xanh. Theo Tổng Giám đốc Trần Kinh Doanh, với lợi thế Bách Hóa Xanh tạo ra tại mỗi điểm kinh doanh, nếu có thể bố trí được 20-25m2 để tạo ra nhà thuốc An Khang thì MWG sẽ làm.

“Các nhà thuốc đó khi mở ra ngay lập tức có thể đem về 100-150 lượt hóa đơn bán hàng mỗi ngày, doanh thu 200-300 triệu/tháng”, ông Doanh khẳng định.

Advertisement

Advertisement