30/10/2024 10:00

Cuộc chiến khốc liệt của các công ty chứng khoán

Lợi nhuận mảng môi giới đang có xu hướng giảm dần khi hàng loạt công ty chứng khoán giảm phí hoặc miễn phí giao dịch để thu hút khách hàng mở tài khoản và giao dịch tại công ty. Bù đắp lại sự sụt giảm này, các đơn vị đẩy mạnh mảng margin. Mảng này thường chiếm khoảng 30 - 40% tổng doanh thu, thậm chí trên 50% doanh thu ở một số công ty và đóng góp trung bình 83% tổng lãi trước thuế toàn ngành trong quý 3/2024.

Theo sau là mảng tự doanh, môi giới. Số ít công ty chứng khoán có lợi nhuận ổn và đều ở mảng ngân hàng đầu tư (IB). Tuy nhiên, hoạt động IB vốn dĩ là mảng khó dự đoán điểm rơi doanh thu, lợi nhuận và đâu đó phải cộng yếu tố “thiên thời” mới đóng được deal.

Môi giới: Phí lao về 0, áp lực tăng thị phần

Thống kê khoảng 70 công ty chứng khoán cho thấy, trong quý 3 vừa qua, tổng doanh thu môi giới đạt khoảng 3.000 tỷ đồng, giảm khoảng 28% so với cùng kỳ năm ngoái và thấp hơn khoảng 23% so với quý trước đó.

Ngoài lý do khách quan là thanh khoản thị trường chứng khoán trong giai đoạn này có phần ảm đạm hơn (bình quân trên HOSE hơn 15.000 tỷ đồng/phiên) thì nguyên nhân chính đến từ việc giảm phí nhanh trên diện rộng.

Ghi nhận tình hình chung ở các công ty chứng khoán là việc hạ phí, giảm phí khiến nhiều môi giới “nản lòng” khi mở rộng khách hàng khó khăn hơn, khối lượng công việc không giảm nhưng thu nhập giảm vì nguồn thu chính từ phí giao dịch giảm.

Công cuộc “săn đầu người” các team môi giới mạnh, có NAV cao vẫn diễn ra rất sôi động. Nhiều công ty chứng khoán mới trở lại sau thời gian dài yên ắng đang sẵn sàng chơi “sát ván” với mức chia phí lên đến 80 - 90%, bên cạnh các phúc lợi khác cho team mới gia nhập.

Mức phí hiện nay đang áp dụng trên thị trường vào khoảng 0,1 - 0,15% (đã bao gồm phí trả về sở giao dịch chứng khoán). Nhiều công ty có chính sách “zero fee” trọn đời như TCBS, Pinetree, DNSE, MBS.

Kết quả, nhiều công ty chứng khoán sụt giảm doanh thu môi giới so với cùng kỳ, chỉ có chưa đến 10 công ty chứng khoán có doanh thu môi giới trên trăm tỷ đồng.

Do sự cạnh tranh khốc liệt về phí, biên lãi gộp của mảng này mỏng dần, chưa đến 14% trong khi cùng kỳ là khoảng 25,5%. Tổng lợi nhuận gộp đạt khoảng 400 tỷ đồng, giảm 60% so với cùng kỳ. Trong đó, một số công ty chứng khoán đang có được mức biên gộp cao hơn mặt bằng chung, như TCBS 57% (không môi giới), VND 35% và HSC 22%.

Nhiều công ty chứng khoán truyền thống cũng đã chấp nhận bối cảnh mới về câu chuyện phí giao dịch và tung ra các chính sách có phần bớt bảo thủ hơn so với trước. Dù lợi nhuận từ mảng này không cao như trước, nhưng môi giới là mảng quan trọng mà các công ty chứng khoán đang nỗ lực phát triển để có thể đẩy mạnh được thị phần.

Việc nắm trong tay tệp khách hàng rộng rãi là tiền đề để các công ty có thể đẩy mạnh các sản phẩm, dịch vụ tài chính khác, chẳng hạn margin, hay xu hướng chuyển đổi sang quản lý tài sản (để bù đắp nguồn thu phí giao dịch) cũng đang hiện diện trong kế hoạch của hầu hết các công ty chứng khoán. Đây cũng là mô hình thành công của nhiều ông lớn ngành chứng khoán trong khu vực và thế giới.

Biên lợi nhuận của mảng môi giới mỏng dần do sức ép giảm phí, miễn phí để cạnh tranh thị phần

Margin “gánh team”

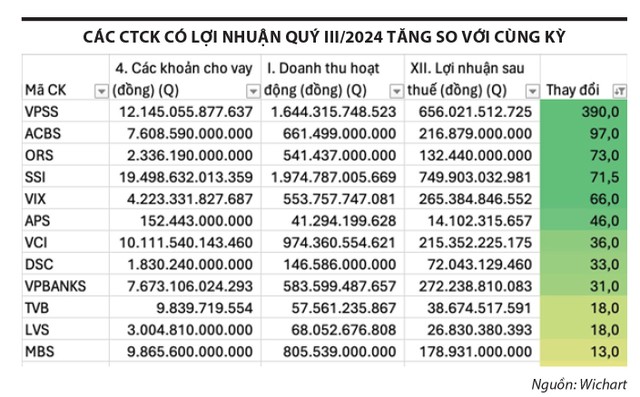

Nguồn thu từ margin đang duy trì vai trò quan trọng đối với các công ty chứng khoán. Thống kê cho thấy, lãi từ mảng này trong quý 3/2024 tăng khoảng 24% so với cùng kỳ, đạt 6.100 tỷ đồng. Hầu hết các công ty chứng khoán tốp đầu đều ghi nhận lãi từ cho vay và phải thu trong quý 3 tăng trưởng.

TCBS dẫn đầu với mức lãi hơn 706 tỷ đồng (tăng 67%) - là mức cao nhất trong lịch sử thị trường chứng khoán Việt Nam. Trong khi đó, ACBS ghi nhận mức tăng trưởng nguồn thu từ cho vay margin cao nhất trong nhóm, với 81%, đạt hơn 183 tỷ đồng.

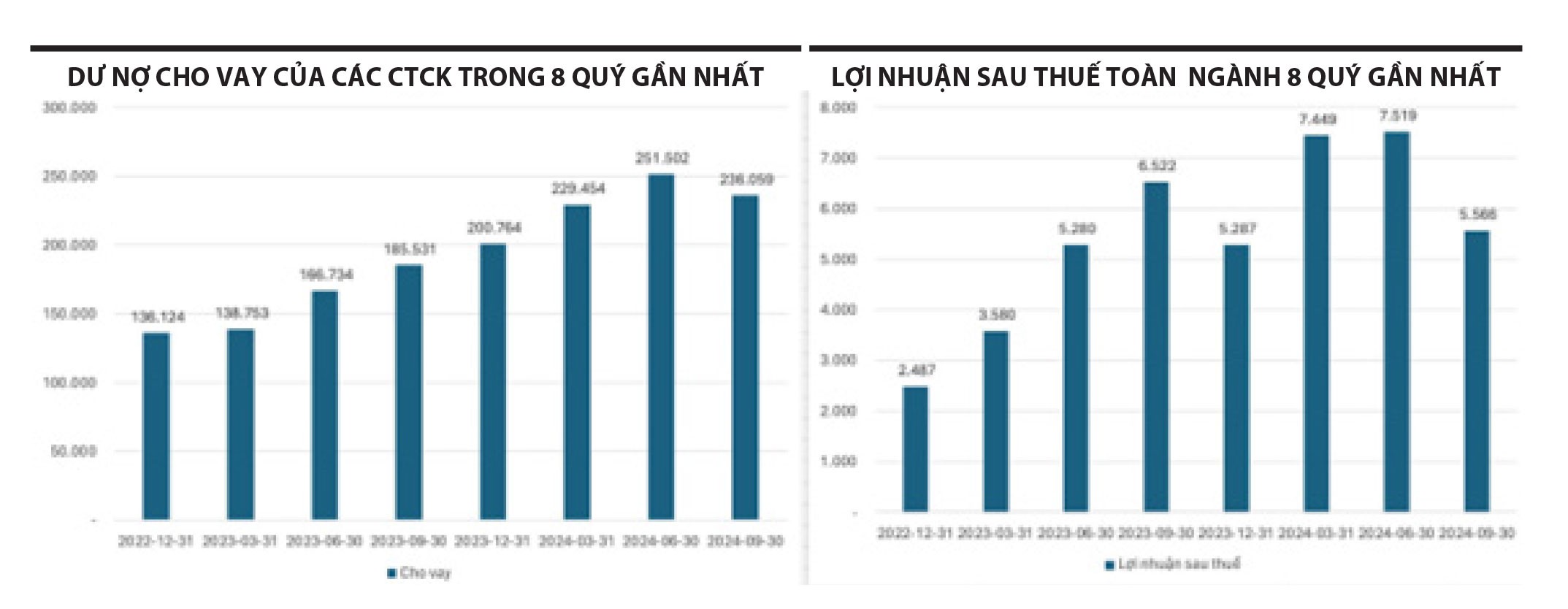

Dư nợ cho vay (chủ yếu là cho vay margin) tiếp tục lên mốc mới, hơn 236.700 tỷ đồng vào cuối quý 3/2024, tăng 4% so với cuối quý trước và tăng 30% so với đầu năm. Trong đó, Top 10 công ty chứng khoán có dư nợ cho vay lớn nhất đóng góp gần 142.400 tỷ đồng.

Dư nợ gia tăng được đóng góp một phần từ quá trình tăng vốn mạnh mẽ của khối công ty chứng khoán trong vài năm qua. Có những công ty tăng vốn gấp vài lần, qua đó, gia tăng năng lực cung ứng đòn bẩy cho nhà đầu tư. Con số dư nợ trên chưa bao gồm phần hợp đồng vay ba bên (đồ thị)

Dẫn đầu dư nợ margin là TCBS, với gần 25.500 tỷ đồng (xấp xỉ 1 tỷ USD). Tiếp đến là ba công ty chứng khoán có dư nợ trên 19.000 tỷ đồng, gồm SSI (19.500 tỷ đồng, tăng 28% so với đầu năm, tăng 29% so với quý 2), Mirae Asset (19.300 tỷ đồng, tăng 26% so với đầu năm, tăng 31% so với quý liền trước) và HSC (19.300 tỷ đồng, tăng 70% so với đầu năm và tăng 59% so với quý liền trước). Dù vậy, lợi nhuận mảng cho vay của HSC đứng thứ ba trong Top 10 khi thu về hơn 478 tỷ đồng, tăng 64% so với cùng kỳ.

Dù quy mô dư nợ margin đứng thứ 5, với 12.100 tỷ đồng, tăng 4% so với quý trước, nhưng lợi nhuận mảng này của VPS đứng thứ 4 trên bảng xếp hạng, đạt 453,5 tỷ đồng, tăng 12% so với quý liền trước.

Trong khi đó, VNDirect có dư nợ cho vay 10.900 tỷ đồng, tăng 6% so với quý 2/2024, ghi nhận lợi nhuận 313 tỷ đồng, giảm 13% so với cùng kỳ và đứng thứ 6 trên bảng xếp hạng.

Nhóm công ty chứng khoán có dư nợ cho vay trên 10.000 tỷ đồng còn có VCI (10.100 tỷ đồng, tăng 75% so với đầu năm; lợi nhuận 206 tỷ đồng, tăng 17% so với cùng kỳ).

Ở nhóm dưới là MBS (dư nợ 9.900 tỷ đồng), KIS (8.200 tỷ đồng), VPBankS (7.700 tỷ đồng)…

Sự gia tăng này, như nói ở trên, đến từ gia tăng quy mô vốn chủ sở hữu của khối công ty chứng khoán, ghi nhận đạt hơn 192.800 tỷ đồng, tăng 19% so với đầu năm.

Những công ty tăng vốn mạnh mẽ nhất có thể kể đến như: Chứng khoán VIX (tăng gần 7.900 tỷ đồng, lên gần 14.600 tỷ đồng trong quý 3); Chứng khoán LPBank (LPBS) tăng từ 250 tỷ đồng lên gần 3.900 tỷ đồng trong quý 2 (gấp đến 15,6 lần); SSI tăng gần 3.200 tỷ đồng, lên hơn 18.100 tỷ đồng trong quý 3…

Nổi bật gần đây còn có Chứng khoán Kafi, công ty này đã phê duyệt phương án tăng vốn điều lệ từ 2.500 tỷ đồng hiện nay lên 5.000 tỷ đồng. Kafi sẽ triển khai phương án tăng vốn đã phê duyệt trong quý 4 năm nay và tiếp tục kế hoạch tăng vốn lên 7.500 tỷ đồng trong năm 2025…

Margin liên tục tăng, lập kỷ lục mới trong bối cảnh thanh khoản thị trường không có sự cải thiện, đặc biệt rất yếu trong tháng cuối quý 3. Do đó, ý kiến trên thị trường cho rằng, gia tăng margin đến không nhỏ từ các deal cho vay lô lớn, giữa các cá nhân là lãnh đạo doanh nghiệp với công ty chứng khoán.

Nguồn thông tin riêng cho biết, ở nhiều công ty chứng khoán có dư nợ cho vay lớn chủ yếu đến từ cho vay deal, còn cho vay cá nhân vẫn có nhưng không mang lại con số trọng yếu về dư nợ.

Trong bối cảnh dòng tiền khó khăn, việc tiếp cận vốn vay ngân hàng hay phát hành trái phiếu gặp nhiều thách thức hơn, việc có thể tiếp cận được dòng vốn vay từ bên thứ ba như công ty chứng khoán là giải pháp được lựa chọn.

Hình thức thường thấy là cổ đông lớn, ông chủ doanh nghiệp vay vốn thông qua thế chấp tài sản đảm bảo là cổ phiếu - có thể có rút tiền ra để sử dụng ngắn hạn cho việc bổ sung vốn lưu động, thay vì hoàn toàn dùng để giao dịch trên thị trường chứng khoán.

Một phần dòng vốn này không hoàn toàn chảy vào thị trường mà được sử dụng cho các mục đích khác, là một trong những nguyên nhân lý giải hiện tượng thanh khoản không diễn biến đồng pha với dư nợ margin.

Theo nhiều ý kiến của nhân sự trong ngành, xu hướng này vẫn sẽ tiếp diễn, bởi nhu cầu vốn vẫn đang cao, mà các kênh khác thì có phần khó tiếp cận, thủ tục lâu hơn. Trong khi đó, thủ tục cầm cố, thế chấp tài sản là cổ phiếu để vay các công ty chứng khoán khá đơn giản và linh hoạt hơn nhiều.

Có cầu ắt có cung, thật ra với công ty chứng khoán có quản trị rủi ro tốt thì hoạt động này giúp họ phát triển khách hàng, gắn kết chặt chẽ hơn với nhiều khách hàng lớn; bản thân khách hàng cũng được đáp ứng nhu cầu vốn.

Ghi nhận thêm, lãi suất cho vay deal chưa chắc đã rẻ cào bằng, các công ty chứng khoán tập trung làm deal, lãi suất cho vay có thể sẽ chênh lệch đáng kể so với mặt bằng lãi suất niêm yết.

Nhiều deal cho vay lãi suất khá cao, từ 14 - 17%/năm, trong khi lãi suất margin trung bình hiện nay đang về vùng 11 - 12%/năm. Lý do đơn giản, lãi suất cao hơn vì được đánh giá là có rủi ro hơn. Dĩ nhiên, vẫn có những công ty chứng khoán có lợi thế về chi phí vốn, hoặc do chiến lược kinh doanh riêng, vẫn tung những gói margin lãi suất thấp, từ 7 - 9%/năm, áp dụng theo từng đối tượng và cho khoảng thời gian cụ thể.

Lãi suất margin thường biến động cùng chiều với lãi suất ngân hàng, hiện mặt bằng lãi suất ngân hàng đang có tín hiệu nhích lên trong mùa cao điểm cầu vốn. Theo đó, việc hạ hơn nữa lãi suất margin trong ngắn hạn dự báo không quá mạnh mẽ.

Tuy nhiên, nhờ nguồn vốn gia tăng nên năng lực cung ứng margin gia tăng, cộng thêm nhu cầu vay deal vẫn đang khá sôi động, nên không loại trừ khả năng dư nợ và lợi nhuận từ hoạt động margin của công ty chứng khoán vẫn còn dư địa để gia tăng tiếp.

Tự doanh: Phân hóa và trồi sụt

Đầu tư trên thị trường chứng khoán, không ai dám tự tin “bách phát bách trúng”, mảng tự doanh của khối công ty chứng khoán cũng tương tự.

Quý 3 vừa qua, VCI ghi nhận doanh thu tự doanh khá tốt. Lãi bán các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) chiếm tỷ trọng cao nhất trong doanh thu, ở mức 55%. Công ty ghi nhận lãi sau thuế đạt 215 tỷ đồng, tăng 20% so với cùng kỳ năm trước, nhờ việc hiện thực hóa lợi nhuận từ một số khoản đầu tư như MSN, MBB, PNJ và STB, dẫn đến doanh thu từ tài sản FVTPL tăng mạnh. Bên cạnh đó, VCI cũng mua thêm TDM, FPT và gia tăng đầu tư vào trái phiếu.

Trong cơ cấu mảng hoạt động, lãi từ tài sản tài chính FVTPL trong quý vừa qua đạt gần 536 tỷ đồng, gấp 2,1 lần so với cùng kỳ. Sau khi trừ đi phần lỗ từ tài sản tài chính FVTPL (252 tỷ đồng, gấp đôi cùng kỳ) và chi phí tự doanh hơn 14 tỷ đồng, mảng tự doanh của VCI vẫn thu lãi gần 270 tỷ đồng, gấp hơn 2 lần so với năm trước.

Thống kê cho thấy, giá trị tự doanh cuối kỳ lớn nhất là SSI, VND, TCBS, VPS, VPBankS, VIX, SHS, HSC, ACBS, MBS, đa số các đơn vị ghi nhận giá trị lớn nhất tại FVTPL.

Dẫn đầu giá trị danh mục tự doanh là SSI, báo cáo tài chính riêng của công ty này ghi nhận hơn 41.000 tỷ đồng (không tính cổ phiếu cho hoạt động hedging chứng quyền), tỷ trọng lớn 87% danh mục SSI phân bổ vào FVTPL; trong đó, có hơn 1.809 tỷ đồng cổ phiếu (VPB, HPG, TCB, VHM...), 12.890 tỷ đồng trái phiếu và 20.918 tỷ đồng chứng chỉ tiền gửi.

Với VNDirect, 84% danh mục là FVTPL, có giá trị thị trường 24.356 tỷ đồng, bao gồm 3.279 tỷ đồng cổ phiếu và chứng chỉ quỹ, 13.129 tỷ đồng trái phiếu, 7.949 tỷ đồng chứng chỉ tiền gửi. Trong khi với HSC, gần như toàn bộ 8.200 tỷ đồng là FVTPL, chiếm tỷ trọng lớn là trái phiếu, với hơn 5.300 tỷ đồng. Với TCBS, tỷ trọng 87% là AFS, chủ yếu (hơn 12.000 tỷ đồng) là trái phiếu.

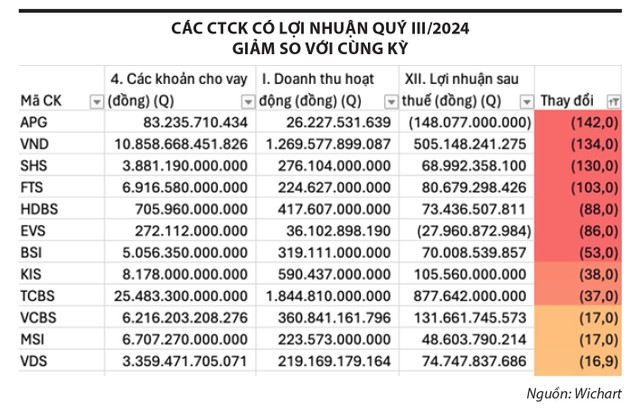

Ở chiều ngược lại, một số công ty chứng khoán nhận lỗ lớn vì tự doanh. Điển hình là APG, lỗ ròng đến 148 tỷ đồng, lỗ đậm nhất ngành trong quý 3/2024, nguyên nhân chính là do chênh lệch giảm đánh giá lại các tài sản tài chính FVTPL tăng đột biến, lên mức 160 tỷ đồng. Khoản lỗ trong kỳ xóa sạch thành quả đạt được trong nửa đầu năm, khiến APG chịu lỗ lũy kế hơn 98 tỷ đồng trong 9 tháng đầu năm 2024. Trong khi cùng kỳ năm trước, Công ty lãi ròng gần 403 tỷ đồng.

Tại thời điểm cuối quý 3, tổng tài sản APG đạt gần 2.730 tỷ đồng, gấp 1,5 lần đầu năm. Trong đó, khoản trả trước cho người bán tăng mạnh từ hơn 2 tỷ đồng lên 826 tỷ đồng - trả trước cho các bên, gồm APG Holdings, Cụm công nghiệp APG, Eco HT, Đầu tư Bắc Vương…

Danh mục tài sản tài chính FVTPL của APG chủ yếu là cổ phiếu niêm yết có giá trị hợp lý hơn 503 tỷ đồng, tạm lỗ 143 tỷ đồng. Công ty không công bố danh mục cổ phiếu niêm yết kỳ này.

Tương tự, Công ty cổ phần Chứng khoán Everest (EVS) có quý kinh doanh màu xám khi chịu lỗ ròng 28 tỷ đồng, chịu tác động bởi mảng tự doanh thua lỗ, trong khi cùng kỳ năm trước lãi ròng 58 tỷ đồng. Trong kỳ, EVS chỉ ghi nhận lãi từ FVTPL 23 tỷ đồng, giảm đến 81%, trong khi lỗ FVTPL hơn 40 tỷ đồng, tăng 54%. Tương ứng, Công ty chịu lỗ gần 18 tỷ đồng mảng tự doanh, trong khi cùng kỳ năm trước lãi hơn 93 tỷ đồng.

Giá trị danh mục FVTPL của EVS tại thời điểm cuối quý 3 là hơn 1.053 tỷ đồng, giảm 35% so với đầu năm, bao gồm gần 324 tỷ đồng đầu tư vào cổ phiếu niêm yết, gần 117 tỷ đồng đầu tư cổ phiếu chưa niêm yết và gần 613 tỷ đồng vào chứng khoán khác.

Danh mục cụ thể không được thuyết minh, nhưng nếu nhìn báo cáo tài chính quý 2/2024 của EVS, có thể thấy, Công ty có tỷ trọng đầu tư lớn vào trái phiếu niêm yết, nổi bật là trái phiếu của Công ty cổ phần Thương mại Dịch vụ Hoa Lâm An, Công ty cổ phần Đầu tư Địa ốc Mai Viên; cổ phiếu niêm yết nổi bật là NVB.

Nhiều nhân sự tự doanh công ty chứng khoán chia sẻ khá áp lực trong việc tìm kiếm các cơ hội đầu tư tốt trong quý vừa qua, chưa kể nhiều đội tự doanh còn chịu áp lực về hiệu suất đầu tư tính theo năm, nên việc tính toán để giải ngân và chốt lãi khá đau đầu và thật sự cần rất nhiều “kinh nghiệm thực chiến”.

Thậm chí, họ còn áp lực khi khoản tự doanh tại thời điểm chốt báo cáo “tạm lỗ”, nhưng thực tế ở thời điểm này đang có lãi khá tốt. Nhiều nhân sự tự doanh còn áp lực về việc một số khoản cho vay margin chưa xử lý cũng có thể đẩy vào danh mục tự doanh nắm giữ, chờ thời để xử lý - cũng khiến bức tranh về hiệu suất đầu tư của tự doanh chưa được phản ánh đầy đủ.

Tin liên quan

Chủ đề liên quan

Advertisement