25/03/2022 07:26

Các nhà sản xuất ô tô vật lộn với sự gián đoạn chuỗi cung ứng

Mức ước tính tăng chi phí sản xuất trên mỗi chiếc xe của nhà sản xuất ô tô lớn nhất thế giới khi xung đột ở Ukraina khiến chuỗi cung ứng rơi vào tình trạng hỗn loạn và khiến giá nguyên liệu thô tăng vọt.

Nhân với con số 10 triệu chiếc xe mà hãng dự kiến sản xuất trong năm nay, và con số này là một con số khổng lồ.

Theo Seiji Sugiura, một nhà phân tích tại Viện nghiên cứu Tokai Tokyo, cùng nhau, bảy nhà sản xuất ô tô chở khách của Nhật Bản phải đối mặt với sự gia tăng chi phí nguyên liệu thô lên khoảng 1,4 nghìn tỷ yên (11,5 tỷ USD) trong năm tài chính trước đó.

Ông nói, Toyota, Nissan Motor và các hãng khác đang phải vật lộn để tăng sản lượng do tình trạng thiếu chip toàn cầu và gần đây hơn là một trận động đất xảy ra ở vùng đông bắc Nhật Bản vào giữa tháng 3.

"Các nhà sản xuất ô tô dự kiến sẽ giãm một phần của sự gia tăng chi phí thông qua các nỗ lực cắt giảm chi phí, nhưng sẽ rất khó để giảm tất cả các khoản tăng", ông Sugiura nói.

Nhưng vấn đề còn nằm ngoài việc tăng chi phí nguyên vật liệu và đang tấn công trung tâm của ngành công nghiệp ô tô toàn cầu: một hệ thống mua sắm "kịp thời" cực kỳ hiệu quả đảm bảo có sẵn 30.000 bộ phận cần thiết để lắp ráp một chiếc xe chở khách khi cần thiết...

“Tiền đề rằng“ nếu bạn đặt hàng, các bộ phận sẽ được giao ngay lập tức ”đang sụp đổ,” Sanshiro Fukao, một thành viên cấp cao tại Viện nghiên cứu Itochu, cảnh báo.

Theo Nikkei, tình trạng thiếu chip xuất hiện vào cuối năm 2020 đã khiến các công ty đặt câu hỏi liệu họ có cần bắt đầu dự trữ nhiều chất bán dẫn hơn trong thời gian tạm dừng với mô hình sử dụng đúng lúc hay không.

Với việc bắt đầu cuộc xung đột ở Ukraina và gia tăng các lệnh trừng phạt đối với Nga, trọng tâm hiện nay là kim loại.

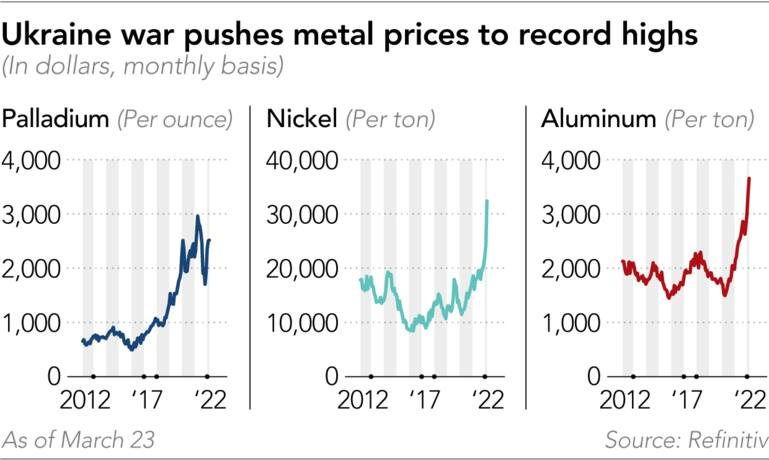

Giá palađi, niken và nhôm tăng lên mức cao kỷ lục vào đầu tháng 3. Palladium được sử dụng trong bộ chuyển đổi xúc tác ô tô, niken trong pin và nhôm trong các bộ phận ô tô.

Khoảng 40% sản lượng palađi đến từ Nga, đặc biệt là khai thác mỏ khổng lồ Norilsk Nickel. Nam Phi chiếm 40%, với phần còn lại là Canada, Mỹ và Zimbabwe. Nhu cầu về chất xúc tác của lĩnh vực ô tô chiếm hơn 80% tổng nhu cầu về kim loại này.

Đối mặt với khó khăn trong việc tìm nguồn cung cấp kim loại từ Nga bị trừng phạt nặng nề, người mua đang tìm kiếm các nguồn thay thế. Ông Hiroo Suzaki, chủ tịch của nhà sản xuất kim loại Nam Phi Impala Platinum Japan, cho biết ông đã đáp ứng nhiều yêu cầu về palađi.

Ông Suzaki cho biết: “Việc mất nguồn cung của Nga sẽ để lại tác động đáng kể đến thị trường palađi. Các nhà sản xuất ô tô và những người mua khác thường ký hợp đồng bao tiêu hàng năm nên rất khó để đột ngột tăng cường sản xuất để đáp ứng nhu cầu từ khách hàng mới."

Thiệt hại về uy tín từ việc tiếp tục mua hàng từ Nga là một rủi ro khác.

Một đại lý kim loại ở Tokyo nói với Nikkei Asia rằng công ty thường mua palađi từ Nga, nhưng hiện họ đang "đánh giá cẩn thận tình hình" và tham khảo ý kiến của các ngân hàng để xem các biện pháp trừng phạt sẽ ảnh hưởng như thế nào đến hoạt động mua sắm và liệu các biện pháp trừng phạt có nhắm vào palađi hay không. "Mối quan tâm của chúng tôi ngày càng gia tăng, đặc biệt là sau khi chúng tôi chứng kiến Shell bị chỉ trích gay gắt như thế nào", người đại diện nói thêm, đề cập đến việc công ty năng lượng của Anh đã bị chỉ trích vì tiếp tục mua dầu từ Nga trong những ngày đầu của cuộc xung đột.

Xu hướng công nghiệp ô tô đang hướng dẫn cách các nhà sản xuất kim loại phản ứng với tình hình hiện tại.

Theo ông Mikio Fujita, nhà phân tích thị trường cấp cao của Johnson Matthey, sản lượng palađi khó có thể tăng đáng kể mặc dù giá tăng gần đây, ông Mikio Fujita nói rằng, bởi vì lĩnh vực ô tô đã không còn sử dụng nó.

Fujita cho biết: “Khi ngành công nghiệp ô tô chuyển sang xe điện, nhu cầu về chất xúc tác dự kiến sẽ giảm dần trong thời gian dài."

Đó là một câu chuyện khác đối với niken. Norilsk Nickel của Nga là nhà sản xuất kim loại lớn thứ 5 thế giới, chiếm khoảng 6% sản lượng toàn cầu, theo Wood Mackenzie. Khoảng một nửa số đó đến với khách hàng ở châu Âu, phần còn lại hướng đến Trung Quốc. Nhu cầu dự kiến sẽ tăng vọt khi doanh số bán xe điện tăng nhanh.

Các kho dự trữ niken đang cạn kiệt, với khối lượng được lưu giữ trong các kho hàng của London Metal Exchange giảm xuống khoảng 73.000 tấn - tương đương với nhu cầu toàn cầu của khoảng một tháng - từ khoảng 260.000 tấn chỉ một năm trước.

Một nhà giao dịch niken tại một nhà giao dịch Nhật Bản cho biết, các đồng nghiệp và người mua ở châu Âu của ông đã bắt đầu kìm hãm việc mua hàng từ Nga.

"Điều này đã dẫn đến một thị trường thậm chí còn thắt chặt hơn và phí bảo hiểm tăng vọt lên mức cao kỷ lục ở châu Âu", nhà giao dịch cho biết. Phí bảo hiểm là sự khác biệt giữa số tiền mà người mua trả cho một kim loại so với giá tham chiếu toàn cầu. Người mua và người bán thường thương lượng hàng quý để quyết định phí bảo hiểm hoặc chiết khấu tùy theo thị trường.

Trong khi đó, giá nhôm tăng phản ánh lo ngại của người mua về một năm 2018 lặp lại, khi Mỹ áp đặt các biện pháp trừng phạt đối với nhà cung cấp nhôm lớn của Nga Rusal. Nga là nhà sản xuất nhôm số 2 thế giới, chiếm 5% sản lượng toàn cầu.

Takayuki Honma, nhà kinh tế trưởng tại Sumitomo Corporation Global Research, cho biết: “Những kim loại này không thiết yếu như dầu và do đó có nhiều khả năng gặp rủi ro về nguồn cung hoặc trở thành mục tiêu của các lệnh trừng phạt”.

Ngay cả trước cuộc xung đột ở Ukraina, các nhà sản xuất ô tô đã cảnh báo rằng giá nguyên liệu thô tăng đang ảnh hưởng đến tài chính của họ. Toyota cho biết vào ngày 9/2 rằng sự gia tăng các chi phí như vậy đã tạo ra tác động tiêu cực tới 630 tỷ yên cho năm tài chính đến hết tháng 3, trong khi Nissan báo cáo ngày hôm trước rằng việc tăng giá của các nguyên liệu thô có tác động tiêu cực tới 81 tỷ yên trong 9 tháng đến hết tháng 12.

Đối với người tiêu dùng, điều này có thể có nghĩa là một thẻ giá lớn hơn trên chiếc xe tiếp theo của họ. Tesla vào tháng 3 đã tăng giá tại Trung Quốc và Mỹ lần thứ hai trong vòng chưa đầy một tuần do chi phí vật liệu và hậu cần. Và bây giờ, làn sóng tăng giá thậm chí có thể đến với Nhật Bản.

Honda Motor cho biết vào tháng 2 rằng họ dự kiến chi phí sẽ tăng 290 tỷ yên trong năm tài chính này do giá nguyên liệu thô tăng mạnh.

Giám đốc tài chính Honda Kohei Takeuchi cho biết: “Chúng tôi thường tính toán thông qua nỗ lực nội bộ của mình để cắt giảm chi phí, nhưng mức tăng là quá lớn để làm như vậy. Công ty có kế hoạch tăng giá xe hơi ở Bắc Mỹ và có thể xem xét một động thái tương tự ở Nhật Bản "nếu cần", ông nói.

Các nhà sản xuất ô tô nước ngoài tại Nhật Bản đã lao dốc, với Volkswagen và Audi cho biết họ sẽ tăng giá xe tại nước này khoảng 2% kể từ tháng 4. Đối với các công ty ô tô trong nước làm theo sẽ là rất quan trọng, do lịch sử lạm phát thấp và cạnh tranh giá cả gay gắt của Nhật Bản.

Xung đột Nga- Ukraina, tình trạng thiếu chip và sự gián đoạn COVID-19 đều đến vào thời điểm chuyển đổi của ngành công nghiệp ô tô.

Theo ông Fukao tại Viện nghiên cứu Itochu, sự chuyển hướng sang xe điện đã mang lại những công ty mới gia nhập thị trường, có nghĩa là "sự cân bằng quyền lực giữa các nhà cung cấp và các nhà sản xuất ô tô truyền thống đang thay đổi. Các nhà sản xuất ô tô truyền thống không còn là khách hàng ưu tiên hàng đầu của nhà cung cấp".

Hơn nữa, những người mới này không phải lúc nào cũng chơi theo cùng một cuốn sách quy tắc mua sắm như những người đi trước của họ.

Trong khi Tesla đã và đang nỗ lực để đảm bảo nguồn cung cấp nguyên liệu chính cho xe điện trong tương lai. Vào năm 2021, công ty Mỹ đã đồng ý hợp đồng cung cấp ba năm với Ganfeng Lithium của Trung Quốc, nhà sản xuất pin lithium lớn nhất thế giới. Cùng năm đó, họ cũng đã ký một thỏa thuận cung cấp vật liệu anode than chì kéo dài 4 năm với Syrah Resources của Úc.

Các nhà sản xuất ô tô đang tìm kiếm các giải pháp ở bất cứ đâu họ có thể tìm thấy chúng.

Liên minh Nissan-Renault-Mitsubishi cho biết giảm chi phí nguyên liệu là một "quá trình liên tục" và liên minh này chia sẻ các nguyên liệu quan trọng như niken và lithium trong liên minh.

Những nhà sản xuất khác đang đầu tư vào nghiên cứu để tìm ra các lựa chọn thay thế cho các nguyên liệu khó có nguồn gốc hoặc rủi ro khác, chẳng hạn như coban, mà việc sản xuất có liên quan đến vi phạm nhân quyền.

Naohiro Niimura, một đối tác của công ty tư vấn hàng hóa Nhật Bản Market Risk Advisory, cho biết các nhà sản xuất ô tô cần thay đổi cơ bản hơn trong cách tiếp cận.

Niimura cho biết: “Hệ thống xử lý kịp thời dựa trên tiền đề rằng các nhà sản xuất ô tô có thể mua các nguyên vật liệu cần thiết bất cứ lúc nào, từ bất cứ đâu. "Điều này không có gì khác hơn là để các nhà cung cấp của họ chịu rủi ro mua sắm mà không tự quản lý rủi ro."