Năm 2021, CTCP Bamboo Capital đã kiến tạo và mở rộng mảng tài chính – ngân hàng với việc đầu tư vào CTCP Chứng khoán Thủ Đô (CASC), thâu tóm CTCP Bảo hiểm AAA (Bảo hiểm AAA) và đầu tư cổ phiếu TPB của Ngân hàng TMCP Tiên Phong (TPBank).

Mới đây, tập đoàn của ông Nguyễn Hồ Nam tiếp tục nhận được sự quan tâm lớn của thị trường khi ông Nguyễn Thanh Hùng – Phó Chủ tịch HĐQT BCG, được bầu vào HĐQT Eximbank nhiệm kỳ VII (2020 – 2025).

Chia sẻ với các nhà đầu tư, ông Phạm Minh Tuấn – Phó Chủ tịch HĐQT kiêm Phó Tổng giám đốc điều hành BCG, thừa nhận BCG và các cổ đông lớn của tập đoàn này đã đầu tư vào Eximbank (Mã CK: EIB).

“Chúng tôi cũng như các cổ đông khác của ngân hàng, mong muốn EIB sớm ổn định trở lại và cùng nhau phát triển nhà băng này trong bối cảnh thị trường tài chính đang phát triển rộng mở”, ông Tuấn nói.

Đối với khoản đầu tư vào cổ phiếu TPB, vị này cho hay BCG chỉ coi thương vụ như một khoản đầu tư tài chính, có vai trò “trọng yếu”.

“Về mảng hoạt động đầu tư tài chính, chúng tôi muốn đầu tư vào các doanh nghiệp, tổ chức tài chính có mối quan hệ mật thiết để mở rộng hệ sinh thái”, lãnh đạo BCG chia sẻ.

|

| Một số chỉ tiêu kinh doanh năm 2021 của BCG |

Đối với việc mua lại công ty Bảo hiểm AAA, ông Tuấn cho biết mảng kinh doanh gốc của công ty bảo hiểm này chưa tạo ra lợi nhuận.

“Khi chúng tôi mua Bảo hiểm AAA, doanh thu công ty này khoảng 100 tỉ đồng. Năm 2021, AAA có lợi nhuận nhưng chủ yếu do bán các tài sản đã dự phòng trước đó.

Một phần do chính sách phát triển thận trọng của tập đoàn AIG và định hướng của họ (công bố từ năm 2019) không tiếp tục mở rộng đầu tư ở các thị trường như Việt Nam, Indonesia và Campuchia, nên họ tìm kiếm đối tác để chuyển nhượng cổ phần, thoái vốn khỏi thị trường Việt Nam”, ông Tuấn lý giải.

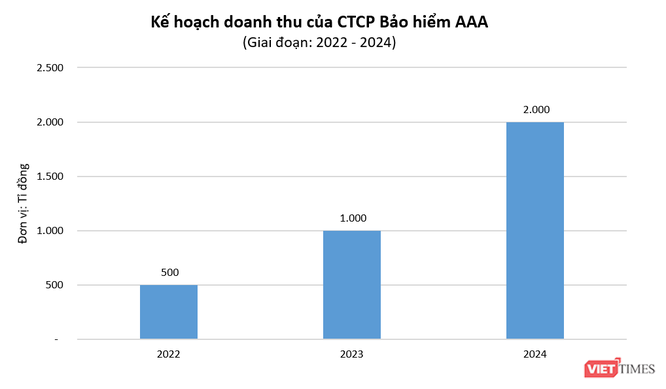

Theo vị Phó Chủ tịch HĐQT BCG, sau khi rà soát, tập đoàn nhận thấy Bảo hiểm AAA có nhiều tiềm năng, cơ hội phát triển. BCG đã lên kế hoạch tăng vốn cho Bảo hiểm AAA từ 1.000 tỉ đồng lên 2.000 tỉ đồng để mở rộng khả năng kinh doanh của công ty.

Cùng với đó, BCG cũng lên kế hoạch tái cơ cấu Bảo hiểm AAA trong vòng 3 năm, với mục tiêu doanh thu các năm 2022, 2023 và 2024 lần lượt đạt 500 tỉ đồng, 1.000 tỉ đồng và 2.000 tỉ đồng. “Sau đó là kế hoạch IPO Bảo hiểm AAA”, ông Tuấn nói.

|

Mục tiêu lãi 1.200 tỉ đồng từ mảng bất động sản năm 2022

Trong năm 2022, BCG dự kiến sẽ tổ chức họp Đại hội đồng cổ đông (ĐHĐCĐ) sớm hơn thường lệ. “Kế hoạch kinh doanh năm 2022 của BCG sẽ rất tham vọng, lớn hơn nhiều so với kế hoạch đã được phê duyệt tại ĐHĐCĐ năm 2021”, ông Tuấn cho biết.

Riêng đối với mảng bất động sản, năm 2022, CTCP BCG Land (BCG Land) đặt kế hoạch doanh thu đạt từ 4.800 – 5.000 tỉ đồng, lợi nhuận sau thuế khoảng 1.200 tỉ đồng. Doanh thu bất động sản chủ yếu đến từ Malibu – dự kiến ghi nhận toàn bộ doanh thu trong năm 2022, khi toàn bộ dự án được bàn giao cho khách hàng và dự án Hội An D’or – dự kiến bàn giao 202 căn shophouse vào tháng 7/2022.

Đồng thời, BCG dự kiến sẽ niêm yết CTCP Nguyễn Hoàng lên sàn UPCOM trong quý 2/2022.

Trong khi đó, đối với thương vụ hợp tác chiến lược với Tập đoàn Đèo Cả, lãnh đạo BCG cho hay tập đoàn này vẫn đang tiếp tục đánh giá và chưa có quyết định đầu tư cụ thể.

Ngoài ra, BCG vừa chốt phương án chào bán riêng lẻ 60 triệu cổ phiếu để tăng vốn điều lệ. Với giá chào bán dự kiến là 20.000 tỉ đồng, BCG kỳ vọng sẽ thu về 1.200 tỉ đồng từ thương vụ này để góp vốn vào BCG Land.

Phần lớn số cổ phiếu mà BCG muốn chào bán dự kiến sẽ được phân phối cho 3 nhà đầu tư tổ chức, bao gồm: CTCP Chứng khoán Tiên Phong (Mã CK: ORS), CTCP Chứng khoán Sài Gòn – Hà Nội ( Mã CK: SHS) và CTCP Vital Investment Group (VIG).

Đáng chú ý, SHS và ORS cũng là những nhà đầu tư đăng ký mua tổng cộng 20 triệu cổ phiếu phát hành riêng lẻ của CTCP Đầu tư phát triển Công nghiệp và vận tải (Mã CK: TCD) – thành viên của BCG. Trong khi đó, VIG từng là cổ đông lớn của CTCP Chứng khoán Thủ Đô (CASC).