21/10/2020 17:18

9 tháng liên tiếp Bất động sản An Gia không bán được căn hộ nào, ‘sống nhờ’ hoạt động môi giới

Trong quý III/2020, Bất động sản An Gia kinh doanh không thuận lợi, “sống nhờ” hoạt động môi giới. Hàng tồn kho ngày một tăng, tỷ lệ nợ vượt vốn lớn.

Báo cáo tài chính quý III/2020 của Công ty Cổ phần Đầu tư và Phát triển Bất động sản An Gia (An Gia Group - mã chứng khoán: AGG) vừa được công bố. Theo đó, tình hình kinh doanh và các chỉ số tài chính của doanh nghiệp này đang thể hiện sự hụt hơi so với trước.

Giá vốn cao ngất ngưởng dù không bán được hàng

Doanh thu thuần trong quý III/2020 của An Gia ghi nhận hơn 13,6 tỷ đồng. Con số này giảm gần 4,6 lần so với quý III/2019 và cũng giảm hơn 20% so với quý liền trước.

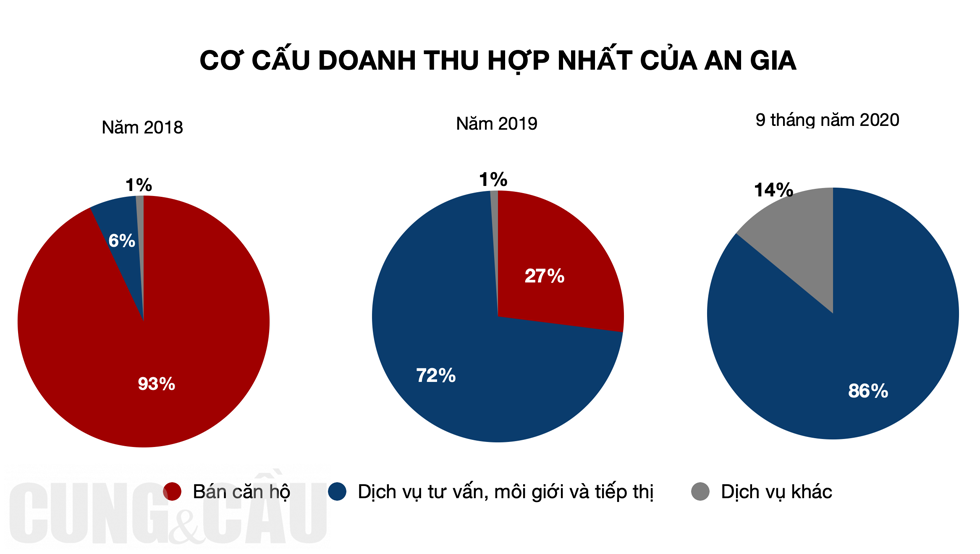

Đáng chú ý, đây là quý thứ 3 liên tiếp An Gia trắng tay ở mảng bán hàng, công ty này hoàn toàn không bán được căn hộ nào trong 9 tháng qua. 86% doanh thu đến từ dịch vụ tư vấn, môi giới và tiếp thị. Từ đây, thị trường nhìn thấy một nghịch lý: An Gia xuất thân từ một công ty môi giới, sau 6 năm lặn lội, công ty “lột xác” thành nhà phát triển dự án bất động sản. Công ty vừa lên sàn hồi đầu năm để tiếp tục theo đuổi định hướng trở thành nhà phát triển đô thị trong 5 năm tới. Tuy nhiên, từ sau khi lên sàn đến nay, Bất động sản An Gia dường như lại trở về với xuất phát điểm của mình khi liên tục “sống nhờ” dịch vụ môi giới.

|

| Tỷ trọng doanh thu của dịch vụ môi giới ngày càng cao tại An Gia. Đồ hoạ: Tất Đạt |

Trên thị trường, không ít doanh nghiệp bất động sản phải phụ thuộc mảng môi giới để có được nguồn thu trong tình trạng thị trường gặp khó về nguồn cung. Tuy nhiên, trong khi các doanh nghiệp khác nhờ thế mà tiết chế được giá vốn bán hàng và cung cấp dịch vụ, An Gia Group lại ghi nhận giá vốn cao ngất ngưởng. Trong quý III/2020, tổng giá vốn lên đến 12,1 tỷ đồng, nâng tỷ lệ giá vốn/doanh thu lên mức gần 9/10.

Giá vốn cao kéo biên lợi nhuận gộp của Bất động sản An Gia về mức 10,3%. Tuy nhiên khi so với quý II, giá vốn đã được tiết chế không vượt doanh thu. Biên lợi nhuận cũng dương trở lại so với mức âm 9,3%.

Về chi phí thường xuyên, trừ chi phí quản lý doanh nghiệp, thì chi phí bán hàng và chi phí tài chính đều tăng khá cao so với cùng kỳ năm trước. An Gia phải chi thêm 2,2 lần cho chi phí tài chính so với cùng kỳ, tức 25,1 tỷ đồng.

Chi phí bán hàng tăng chóng mặt so với cùng kỳ, đạt 4,8 tỷ đồng, tăng khoảng 24 lần. Nhìn vào cơ cấu, dễ thấy An Gia rất tích cực trong công tác bán hàng khi chi hết 83% để xây dựng nhà mẫu và tổ chức sự kiện mở bán, chào hàng,… Nhưng với việc doanh thu bán hàng bằng không, một lần nữa, nỗ lực này lại trở thành “dã tràng”.

Tổng lại, lợi nhuận sau thuế của An Gia Group trong quý vừa qua chỉ 2,6 tỷ đồng. Mức lãi này giảm gần một nửa so với cùng kỳ năm trước.

Luỹ kế 9 tháng đầu năm, An Gia thu được 73,7 tỷ đồng doanh thu và 195,5 tỷ đồng lợi nhuận sau thuế. So với kế hoạch cả năm, doanh nghiệp này có nguy cơ “vỡ trận” về chỉ tiêu doanh khi mới hoàn thành 3%. Đích đến 410 tỷ đồng lợi nhuận vẫn còn đợi An Gia cố gắng hoàn thành 52,3% chỉ tiêu trong quý IV/2020.

Tồn kho hơn 2.000 tỷ đồng tại The Sóng Vũng Tàu

Đến cuối tháng 9/2020, tổng tài sản của An Gia Group tăng thêm 62% so với đầu năm, lên mức 8.752 tỷ đồng. Tuy nhiên, 59% trong số đó lại là hàng tồn kho. Tài sản dài hạn chỉ chiếm hơn 10% tổng tài sản. Lượng tiền nhàn rỗi của doanh nghiệp này cũng thấp, chỉ ở mức hơn 330 triệu đồng.

Ở kỳ báo cáo lần này, Bất động sản An Gia ghi nhận 5.155 tỷ đồng giá trị bất động sản dở dang, tăng gần như gấp đôi so với hồi đầu năm. Trong đó, dự án The Sóng (Vũng Tàu) vẫn để lại cho doanh nghiệp hàng tồn nhiều nhất, chiếm 41,5% cơ cấu với giá trị thực là 2.142 tỷ đồng. Dự án này vẫn trong quá trình xây dựng nên giá trị hàng tồn cao là điều dễ hiểu. Hiện tại, theo quan sát, nhà đầu tư đang xây dựng dự án này đến tầng 14. Trước đó, HĐQT khẳng định, quý IV/2021 sẽ cất nóc và bàn giao đúng tiến độ cuối năm 2021.

Ngoài ra, cụm ba dự án tại quận 7, TP.HCM của An Gia Group phần lớn đều tăng giá trị tồn kho so với quý trước đó. Dự án River Panorama đang dang dở tổng cộng 1.915 tỷ đồng, dự án Sky89 để lại cho An Gia hơn 846 tỷ đồng giá trị tồn kho. Riêng dự án Signial đang giảm giá trị tồn kho về mức hơn 252 tỷ đồng.

Tại ĐHCĐ thường niên năm 2020 trước đó, HĐQT cho biết, hiện An Gia đang bước vào giai đoạn cao điểm hoàn thiện dự án River Panomana 1 và 2, dự kiến bàn giao tháng 11 năm nay. Trong khi đó, dự án Sky89 thi công tới tầng 27 và hoàn thiện các tầng điển hình. Dự án Signal đã hoàn thành móng, cọc nhồi, dự kiến bắt đầu đào tầng hầm, thi công móng trong tháng 8/2020.

Nợ phải trả vượt vốn chủ sở hữu 3,6 lần

Báo cáo tài chính quý III/2019 của An Gia cũng để lộ nhiều điểm yếu tài chính khác.

Trong khi vốn chủ sở hữu của doanh nghiệp tăng 31% so với đầu năm thì nợ phải trả tăng theo cấp số nhân với mức tăng đến hơn 1,7 lần. Cụ thể, vốn chủ sở hữu vào cuối tháng 9/2020 của Bất động sản An Gia ghi nhận 1.907 tỷ đồng nhưng nợ phải trả đã lên đến 6.845 tỷ đồng. Nợ phải trả của An Gia đang vượt vốn chủ sở hữu tới 3,6 lần. Trong đó có đến 69% là nợ ngắn hạn.

Dòng tiền từ hoạt động kinh doanh của doanh nghiệp này diễn tiến xấu trở lại khi âm đến 191 tỷ đồng. Trước đó, dòng tiền này được duy trì ở mức dương 3,1 tỷ đồng trong quý II/2020. Mức âm của đợt báo cáo này còn thấp hơn cả con số âm 150 tỷ đồng được ghi nhận vào quý đầu năm.

|

| Dự án River Panorama (quận 7, TP.HCM) dự kiến bàn giao vào tháng 11 năm nay. Ảnh: Ricons |

Đến cuối tháng 9/2020, An Gia Group đang gánh trên mình tổng khoản vay lên đến 1.733 tỷ đồng, tăng 62% so với con số đầu năm. Nhưng doanh nghiệp này vẫn có áp lực trả nợ khá thoáng khi có đến 84% là các khoản vay dài hạn.

Chủ nợ lớn nhất của Bất động sản An Gia vẫn là Ngân hàng TMCP Công Thương Việt Nam (Vietinbank). Ngân hàng này đang cho An Gia vay tổng cộng khoảng 608,2 tỷ đồng. Trong đó, khoản vay 563,4 tỷ đồng có thời hạn trả lãi gốc đến tháng 8/2023. Khoản vay này được đảm bảo bằng quyền tài sản, lợi ích gắn liền hoặc phát sinh từ cụm dự án khu dân cư phường Phú Thuận (quận 7, TP.HCM), tức An Gia đang dùng River Panorama và Sky89 để thế chấp cho khoản vay trên.

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đang cho doanh nghiệp này vay 47,3 tỷ đồng với thời hạn trả lãi gốc vào tháng 6 năm sau. Ngoài ra, An Gia còn đang vay dài hạn các khoản nhỏ ở United Overseas Bank Vietnam và Shinhanbank.

Tuy nhiên, điểm sáng cho An Gia trong quý vừa qua là doanh nghiệp này đã trả xong 230 tỷ đồng đã vay của Công ty Cổ phần Thương mại dịch vụ Tư vấn đầu tư Sài Gòn 3 và ông Đỗ Hà. Khoản nay này phát sinh ngay trong quý II vừa rồi và được thế chấp bằng dự án The Sóng.

Tuy vừa thoát cảnh thế chấp để vay ngân hàng, The Sóng Vũng Tàu lại tiếp tục được An Gia Group dùng làm tài sản đảm bảo để huy động gần 600 tỷ đồng từ kênh trái phiếu. Khoản này được phát hành qua Ngân hàng TMCP Tiên Phong (TPBank) với thời hạn 35 năm. Ở 3 tháng đầu tiên, lãi suất áp dụng là 11 %/năm. Ở các kỳ còn lại, lãi suất được tính bằng lãi cơ bản của TPBank cộng với biên độ 3 %/năm.

| Ngày 5/10 vừa qua, Quỹ Creed Investment đăng ký bán ra gần 1,4 triệu cổ phiếu AGG của An Gia Group theo phương thức thoả thuận hoặc khớp lệnh. Đây là lần thứ 2 cổ đông ngoại lớn nhất của công ty thực hiện thoái vốn sau khi 75 triệu cổ phiếu AGG lên sàn. Sau giao dịch, số lượng cổ phiếu quỹ này nắm giữ còn hơn 4,5 triệu cổ phiếu, tương tương 5,5% tỷ lệ sở hữu tại Bất động sản An Gia. Trước đó, quỹ đầu tư đến từ Nhật Bản liên tục hứa hẹn sẽ đầu tư chiến lược và đồng hành cùng sự phát triển của công ty. Nhưng những động thái trên phản ánh rõ, việc Creed Group đầu tư vào An Gia chỉ để kiếm lời từ giá cổ phiếu thay vì đồng hành chiến lược. Cùng lúc này, Công ty Cổ phần Quản lý và Đầu tư Trường Giang của Chủ tịch HĐQT An Gia Nguyễn Bá Sáng đăng ký mua vào cổ phiếu AGG để nâng tỷ lệ sở hữu lên 39,03%. Như vậy, nếu giao dịch thành công, ông Nguyễn Bá Sáng sẽ nắm giữ 32,6 triệu cổ phiếu, tương đương tỷ lệ sở hữu tại chính công ty mình sáng lập là 39,51%. |

Advertisement

Advertisement

Đọc tiếp