28/12/2023 14:42

Một năm kinh doanh u ám, Thế Giới Di Động sẽ tiếp tục "cuộc chiến giá rẻ"?

2023 là một năm kinh doanh đầy u ám với Công ty CP Thế giới Di động (HOSE: MWG) khi doanh thu liên tục lao dốc.

Lợi nhuận ròng của MWG trong quý 3/2023 giảm đến 95,7% so với cùng kỳ do biên lợi nhuận gộp bị thu hẹp, trong khi chi phí bảo hiểm và quản lý điều hành tiếp tục tăng.

Trong giai đoạn từ tháng 10 đến tháng 11/2023, doanh thu của chuỗi Thế Giới Di Động (TGDD) và Điện Máy Xanh (DMX) giảm 8,1% và 14% so với cùng kỳ. Doanh thu của BHX tăng 15% so với cùng kỳ trong 11 tháng đầu năm 2023 sau quá trình tái cấu trúc từ năm 2022, tuy nhiên chuỗi này vẫn ghi nhận lỗ 292 tỷ đồng trong quý 3/2023.

Biên lợi nhuận gộp BHX giảm xuống mức thấp trong quý, giảm 4,3 điểm phần trăm so với cùng kỳ năm trước, đạt 18,7%. Điều này là kết quả của việc giữ lại doanh thu trong mùa giảm giá cũng như tác động của việc giảm giá mặt hàng tươi sống trong mùa mưa, đồng thời có sự đánh đổi giữa việc giữ lại doanh thu và chiến tranh giá cả trên thị trường.

Kết quả kinh doanh của BHX trong quý 3/2023, tiếp tục ghi nhận mức lỗ cao, không có sự cải thiện so với quý trước, mặc dù doanh thu đã tăng 18%. Điều này làm trì hoãn dự kiến "hòa vốn" từ quý 4/2023 đến một thời điểm không xác định.

Trong quý 3/2023, chi phí bảo hiểm và quản lý doanh nghiệp của MWG không thay đổi nhiều so với cùng kỳ trước, ổn định ở mức 5.656 tỷ đồng, gần bằng với lợi nhuận gộp. Tăng chi phí này xuất phát từ các hoạt động khuyến mãi và chi phí nhân sự gia tăng, đặt áp lực lớn lên lợi nhuận của MWG. Lợi nhuận ròng của MWG trong quý giảm 96% so với cùng kỳ, chỉ còn 39 tỷ đồng, chủ yếu phụ thuộc vào lợi nhuận tài chính ròng.

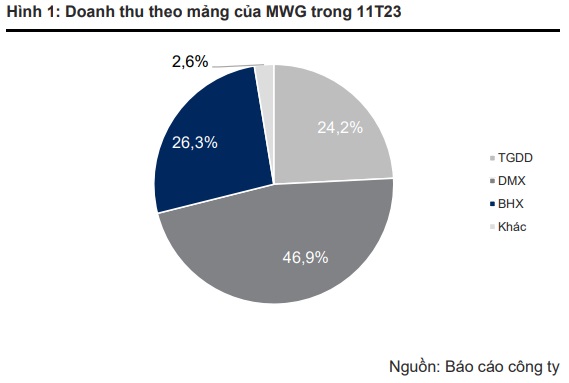

Kết quả kinh doanh 11 tháng đầu năm 2023 của MWG tiếp tục trên xu hướng giảm, với doanh thu giảm 13% so với cùng kỳ. Trong khi doanh thu từ chuỗi TGDD giảm mạnh, BHX tiếp tục ghi nhận cải thiện với tăng trưởng 15% và doanh thu trên mỗi cửa hàng đạt mức 1,76 tỷ đồng, cho thấy sự cải thiện trong mảng này.

Một số yếu tố đóng góp cho việc thu hẹp mức giảm này là sự phục hồi của niềm tin từ phía người tiêu dùng, cũng như sự cải thiện tình hình kinh tế.

Dựa trên sự phục hồi này và triển vọng tăng trưởng GDP của Việt Nam vào năm 2024, dự kiến đạt khoảng 6,3%, VNDirect dự báo doanh thu từ chuỗi TGDD sẽ dần hồi phục, tăng khoảng 9,3-9,9% so với cùng kỳ trong năm 2024 và 2025. Đồng thời, phân khúc DMX có thể thu hẹp mức giảm xuống dưới 6,7% vào năm 2024 và quay trở lại mức tăng trưởng 6,6% vào năm 2025.

Dự báo này cũng phản ánh xu hướng tiêu dùng toàn cầu, với sự phục hồi của thị trường điện thoại di động và thiết bị điện tử tiêu dùng vào năm 2024, dự kiến sẽ tăng nhẹ khoảng 3% so với cùng kỳ. Tuy nhiên, biên lợi nhuận gộp có thể vẫn ở mức thấp do áp lực từ cuộc chiến giá cả kéo dài, có thể ảnh hưởng đến doanh thu tổng thể.

Theo các chuyên gia của VNDirect, quá trình bắt đầu "cuộc chiến giá rẻ" với FPT Shop của FPT Retail (FRT) hay các chuỗi nhỏ hơn như Di Động Việt, CellphoneS, Viettel Store.. của MWG được xem là một chiến lược hợp lý. Điều này được coi là một bước đi sáng tạo, đặc biệt khi các công ty này có nền tảng tài chính mạnh mẽ và chiếm thị phần lớn trong thị trường bán lẻ di động như MWG.

Sau cuộc chiến giá rẻ để cạnh tranh, MWG đã đạt những thành quả tích cực theo báo cáo tài chính mới nhất. Doanh thu của MWG đã liên tục tăng, đạt gần 30.300 tỷ đồng vào quý 3, tăng 11% và 3% so với hai quý trước đó. Trong tháng 9, hai chuỗi TGDD và ĐMX cùng đạt hơn 7.200 tỷ đồng, tăng 7% so với tháng 8 và cao nhất kể từ tháng 6.

Hàng tồn kho cũng giảm đáng kể, đạt hơn 22.800 tỷ đồng vào cuối tháng 9, giảm 20% so với cùng kỳ. Từ quý 4/2022 đến quý 2/2023, hàng tồn kho của hệ thống bán lẻ này giảm liên tục, đặc biệt là ở nhóm thiết bị điện tử, điện thoại di động và thiết bị gia dụng. Trong quý 3, mặc dù hàng tồn kho có tăng nhẹ do yếu tố mùa vụ khi nhiều mẫu điện thoại và laptop mới được ra mắt.

Tuy nhiên, MWG thực hiện chiến lược đổi lợi nhuận gộp lấy doanh thu và thị phần. Trong văn bản giải trình báo cáo tài chính, ban lãnh đạo của công ty đã thừa nhận việc áp dụng nhiều khuyến mãi và chấp nhận giảm biên lợi nhuận gộp để thu hút khách hàng và duy trì doanh thu.

Lợi nhuận gộp của MWG đã có xu hướng giảm so với đầu năm. Trong quý 3, biên lãi gộp của công ty đạt 18,7%, nhích nhẹ so với quý trước đó nhưng đã giảm đáng kể so với mức 25,9% vào cuối năm 2022. Lợi nhuận sau thuế của MWG vơi đi nhiều. Quý 3, doanh nghiệp này lãi sau thuế 39 tỷ đồng, giảm 96% so với cùng kỳ.

Do đó, có khả năng MWG sẽ tiếp tục "cuộc chiến giá rẻ" để tận dụng lợi thế tài chính của mình, đặc biệt khi đối mặt với khó khăn trong việc tăng giá trở lại hoặc giảm khuyến mại.

Các yếu tố như sự chú trọng của người tiêu dùng vào giá cả hơn, sự sụt giảm về lòng trung thành với các chuỗi bán lẻ theo chuỗi, và sự phát triển của thương mại điện tử có thể tạo áp lực giảm giá và tăng cạnh tranh. Do đó, biên lợi nhuận gộp của MWG có thể phục hồi chậm và có thể mất 2-3 năm để trở lại mức cao như giai đoạn 2021-2022.

Tin liên quan

Chủ đề liên quan

Advertisement

Advertisement

Đọc tiếp