26/12/2023 17:49

Dự báo chứng khoán năm 2024: Hạ cánh mềm có thể không mang lại lợi nhuận như mong đợi

Nhà đầu tư mong đợi gì?

Phố Wall hầu như tin chắc rằng Fed sẽ đạt được mục tiêu hạ cánh mềm cho nền kinh tế Mỹ. Điều đó có nghĩa là kinh tế sẽ tăng trưởng chậm hơn nhưng không gây ra suy thoái, dẫn đến việc cắt giảm lãi suất trong năm 2024.

Trong bối cảnh đó, hầu hết các nhà phân tích dự đoán tăng trưởng thu nhập doanh nghiệp sẽ được cải thiện đối với các công ty thuộc S&P 500. Về diễn biến của cổ phiếu trong năm bầu cử sắp tới, dự báo cho S&P 500 rất khác nhau. Nhưng đa số dự báo mức tăng rơi vào khoảng 8-9%, thấp hơn một chút so với mức trung bình khoảng 10%. Trong số các xu hướng, trí tuệ nhân tạo (AI) được nhiều người coi là chủ đề đầu tư quan trọng trong năm 2024.

Thị trường chứng khoán bước vào năm mới với làn gió của năm 2023 xuất sắc. Chỉ số tổng hợp Nasdaq đang trên đà đạt được hiệu quả hoạt động tốt nhất lịch sử trong thập kỷ hiện tại. S&P 500 đang trên đà tăng 22% trong năm 2023, tức là gấp đôi lợi nhuận trung bình hàng năm trong lịch sử của nó, nhờ phục hồi tốt sau mức lỗ 19,4% của năm 2022.

Thị trường chứng khoán tăng nhanh trong tháng 11 và tháng 12 khi Nasdaq và S&P 500 tăng lần lượt 15,3% và 12,5% tính đến ngày 15/12. Tháng 11 đánh dấu mức tăng hàng tháng tốt nhất đối với cả hai chỉ số kể từ tháng 7/2022. Đến giữa tháng 12, hai chỉ số và chỉ số công nghiệp trung bình Dow Jones ở mức cao hoặc gần mức cao kỷ lục.

Nhà đầu tư phải chuẩn bị tư duy rất rõ là thị trường chứng khoán luôn tồn tại cơ hội.

Diễn biến thị trường chứng khoán năm 2023

Trong năm 2023, chỉ số tổng hợp Nasdaq tăng 41,2% và chỉ số Dow tăng 22,4% tính đến thời điểm đóng cửa ngày thứ Tư (20/12).

Nhưng mức tăng trong năm tập trung vào một số ít cổ phiếu lớn, chẳng hạn như Apple (AAPL), Microsoft (MSFT), Nvidia (NVDA) và Tesla (TSLA). Bên ngoài nhóm cổ phiếu Magnificent Seven, diễn biến của thị trường chứng khoán còn trầm lắng hơn.

Quỹ ETF có trọng số tương đương Invesco S&P 500 (RSP) đã tăng khoảng 9% tính đến thời điểm đóng cửa ngày 20/12. Direxion Nasdaq 100 Equal Weighted ETF (QQQE) tăng 30%. Để so sánh, chỉ số Nasdaq 100 tính theo vốn hóa thị trường đã tăng hơn 51%.

Chỉ số IBD 50 kém hơn một chút so với S&P 500 với mức tăng 20,4% cho đến thứ Tư. Sự tham gia hạn chế trong hầu hết thị trường chứng khoán năm 2023 đã tạo ra một môi trường khó khăn trong đó việc chọn cổ phiếu chính xác đã trở thành một kỹ năng thiết yếu.

Nhưng trong 2 tháng cuối năm 2023, thị trường chứng khoán chứng kiến độ rộng được cải thiện khi các chỉ số chính tăng điểm.

Tại Nasdaq và NYSE, đường trung bình động MA 10 ngày của các mức đỉnh mới bắt đầu vượt qua các mức đáy mới bắt đầu từ giữa đến cuối tháng 11. Và kể từ tháng 11, lượng tồn kho tăng về số lượng đã vượt quá lượng tồn kho giảm về lượng. Đó là một sự thay đổi đáng kể vì số lượng giao dịch giảm đã chiếm thế thượng phong ít nhất kể từ tháng 9.

Quả thực, một lý do khiến thị trường chứng khoán tăng giá kể từ tháng 11 là do người mua bắt đầu phân tán tài sản của mình vào một nhóm cổ phiếu lớn hơn. Kể từ mức thấp nhất vào ngày 27/10, tỷ trọng tương đương của Invesco S&P 500 đã tăng hơn 16%, vượt xa mức tăng 14,6% của S&P 500. First Trust Nasdaq 100 Equal Weight tăng 18,7%, vượt xa mức tăng 17,3% của Nasdaq 100 về vốn hóa.

Sàn giao dịch chứng khoán New York (NYSE)

Cổ phiếu AI chiếm ưu thế

Một số lượng nhỏ cổ phiếu Big Tech đã chiếm gần như toàn bộ mức tăng của thị trường cho đến năm 2023.

Với việc các nhà đầu tư được khuyến khích bởi kỳ vọng rằng Fed sẽ sớm cắt giảm lãi suất, Nvidia, Tesla và 5 công ty khác đều đã thu được lợi nhuận khổng lồ. Các công ty đang cố gắng tận dụng sự bùng nổ của AI.

Các chỉ số chuẩn cũng tăng do lợi nhuận to lớn của các công ty, tính đến thời điểm hiện tại, S&P 500 đã tăng hơn 20% và Nasdaq Composite đã tăng hơn 30%.

Mặc dù không thể đưa ra dự báo thị trường chứng khoán một cách chắc chắn nhưng một số chủ đề chính trong năm 2023 sẽ được chuyển sang năm mới và ảnh hưởng đến hoạt động của cổ phiếu.

Sự phấn khích về AI trong năm 2023 đã thúc đẩy các công ty công nghệ đầu tư mạnh vào chất bán dẫn, phần cứng và phần mềm máy tính.

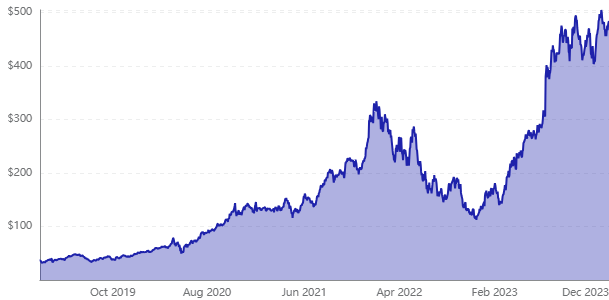

Không có cổ phiếu AI nào lớn hơn Nvidia ở năm 2023. Công ty đầu tư Evercore ISI vào tháng 11 đã gọi Nvidia là "cổ phiếu quan trọng nhất trên thế giới hiện nay". Tính đến ngày 15/12, cổ phiếu Nvidia đã tăng 235% trong năm 2023.

Biểu đồ tăng trưởng giá cổ phiếu Nvidia. Liên tiếp những cú tăng vọt đã giúp Nvidia trở thành mã cổ phiếu có tỷ suất sinh lời cao nhất trong rổ S&P 500.

Thành tựu của gã khổng lồ công nghệ trong lĩnh vực trò chơi đã mang lại cho họ nguồn vốn và nguồn lực để mở rộng sang các lĩnh vực công nghệ khác, trong đó Nvidia hiện chủ yếu là một công ty trung tâm dữ liệu.

Sự tăng trưởng ở các thị trường như điện toán đám mây và AI đã làm tăng nhu cầu về chip, với doanh thu từ trung tâm dữ liệu của Nvidia tăng hơn 7.000% trong 10 năm qua và đạt doanh thu ròng 14 tỷ USD trong quý 3/2024 (kết thúc vào tháng 10/2023).

Vào ngày 21/11, Nvidia đã phá vỡ các mục tiêu của Phố Wall trong quý tài chính thứ ba nhờ doanh số bán bộ xử lý AI cho các trung tâm dữ liệu tăng trưởng vượt bậc. Thu nhập của công ty có trụ sở tại Santa Clara, California đã tăng vọt 593% so với cùng kỳ năm trước, trong khi doanh thu tăng 206%, lên 18,12 tỷ USD.

Cổ phiếu nhóm công nghệ "Magnificent Seven"

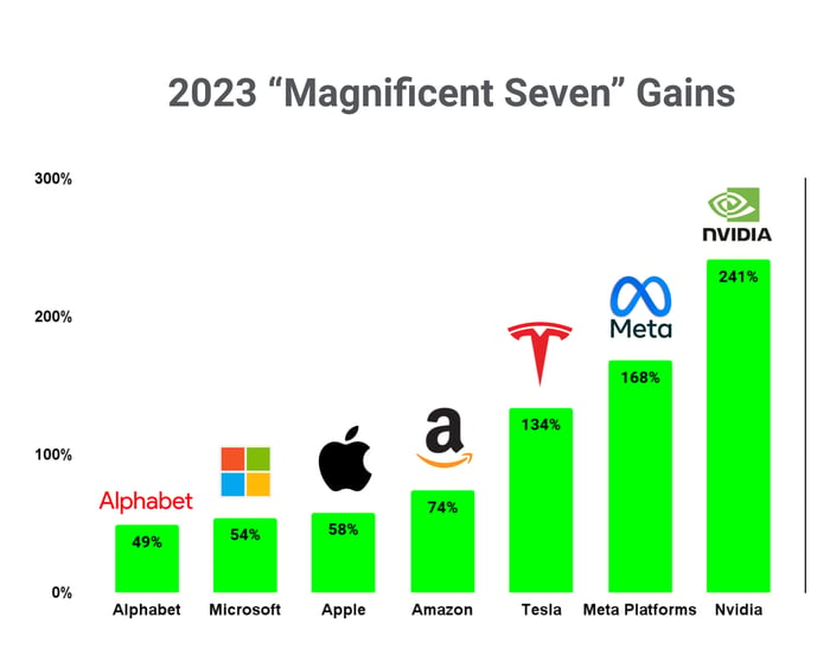

Cụm từ "Magnificent Seven" đề cập đến 7 công ty công nghệ blue-chip hàng đầu bao gồm Apple, Microsoft, Meta, Amazon, Alphabet, Nvidia và Tesla - gánh vác phần lớn hiệu suất của thị trường chứng khoán trong năm 2023.

Những tập đoàn công nghệ khổng lồ thuộc "Magnificent Seven" đã chứng kiến cổ phiếu tăng 99% trong năm nay. Theo Howard Silverblatt, nhà phân tích chỉ số cấp cao tại S&P Dow Jones Indices, tính đến ngày 15/12, Magnificent Seven đã đóng góp hơn 2/3 lợi nhuận của S&P 500 trong năm nay.

Theo Goldman Sachs Global Investment Research, cổ phiếu Magnificent Seven chiếm khoảng 30% giá trị thị trường của S&P 500. Tỷ trọng tổng hợp của nhóm này lớn hơn bất kỳ tỷ trọng tổng hợp nào của 7 công ty hàng đầu trong lịch sử S&P.

Ngay cả khi độ rộng thị trường được mở, Magnificent Seven vẫn sẽ thu hút được nhiều sự chú ý và hiệu quả của thị trường.

The Magnificent seven thống trị năm 2023, bảng số liệu tính đến ngày 15/12/2023. Liệu phần còn lại của thị trường chứng khoán có tăng vọt vào năm 2024? Ảnh: TheMotleyFool

Kinh tế Mỹ hạ cánh mềm?

Hầu hết Phố Wall đều đồng ý rằng triển vọng thị trường chứng khoán năm 2024 phần lớn phụ thuộc vào việc Fed có thể thiết kế một cuộc hạ cánh mềm hay không. Thuật ngữ "hạ cánh mềm" của nền kinh tế đề cập đến việc các nhà hoạch định chính sách thành công khi làm giảm tốc tăng trưởng đủ để kiểm soát lạm phát mà không gây suy thoái.

Bằng nhiều thước đo, nền kinh tế đang chậm lại một cách có kiểm soát. Việc thắt chặt các điều kiện tín dụng, kết hợp với chi tiêu tiêu dùng và lạm phát thấp hơn, được cho là sẽ làm chậm lại nền kinh tế Mỹ. Mức độ nghiêm trọng của sự suy yếu đó có thể sẽ định hình dự báo thị trường chứng khoán cho năm 2024.

Bill Adams, nhà kinh tế trưởng của Ngân hàng Comerica, cho biết: "Thị trường lao động đang hạ nhiệt một cách rõ ràng sau khi nóng đỏ trong vài năm qua".

"Tăng trưởng kinh tế của Mỹ có thể sẽ chậm hơn đáng kể trong quý 4/2023 so với mức tăng chóng mặt 5,2% trong quý 3, nhưng khó có khả năng xảy ra sự sụt giảm. Nhiều rủi ro sụt giảm trong quý 4 mà các nhà kinh tế đã lo lắng vài tuần trước như chiến tranh ở Trung Đông, chính phủ đóng cửa, cuộc đình công của UAW có vẻ như sẽ chỉ gây ra những cơn gió ngược khiêm tốn và ngắn ngủi cho tăng trưởng", Adams giải thích.

Báo cáo việc làm tháng 11 của Mỹ cho thấy tuyển dụng đã chững lại nhưng vẫn chưa gây ra biến động lớn. Các nhà tuyển dụng đã bổ sung thêm 199.000 việc làm sau khi kết thúc các cuộc đình công ô tô. Tỷ lệ thất nghiệp bất ngờ giảm xuống 3,7% từ mức 3,9%.

Trong khi một số nhà phân tích ở Phố Wall nhận thấy nền kinh tế Mỹ đang suy thoái thì có rất nhiều dự báo về GDP của Mỹ cho năm 2024.

Vào ngày 11/12, S&P Global Market Intelligence đã nâng dự báo tăng trưởng GDP thực tế của Mỹ năm 2024 từ 1,4% lên 1,5%, trong khi Văn phòng Ngân sách Quốc hội cũng dự báo tăng trưởng kinh tế của Mỹ là 1,5%. Trong khi đó, ước tính đồng thuận của FactSet cho năm 2024 là mức tăng trưởng 1,2%.

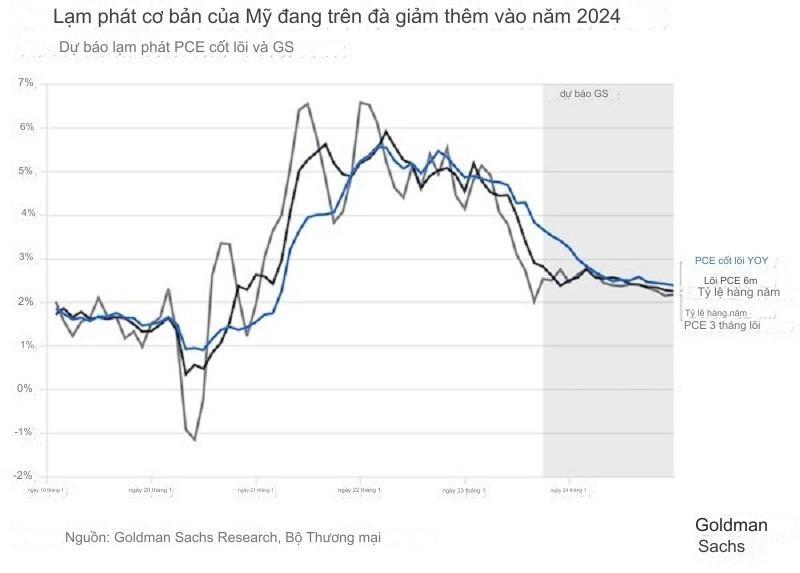

Lạm phát Mỹ đang giảm mạnh.

Hơn nữa, Darrell Cronk, chủ tịch Viện đầu tư Wells Fargo và các chiến lược gia của ông tin rằng nền kinh tế Mỹ sẽ chậm lại với tốc độ tăng trưởng hàng năm là 0,7% vào năm 2024, giảm so với dự báo 2,2% cho năm 2023.

Việc cắt giảm lãi suất của Fed và dự báo thị trường chứng khoán năm 2024. "Đừng chống lại Fed" là một câu thần chú phổ biến trong thế giới đầu tư. Điều này cũng sẽ xảy ra vào năm 2024.

Loạt dự báo hàng quý mới cho thấy các thành viên ủy ban Fed dự kiến sẽ cắt giảm lãi suất chính sách quan trọng của họ xuống 4,6% vào cuối năm 2024, giảm từ mức hiện tại là 5,25% xuống 5,5%. Con số này giảm so với dự báo tháng 9, cho thấy lãi suất quỹ liên bang sẽ kết thúc vào năm tới ở mức 5,1%.

Tuy nhiên, ngay cả khi lạm phát tiếp tục có xu hướng giảm vào năm 2024, giá cả vẫn ở mức cao đối với người tiêu dùng. Để đảm bảo ngọn lửa lạm phát đã tắt, Fed dường như không muốn cắt giảm lãi suất quá sớm. Nhưng như lưu ý, chính sách tiền tệ phải tính đến nguy cơ thắt chặt quá lâu.

Bầu cử Tổng thống Mỹ

Cuộc bầu cử tháng 11 diễn ra với rất nhiều mối đe dọa, từ quyền kiểm soát Nhà Trắng và Quốc hội đến các cơ quan lập pháp tiểu bang, các thống đốc và các trung tâm quyền lực khác.

Tuy nhiên, đó lại là điểm cộng cho dự báo thị trường chứng khoán năm 2024. Cổ phiếu có xu hướng tăng trong những năm bầu cử. Giám đốc đầu tư của Comerica - John Lynch nói rằng kể từ năm 1952, S&P 500 chưa bao giờ giảm trong năm tái tranh cử tổng thống. Những năm tụt dốc duy nhất là vào các năm 1960, 2000 và 2008, những năm mà cả hai đảng đều đưa ra các ứng cử viên tổng thống mới.

Ông nói thêm: "Thật thú vị khi lưu ý diễn biến của thị trường chứng khoán đồng thời dự đoán kết quả bầu cử. S&P 500 thường hoạt động tốt hơn trong những năm bầu cử tổng thống khi đảng đương nhiệm giành chiến thắng. Lý do là nếu nền kinh tế và thị trường đang hoạt động tốt thì tâm lý cử tri có thể sẽ ủng hộ tổng thống đương nhiệm".

Theo Stock Trader's Almanac, thị trường chứng khoán có lịch sử hoạt động vượt trội trong những năm bầu cử tổng thống và thậm chí cả những năm trước bầu cử.

"Không phải ngẫu nhiên mà hai năm qua (năm trước bầu cử và năm bầu cử) trong 48 nhiệm kỳ tổng thống kể từ năm 1833 đã tạo ra tổng mức tăng thị trường ròng là 772%, vượt xa mức tăng 336,5% của hai năm đầu tiên của các nhiệm kỳ này", biên tập viên Almanac Jeffrey Hirsch cho biết.

Chiến tranh, suy thoái và giá thị trường xuống có xu hướng xảy ra trong hai năm đầu của nhiệm kỳ. Thời kỳ thịnh vượng và thị trường tăng trưởng xảy ra thường xuyên hơn trong nửa sau của nhiệm kỳ.

Một cuộc vận động tranh cử cho cựu Tổng thống Donald Trump ở New Hampshire vào tháng 12. Nhập cư sẽ là chủ đề nóng trong cuộc bầu cử sắp tới ở Mỹ. Ảnh: The New York Times

Ưu tiên cổ phiếu vốn hóa lớn

Trong khi đó, Michael Arone và Matt Bartolini của State Street Global Advisors khuyến nghị trong Triển vọng thị trường ETF năm 2024 rằng các nhà đầu tư nên tập trung vào "các công ty chất lượng cao với giá mạnh, thu nhập ổn định và bảng cân đối kế toán lành mạnh". Những loại công ty này có khả năng chịu đựng áp lực ký quỹ tốt hơn và chi phí tài chính cao hơn trong môi trường lãi suất cao hơn.

Để hướng tới mục tiêu tăng trưởng chất lượng, Arone và Bartolini đề xuất SPDR MSCI USA StrategicFactors ETF (QUS) và SPDR NYSE Technology ETF (XNTK), cùng với các quỹ khác.

Cronk của Wells Fargo cũng đồng ý và nói rằng các nhà đầu tư nên tập trung vào các cổ phiếu vốn hóa lớn vì các cổ phiếu vừa và nhỏ sẽ gặp khó khăn trong thời kỳ kinh tế suy thoái. Cuối năm 2024, các nhà đầu tư nên chuyển sang các loại tài sản rủi ro hơn vì nền kinh tế Mỹ sẽ bắt đầu phục hồi sau điểm yếu trong nửa đầu năm.

Nhưng Ronald Temple, giám đốc chiến lược thị trường tại Lazard Asset Management và Francis Gannon, đồng giám đốc đầu tư tại Royce Investment Partners, cũng nhận thấy tiềm năng đối với các cổ phiếu vốn hóa nhỏ của Mỹ.

Trong một báo cáo, Temple cho biết số lượng lớn các công ty vốn hóa nhỏ không có lãi có nghĩa là các công ty nhỏ hơn đang phải vật lộn với chi phí tài chính ngày càng tăng, điều này sẽ giảm bớt khi Fed chuyển sang cắt giảm lãi suất. Tuy nhiên, các nhà đầu tư nên duy trì sự ưu tiên đối với các công ty có chất lượng cao hơn trong số các công ty vốn hóa nhỏ.

Gannon cho biết trong một báo cáo nghiên cứu: "Các cổ phiếu vốn hóa nhỏ đã sẵn sàng phục hồi sau vài năm đầy thử thách trên cả cơ sở tuyệt đối và tương đối so với các cổ phiếu vốn hóa lớn. Chắc chắn, nhiều công ty giá trị vốn hóa nhỏ đã chuẩn bị cho những khả năng đó trong một thời gian".

Khủng hoảng ngân hàng năm 2023

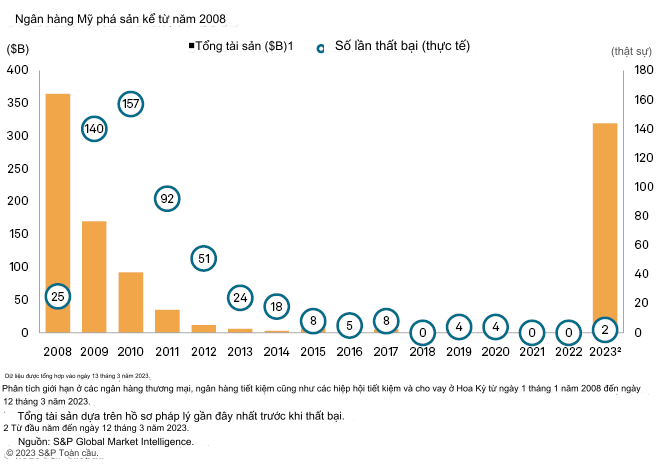

Trong khi những lo ngại trước mắt đã giảm bớt, cuộc khủng hoảng ngân hàng khu vực năm 2023 đã tạo ra làn sóng chấn động khắp ngành tài chính, khi lãi suất tăng nhanh dẫn đến khoản lỗ lớn đối với một số ngân hàng.

Tình trạng hỗn loạn ngân hàng bắt đầu vào đầu tháng 3 với sự sụp đổ nhanh chóng của Silvergate Capital. Hai ngày sau, vào ngày 10/3/2023, Ngân hàng Thung lũng Silicon (SVB) tuyên bố mất khả năng thanh toán, sau khi chứng kiến các khách hàng rút ròng 42 tỷ USD chỉ trong một ngày.

Từng là một ngân hàng địa phương nổi tiếng ở California chuyên kinh doanh trong lĩnh vực khởi nghiệp công nghệ, SVB phá sản là một cú sốc với giới tài chính Mỹ.

Sau đó, Cơ quan quản lý bang New York đã ra lệnh đóng cửa Ngân hàng Signature (SB) vào ngày 12/3, chỉ 2 ngày sau khi Ngân hàng SVB phá sản. Chưa đầy 48 giờ sau đó, các cơ quan quản lý liên bang Mỹ đã đưa Ngân hàng SB dưới sự giám sát của Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC).

Các vụ sụp đổ ngân hàng Mỹ và giá trị kể từ 2008. Ảnh: S&P Globa.

Ngành ngân hàng Mỹ vẫn chưa thoát khỏi các áp lực. Con số ngân hàng phá sản trong năm 2023 của Mỹ chỉ là 3 nhưng giá trị tài sản lên tới 140 tỷ USD, cao nhất kể từ khủng hoảng năm 2008. Trong bối cảnh lãi suất cao vẫn duy trì và nền kinh tế thế giới tiếp tục bất ổn, nguy cơ đó là chưa thể được "giải tỏa" trong năm tới.

Điều đè nặng lên lợi nhuận của ngân hàng là chi phí gia tăng của các ngân hàng để nhận và giữ tiền gửi, cùng với các khoản lỗ liên quan đến giá trị trái phiếu mà các ngân hàng mua khi lãi suất thấp.

Trong năm 2024, cơ quan xếp hạng Fitch cho biết các ngân hàng khu vực của Mỹ sẽ tiếp tục phải đối mặt với những thách thức. Fitch cho biết vào giữa tháng 11 rằng các ngân hàng khu vực thiếu quy mô sẽ bị áp lực không tương xứng trong việc giảm cơ sở chi phí và tối ưu hóa cơ cấu khoản vay.

Fitch nói thêm rằng điều này sẽ làm giảm khoảng trống xếp hạng của họ, khiến những công ty lớn hơn có vị thế tương đối tốt sẽ tiếp tục giành thị phần.

SPDR S&P Regional Bank ETF (KRE) đã tăng tới 57% lên mức cao nhất trong tháng 12 từ mức thấp trong tháng 10, cho thấy các nhà đầu tư bớt lo lắng hơn về sức khỏe của ngành. Nhưng phần lớn sức mạnh đó là nhờ lãi suất giảm. Lợi suất giảm, ít đảo ngược hơn đang là yếu tố thúc đẩy các ngân hàng vốn dựa vào chiến lược cho vay truyền thống với lãi suất cao.

Mục tiêu giá của Phố Wall

Theo John Butters, nhà phân tích cấp cao tại FactSet, năm 2023 chứng kiến mức tăng trưởng thu nhập yếu của S&P 500, với EPS hàng năm dự kiến tăng dưới 1% và doanh thu tăng 2,3%.

Trên cơ sở hàng quý, S&P 500 báo cáo thu nhập giảm 1,7% và 4,1% trong quý 1 và quý 2/2023. Tuy nhiên, chỉ số này có mức tăng trưởng thu nhập 4,9% trong quý 3 và dự kiến sẽ báo cáo mức tăng trưởng thu nhập là 2,4 % trong quý 4, theo ước tính của FactSet.

Butters cho biết, tăng trưởng dự kiến sẽ cải thiện vào năm 2024. Các nhà phân tích đang kỳ vọng mức tăng trưởng thu nhập so với cùng kỳ năm trước là 11,5%.

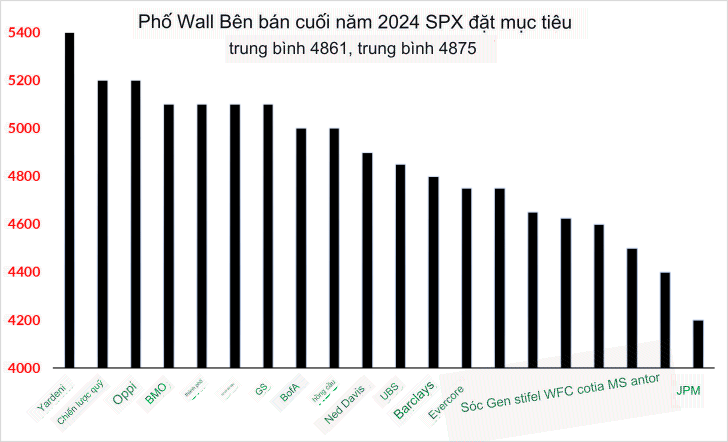

Mục tiêu SPX cuối năm 2024 của Phố Wall.

Nhưng không phải tất cả Phố Wall đều bị thuyết phục. Cronk cho biết: "Trong tương lai, chúng tôi dự đoán rằng sự suy thoái kinh tế sẽ đè nặng lên thị trường chứng khoán, cho phép chuyển hướng tiềm năng sang các khoản đầu tư có nhiều khả năng hưởng lợi nhất từ sự phục hồi tiếp theo".

Mục tiêu cuối năm 2024 của ông cho S&P 500 nằm trong khoảng từ 4.600 điểm đến 4.800. Với việc S&P 500 kết thúc năm 2023 ở mức 4.700 điểm, điều đó không mang lại mức tăng trưởng quá lớn cho cổ phiếu. Tuy nhiên, các công ty đầu tư khác lại lạc quan hơn.

Trong số các công ty đáng chú ý ở Phố Wall, Yardeni Research giữ mục tiêu tăng giá cao nhất, với mức tăng dự đoán là hơn 14%. Mặt khác, JPMorgan dự đoán S&P 500 sẽ giảm khoảng 11% vào năm 2024. Mục tiêu giá đồng thuận dường như là mức 5.100 điểm, điều này báo hiệu mức tăng khiêm tốn cho cổ phiếu trong năm tới.

(Nguồn: Investors)

Tin liên quan

Chủ đề liên quan

Advertisement